カードローンのおすすめ【バレずに借りれる】〜在籍確認なし・カード発行なし 3社を紹介

誰にもバレずにお金を借りたい場合、「大手消費者金融」がベストな選択肢であるというのは事実です。

"バレずに借りれる"という点によく注意されたサービスを提供しているためです。

- この記事で分かること

- 【ここを選べば安心】バレないカードローンのおすすめ

- バレるポイント①-在籍確認の電話で、勤務先にバレるかもしれない

- バレるポイント解説②-ローンカードの発行と発送で家族にバレるかもしれない

家族にバレたくないならローンカードの発行・発送のないカードローンを選ぶ

会社や勤め先にバレたくないなら在籍確認の電話のないカードローンを選ぶ

滞納は厳禁。督促状が家に届かないように

バレないことに特化して設計されているカードローン、消費者金融を選ぶ

「カードローンを利用したいけれど、家族や周囲の人にバレたくない・・・」「誰にも知られずにお金を借りたい」そう思っている人は、決して少数派ではありません。(スマートマネーライフ調べ)

周囲にバレないためには、バレないカードローンをきちんと選ぶことと、 バレないポイントに注意すれば大丈夫です。

本記事では、バレないカードローンを紹介し、またバレないためのポイントや注意点も解説していきます。

新規契約率の多いカードローントップ3

2025年最新のIR情報から新規契約率を出しています。

| この記事の監修者:吉野 裕一 保有資格:2級ファイナンシャル・プランニング技能士、AFP、二種証券外務員、2級DCプランナー 住宅ローンアドバイザー、終活ガイド上級資格・信託コンシェルジュ 続きを見る |

監修者のコメント

カードローンを利用する際に、少なからずとも周りの人に知られたくないと思う人もいると思います。

最近では、個人情報保護の観点からもカードローン会社の中には在籍確認を行わない会社も増えています。また、家族にも知られたくないという場合には、カードや書類の発送をしないというサービスもあります。

ただ、返済が遅れることが多くなると、催促の書類などが自宅に送られてくることがあるので、滞納のないように計画的な利用が必要でしょう。

誰にもバレたくないなら消費者金融大手がおすすめ

大手消費者金融は、融資スピードの速さという特徴に加えて、バレないことにとても注意して設計されたサービスを提供しているためです。

勤め先への在籍確認の電話も原則ありませんし、ローンカードの発行の有無も選べます。カードを避けたい場合カードレス(アプリ)で利用が可能です。

コールセンターが充実しているのもポイントです。本当にバレない?など確認したいことがあれば電話で聞くことができます。

「バレない」おすすめのカードローン

以下では、カードローンランキングの中で、 バレずに借りれる消費者金融をピックアップし、おすすめ順にランキングをしました。

おすすめ1位・プロミス - 金利低め・プライバシー徹底重視

- ☎️在籍確認の電話・・・原則行っていない。また、仮に必要でも同意なしには実施しない。

- 💳カードローンの発行・・・選択できる。アプリだけでカードの発行は避けれる。

- ✉️その他郵便物・・・なし

最新情報プロミス公式サイトでご確認ください。

【即日融資】最短3分で借入可能

また「 最短3分でお借入可能」「24時間365日いつでもお申込可能!」「お申込・お借入・ご返済までWebで完結!」(公式HPより)と、審査から借入れまでのスピードが抜群に早いところも魅力です。

無利息サービスもあり

そして初めて利用する人向けには特別キャンペーンで「30日間無利息サービス」があるなど、これからバレずにカードローンを作りたい人に一番おすすめできるのです。

おすすめ2位・アイフル - はじめてのカードローン満足度No.1

- ☎️在籍確認の電話・・・原則行っていない。また、仮に必要でも同意なしには実施しない。

- 💳カードローンの発行・・・カードレスも選べる。

- ✉️その他郵便物・・・なし

最新情報はアイフル公式サイトでもご確認ください。

アイフルは独立系 独自審査に期待

アイフルは、大手消費者金融の中でも、大手のファイナンシャルグループに属していない独立系の貸金業者です。

このため、審査に関しても、独自性がある程度あると考えられます。そのため、過去に、プロミスやアイフルの審査に通過できなかった人の選択肢としてアイフルはおすすめです。

融資の最短速度はプロミスと遜色なし

アイフルもプロミス同様スピードが売りで「最短18分融資も可能」(公式HPより)となっています。

また「初めての人なら最大30日間利息0円」など初めて借りる人に優しい対応で、はじめてのカードローン満足度No.1(公式HPより)になっている点もおすすめできるポイントです。

おすすめ3位・アコム - 新規成約率が一番高い!

最短20分で審査回答!

- ☎️在籍確認の電話・・・原則行っていない。また、仮に必要でも同意なしには実施しない。

- 💳カードローンの発行・・・カードレスも選べる

- ✉️その他郵便物・・・なし(選べる)

最新の情報はアコムの公式サイトでも確認ください。

アコムのサービス内容は、プロミス・アイフルに比べ遜色はありません。

アコムも、2社と同様に契約日から30日間金利0円(無利息)のサービスを提供しています。

新規契約率が大手消費者金融の中で一番高い

アコムの新契約率は、大手消費者金融の中でも最も高い点が特徴的です。

この数字をもって、アコムの審査が緩い・甘いということはできません。ただ、 アコムが多くの人に選ばれ契約まで至っている人が多いというのは間違いないでしょう。

新規成約率の高い消費者金融

- アコム:40.3%(『新規貸付率』2025年5月実績)

- アイフル:30.7%(『新規成約率』2025年5月実績)

- プロミス:34.7%(『成約率』2024年10月実績)

データ参照元:

・アコム:IR情報データブック, ・アイフル:月次データ, ・プロミス:SMBCコンシューマーファイナンス月次営業指標(*プロミスの成約率は現在公開されていません)

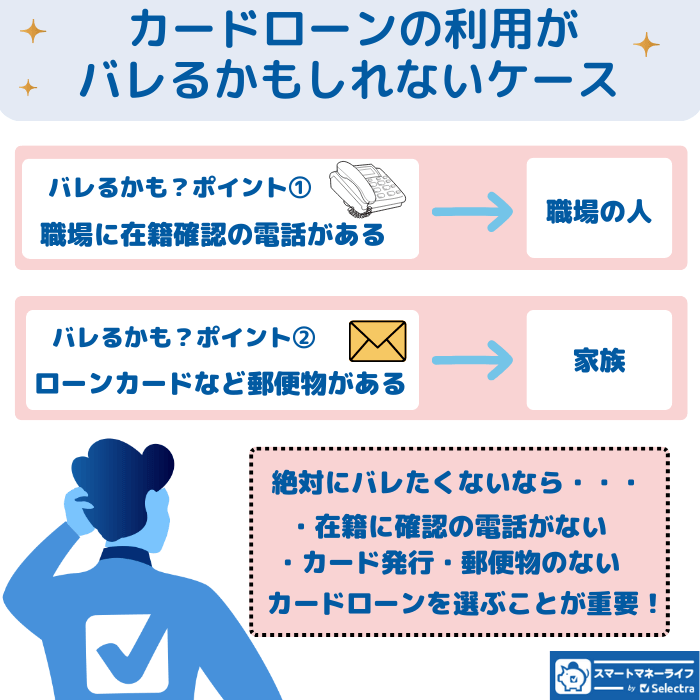

どこでどうやってバレるのか?〜カードローンの「バレる」ケース

カードローンを申し込んだことや、すでに利用していることが家族や周囲の人に知られてしまうのはどのようなケースで、またどのようなシチュエーションがあるでしょうか?

カードローンが周囲にバレるのは、以下のような場合です。

|

☝️カードローンがバレるケース・タイミング |

カードローンがバレるケース1. 在籍確認〜会社にバレる

「在籍確認の電話」で会社にバレる、感づかれる可能性があります。

カードローンの申し込みで申請された勤務先や勤続年数を確認するために、勤務先に電話連絡して事実確認をするのが在籍確認です。

昭和から平成頃までカードローンの審査では、在籍確認が必須でした。しかしながら、現在では 在籍確認の連絡を省略するところが増えてきました。

ですから、在籍確認の電話を会社にしないカードローン会社を選べば、会社にバレることはありません。

個人情報の取り扱いが厳重になってきている

理由はいくつかありますが、まず個人情報保護法に代表されるように、個人情報の取り扱いが厳重になってきたことが大きな理由です。

たとえばカードローンを申し込んだことが、在籍確認の電話連絡により会社にバレてしまうのは、個人情報保護の観点で、トラブルになる可能性があります。

また、健康保険証で在籍していることは確認できる*ので、わざわざ電話で確認する必要はないという考え方が主流になりつつあるのも、在籍確認が減ってきた理由の一つです。

カードローンでは健康保険証が契約時の必要書類になっています。そのため、 契約時に健康保険証で在籍を確認することで完結し、在籍確認の連絡をすることで余計なトラブルを防ぐ流れになっているのです。

*健康保険証で在籍確認ができるしくみ✅

資格取得年月日:健康保険証の資格取得年月日とはその会社に属した最初の日=入社日を表し、その会社に在籍していることがわかる。

そのため健康保険証の資格取得年月日を見れば、入社日と勤続年数も即時にわかるので、カードローンや住宅ローンなど個人ローンでは必須書類になっている。

仮に保険証を偽造や改ざんし虚偽の申請でカードローンを借りることができたとしても、それがバレれば融資した会社は即時に一括返済を請求すれば良いので、やはりわざわざ在籍確認の連絡までしなくてもいい、とも言えます。

このように、在籍確認をしないカードローン会社は増えていますので、そのような会社を選ぶことが重要です。

在籍確認が機能しなくなってきている

個人情報保護が強化され在籍確認が機能しなくなったことも、理由のひとつとしてあげられます。

たとえばカードローン審査で在籍確認のために電話連絡をしても、 勤務先が「お答えできません」と一切の回答を拒否するケースがあるからです。

そのため在籍確認自体がほぼ不可能になりつつある、という現状もあるのです。

銀行系カードローンでは在籍確認が必須の場合が多い

在籍確認が減ってきていることと、その理由を説明しました。

減ってきたとはいえ、 在籍確認をしているカードローンもあります。たとえば三井住友銀行のカードローンは在籍確認することを公表しています。

銀行系のカードローンは在籍確認の電話を行っているところが多い

原則として在籍確認をしない銀行もありますが、それでも「必要な場合は在籍確認の連絡をすることもある」と注釈があり「銀行系のカードローンでは在籍確認がある」と考えたほうが良いでしょう。

【銀行】電話での在籍確認がないカードローンの一覧をみても、ほとんどが「在籍確認の電話を実施している」となっています。

三井住友銀行のカードローン 在籍確認の流れ

在籍確認はカードローンの申込時に必ず実施されますが、どのタイミングで行われるのでしょうか。

三井住友銀行のカードローンでは申し込んでから利用開始するまでの流れは、以下の通りとなっています。

- ①申込

- ②本人確認書類の提出・審査

- ③審査結果の連絡

- ④カード受取・利用開始

参考: カードローンの在籍確認とは?(三井住友銀行公式サイト)

在籍確認は「②本人確認書類の提出・審査」の段階で行われます。

在籍確認での電話応対について(公式サイトより引用)

電話での在籍確認の場合、申込者本人が電話に応対するほかにも、電話を受け取った人や取り次いだ人が「〇〇(申込者)は、ただ今席を外しております」もしくは「〇〇(申込者)は、本日はお休みしております」などと回答しても在籍確認は完了します。在籍確認において大切なのは「申込者が電話に応対すること」ではなく「申込者の在籍が確認できること」です。

ただし、最近は個人情報保護の観点から「社員情報を電話では伝えない」「取次を行わない」という企業も増えています。もし勤務先が電話の取次などに対応していない場合には、自身が電話に応対できるよう、所属する部署の代表番号に加え、内線番号も記入しましょう。

参考: カードローンの在籍確認とは?(三井住友銀行公式サイト)

カードローンがバレるケース2. カード発行

在籍確認の他に、「バレる」ポイントとして、カードの発行の有無に注意が必要です。

カードが発行されるカードローンでは、家族や同居人にバレる可能性が高くなります。アンケートの"どうしてバレてしまった?"の回答の中にも、「郵便物きっかけ」というのがみられます。ですから、家族に知られたくない人は、ローンカードの発行・発送がないところを選ぶことが必要です。

一般的にローン専用カードはキャッシュカードやクレジットカードと同様に「簡易書留・転送不要」で郵送されてきます。簡易書留は通常の郵便より大事なものを発送する場合に用いられますが、手渡しが原則です。

ただし本人以外でも家族や同居人が受け取る事が可能なので、自分が不在でもローンカードを受け取られてしまえばバレます。

また家族全員が不在の場合も、郵便受けに投函して置くことはありません。そして「不在通知」が残されますが、この不在通知には発送者と中身の概略(例・差出人:◯◯銀行様、内容:カード類)などと書かれています。そのため家族や同居人が不在通知を見れば、こちらもバレます。

カードの発送なし・あり選べるところを選べば「バレない」

過去においては、カードローンではカード発行が原則でした。そのため今でもカードローンを必ず発行するところもあり、これは金融機関に多く見られます。金融機関でもメガバンクはすべてカード発行なしが可能(筆者調べ)でした。

大手消費者金融はカードレスが選べる

大手消費者金融はプライバシー重視傾向、人に知られずにお金を借りたいという人に寄り添っています。

カードレスが選べますし、アプリも充実しています。

大手消費者金融 ローンカードの発行の有無

大手消費者金融で、カードローンの発行の有無を調べました。

繰り返しになりますが、大手消費者金融ならば、 職場への在籍確認の電話もないため、知られずに借りれるカードローンとしては最適です。

カードの発行のあるケース

しかし地方銀行や信用金庫など規模が小さくなるほどカードを発行する傾向があります。

ちなみにメガバンクやネット銀行、そして消費者金融大手などは「カード発行なし!」と積極的にアピールしているのですぐ分かります。いっぽうカード発行が必須の銀行ではそういった点には触れていないので良くわからない場合があり、調べていくとカード発行が避けられないとわかるケースもあります。

そのため公式ページなどに「カード発行なし、郵送物なし」と明記されていない銀行などは"カード発行がある"と考えたほうが良いでしょう。

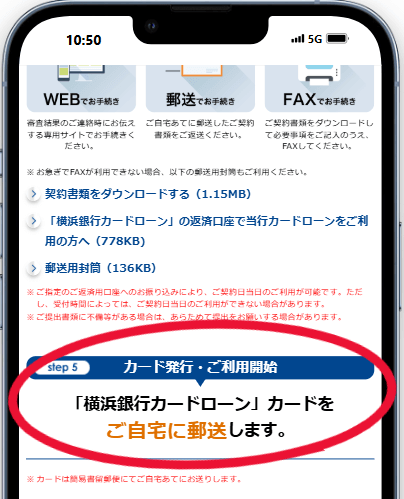

例えば横浜銀行のカードローンの場合は、以下で画像を引用している通りカードの発行があります。

Webページをスクロールして、よく確認しないと、見落としてしますかもしれません。

銀行のローンカードの発行の有無

大手消費者金融では、ローンカードの発行がない(選べる)ところがほとんです。一方、 銀行のカードローンはカードローンの発行があるところが大多数です。

銀行のカードローンの場合は、基本的にまずその銀行の口座を開かなくてはいけないところが多く、ローンカードが付帯されたキャッシュカードが発送されます。

また、銀行のカードローンは、職場への在籍確認の電話があることが多いので、職場へ知られたくない人はこちらも注意しましょう。

カード以外に郵送される可能性があるもの

カードローンの申し込みに関して、カード以外に郵送される可能性があるものには以下のようなものがあげられます。

もちろん、 通知文書がないカードローンを選ぶことが「バレない」ためには重要です。

通知文書

- カードローンを申し込んだことや、契約が成立したことを通知する文書類

- 文書名は「お知らせ」「お取引のご連絡」といったものが多い

一部の銀行などはカードローンを申し込むと、こういった郵便物が送られてくることがあるので、銀行のカードローンを利用するときはよく気をつけましょう。

(*本来の目的は、取引の開始をお知らせすることだが、実際には申請された本人に郵便が届いたことで、住所が虚偽では無くそこに居住していることを、確認するため送付しているという側面もある)

督促状

カードローンの返済が滞納した場合に、支払いを催促する文書

文書名は「重要なお知らせ」「至急のご連絡」などで、目立つように赤色で「重要」などと常時されている事が多い

(督促状についたは次項で詳しく解説)

《解説》支払いが滞納するとバレる可能性がある〜連絡や郵便物を拒否できないケース

カードローンで支払いの滞納があると、通常なら利用明細など郵送物を一切送ってこない銀行や消費者金融でも文書を送ってくる場合があります。

支払い滞納もはじめのうちは電話やメールの連絡ですが、滞納が長期化すると文書が送られてくるので、ここでバレる可能性が高くなります。

延滞(滞納)の督促を無視すると一括返済を求められることもある

カードローンの延滞といっても単に引き落とし口座にお金を用意するのを忘れていただけの可能性もあるため、急に督促の電話がかかってくることは稀です。

初めはメールやショートメッセージ(SMS)で連絡があり、この時点で対応すれば問題はありません。

しかし、連絡を何度も無視していると電話や書面の督促状が届くようになります。それでも連絡がつかない場合は勤務先に電話が来ることもあります。

三菱UFJ銀行/カードローンバンクイック/カードローンのお役立ちコラムより引用

上記で引用したように、督促状を無視し、いつまでも返済しないでいると、会社に電話がかかってくる可能性が指摘されています。

こうなると当然、会社にお金を借りていることはバレてしまうでしょう。

バレないカードローンは?〜銀行系と消費者金融系を比較

銀行のカードの方がバレる可能性が高い理由

銀行カードローン方がバレる可能性が高いのは、「原則、在籍確認の電話なし」としているところが非常に少ない、カードレス対応しているところが少ない、この2点に集約されます。

具体的に、 銀行系カードローンと消費者金融大手ではどちらの方がバレにくいのか、在籍確認とカード発行で比較して考えてみましょう。

在籍確認:銀行は在籍確認あり・消費者金融は在籍確認なし

すでに説明しましたが、銀行系カードローンでは在籍確認を行なうところが多く、しないところは少数派です。

いっぽう消費者金融大手では在籍確認をしないことをはっきりと公式ページに明記しています。

そのため、在籍確認でバレたくないなら消費者金融大手を選択したほうが良いでしょう。

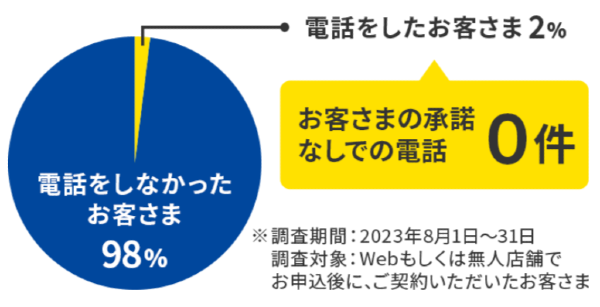

参考にプロミスのケースを引用します。

原則、お勤めされていることの確認はお電話では行いません。ただし審査の結果によりお電話する場合でも、お客さまの同意を得ずに実施することはございませんので、ご安心ください。

プロミスでは、実際に98%のお客さまには電話での在籍確認を実施しておりません。

カード発行:銀行はカードや郵送物あり・消費者金融はカードも郵送物もなし

こちらも説明済みですが、銀行系カードローンはカード発行や郵送物を避けられないケースもあります。そのためこの点でもカード発行のない消費者金融大手のほうが、バレたくない人には向いていると言えます。

なるべくバレにくい銀行カードローンのおすすめ

銀行のカードローンでも、バレないための2ポイントをクリアしているならば、周りの人に知られずにお金を借りれる可能性はぐんと高まります。

やはり、金利の低い銀行カードローンでお金を借りたいという人は以下を参考にしてください。

家族にバレない銀行カードローン | カードレスを選ぼう

カードの発行のない銀行のカードローンを選べば、自己完結で、家族知られずにお金を借りられるはずです。(在籍確認の電話はあるかもしれません。)

以下に銀行カードローンの「カードの発行の有無」に関して一覧にしました。

カードの発行がない、選べる、カードレス、となっているところを選べば、自宅にカードが届かないので安心です。

| カードローン会社名 | カードローンの発行 |

|---|---|

| 三井住友銀行カードローン | なし・あり選べる |

|

三菱UFJ銀行カードローン (バンクイック) |

なし・あり選べる |

| 楽天銀行スーパーローン | カード発行あり |

| みずほ銀行カードローン | カード発行あり |

| 住信SBIネット銀行カードローン | キャッシュカードにカードローン機能が付帯される/キャッシュカードの発行がある |

| auじぶん銀行(じぶんローン) | カード発行あり |

| 東京スター銀行カードローン(スターカードローンα) | カード発行あり |

| セブン銀行カードローン | カード発行あり |

| 横浜銀行カードローン | カード発行あり |

職場にバレない銀行カードローン | 在籍確認の電話がないところを選ぶ

セブン銀行のカードローンは、銀行のカードローンの中でも、「在籍確認の電話、原則なし」としています。

セブン銀行の口座を持っていない場合はまず口座を開くというプロセスが必要となり、融資までに少し時間がかかるでしょう。

ただし、銀行のカードローンでお金を借りたい、かつ、職場への電話は避けたいという方にはセブン銀行カードローンはおすすめです。

借りた後も注意 - 他にどんな時にバレる可能性がある?これで完璧チェックリスト

無事に借りれた後も注意が必要です。最後までバレないようにするには以下のような点に注意しましょう。

- 督促状が届いて家族にバレてしまう⇒延滞はしないように

- ローンカードが見られてしまう⇒カードの発行を避けるか、みつからない場所に保管

- スマホの画面やアプリのアイコンを見られてしまう⇒返済など・操作するときは周りに人がいないときに行う

- 普段の会話でボロが出てしまう、他にお金を借りた人の話で自分の話をしてしまう⇒お金がトピックの会話では慎重に

最後まで周りにバレずにお金を借りるためには、なるべく早く完済させることも重要でしょう。追加で借りないようにする、多めに返せる月は多めに返す、といった工夫も大切です。

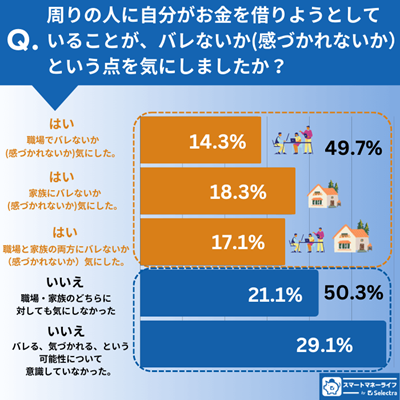

「バレずにお金を借りたい!」アンケート

当メディア、スマートマネーライフでは、実際にお金を借りた人を対象に独自にアンケートを行っています。

中でも、"周りに知られずお金を借りたい"という点にフォーカスした回答を紹介します。

バレたくないと思っている人はどのくらいいる?

スマートマネーライフでは、カードローンを実際に利用したことのある人を対象に、独自アンケートを行いました。

アンケートの結果によれば、周りの人に知られたくないと思っている人、気にしない人(意識していなかった人含む)、半々の結果となりました。

職場か家族か比べた場合、職場によりも家族に気づかれないことを気にしない人が多いことも分かりました。

家族に可能な限り内緒でお金を借りたい人という方は、ローンカードの発行のないところを選ぶことがポイントになります。

お金を借りるのがバレてしまった!どうしてばれた?

お金を借りた時に、まわりにバレしまった理由・きっかけ等についてアンケートを行いました。

①周りの人に”気づかれない”ように利用するために、どんな点に注意してカードローン会社を選び、申し込みましたか?

②気づかれたくなかった周りの人とは具体的にどなたでしたか?

②どうして「バレて」しまいましたか?どの段階で知られてしまいましたか?

①ネット申し込み。②親 ③契約書を郵送で送ってきた

①ネット申し込み ②親 ③郵便物を見られた

①ネットで申し込み ②親 ③郵便物

①書類などをなくして、ネットで済ませる ②両親 ③届いた郵便物

①ネットから申し込み ②友人 ③話しているうちにその人も借りていたので話した

【調査概要】アンケートの調査期間:2025年8月20日~23日、調査機関:ミルトーク(株式会社マクロミル)

新規成約率の高い消費者金融

- アコム:40.3%(『新規貸付率』2025年5月実績)

- アイフル:30.7%(『新規成約率』2025年5月実績)

- プロミス:34.7%(『成約率』2024年10月実績)

データ参照元:

・アコム:IR情報データブック, ・アイフル:月次データ, ・プロミス:SMBCコンシューマーファイナンス月次営業指標(*プロミスの成約率は現在公開されていません)

ネット銀行カードローンで【在籍確認なし】はどこ?電話を避けるためにできること

【バレずにお金を借りる】内緒で利用できるカードローンの選び方 - 経験者の意見もチェック🔍

🧑🎓学生が親にバレずにお金を借りることは可能 - 方法と注意点

カードローンのおすすめ【バレずに借りれる】〜在籍確認なし・カード発行なし 3社を紹介

LINEポケットマネーでお金を借りると職場にバレる?在籍確認はある? バレずに借りれるカードローン会社

「在籍確認」なしのカードローン会社一覧 - 職場への電話なし

| この記事の執筆者:加藤隆二 そのため審査のポイントからメリット・デメリットまで、カードローンには精通していると自負しています。多数メディアでも執筆(参考) 続きを見る |

あわせて読みたい記事:主婦でも借りられるカードローン6選!バレない方法や注意点を解説|ファクログ