レイクでお金を借りるメリットとデメリット - 借入の不安や疑問にお答え

消費者金融での借入は、いざという時の資金調達手段として、多くの人にとって選択肢の一つとなっています。特に、レイクのような知名度の高い消費者金融は、手軽に利用できるというイメージが強いのではないでしょうか。

しかしいっぽうでは「本当にレイクでお金を借りるのは大丈夫なの?」「他の消費者金融大手や銀行系カードローンと比べてデメリットはないの?」などの不安や疑問を抱く人も少なくないでしょう。

そこでこの記事では、レイクでお金を借りることを検討している方のために、メリット・デメリットを詳しく解説していきます。他の消費者金融や銀行系カードローンとの比較もありますので、ぜひ参考にしてください。

| この記事の執筆者:加藤隆二 そのため審査のポイントからメリット・デメリットまで、カードローンには精通していると自負しています。多数メディアでも執筆(参考) 続きを見る |

レイクでお金を借りるメリットとデメリットとは?

はじめに、レイクでお金を借りることのメリットとデメリットを解説します。

まず、レイクでお金を借りるメリットとデメリットとして、以下のような点が挙げられます。

| レイクでお金を借りるメリット | レイクでお金を借りるデメリット |

|---|---|

|

|

レイクでお金を借りるメリット

ここでは、レイクでお金を借りるメリットを紹介します。

メリット①:審査がスムーズで早い

レイクの公式HPに「審査結果はウェブで最短15秒」とあるように、消費者金融大手の中でも最速の審査スピードを誇り、最短即日で融資を受けることができます。

ただしここで言う「審査結果」とは個人情報無しで簡易的にチェックする「借入自己診断」的なものであり、申し込みをして審査が始まることになる点は注意が必要です。

とはいえ審査も即日回答がほとんどなので、スムーズで早いことは変わりません。

メリット②:来店不要・ネット完結

インターネットやスマートフォンで申込みから借入まで完結できるので、忙しい人にも手間がかかりせん。

申し込み当日に借り入れしたい場合は、以下のような手続きの流れになります。

レイクで即日融資を受ける流れ

①レイク営業日の平日:21時まで(*日曜日は18時まで)に契約手続きを完了する

↓

②指定した口座への振込で借り入れをする

当日中の契約をするためには、当然ながら申込みからのスタート時間が遅ければ間に合わなくなってしまいます。

また必要書類が当日揃わなければ当日融資も不可能なので、申込みは早めにして、事前に必要書類を公式HPなどで確認し、準備しておく必要があります。

また、基本的には対面での手続きがないため、プライバシーを気にせず利用することができます。対人で話すことに抵抗を感じる人には嬉しい点です。

メリット③:業界初365日無利息期間がある

一定期間であれば、無利息で利用できるため、計画的な返済をすれば、実質的な金利負担を抑えることができます。

レイクのカードローンには「60日間無利息」「5万円まで180日間無利息」という2つの無利息期間があります。

レイクでは業界初365日という長期間の無利息サービスを提供しています。

気になる!

レイクの365日無利息は本当に利息はつかない?

レイクでは業界初、365日無利息サービスを提供しています。無利息期間が長いため、本当なの?と疑いたくなりますが、基本的に他の大手消費者金融の無利息サービスと同様で、 初めての利用者で、条件を満たせば本当に365日無利息になります。

適用されれば、契約日の翌日から、利息はなしで元本だけ返済していきます。

レイクの365日無利息の適用条件を確認します。

レイクの365日無利息の条件

- レイクで初めてお金を借りる

- Webで申し込み・契約

- 収入証明書を提出 → 契約後59日以内に提出し登録完了すること

- 契約額が50万円以上 → 次項で解説

「はじめての利用」が条件ですから、過去にレイクを利用したことのある人は残念ながら利用できません。

また、返済が滞った場合は、無利息期間は終了になる点はよく理解しておきましょう。

自動契約や電話での申し込みの場合は、365日無利息の適用外になってしまいます。(代わりに30日無利息となります。)

契約額が50万以上 ⇒ 50万以上借りる必要はない

365日無利息の条件の中に、契約額が50万円以上とあります。ここでいう「契約額」とは、ここまでお金を借りることができますよ、という借入限度額のことです。

この限度額が50万以上あるのが条件であり、決して、50万以上お金を借りなくてはいけない訳ではありません。

契約額が50万以上あった上で、5万でも30万でも必要な額だけ借りる必要があります。

自分の契約額が50万以上になるかどうかは、審査を受けることで確認できます。

また、自動契約機からの申し込み、電話での申し込みは30日無利息となるので理解しておきましょう。

🔊 契約額が50万以上でなくても60日は無利息/無人契約機・電話申し込みなら30日無利息

契約額が50万円未満の場合は、60日無利息の対象となります。

仮に60日でも 大手消費者金融の中では最も無利息期間が長いのでがっかりすることはありません。

こちらもWeb申し込み・契約をすること、初めてレイクを利用することが条件となります。

メリット④:在籍確認の電話が職場にこない

レイクでは、「原則、職場に在籍確認の電話をしない」としています。職場に電話が来ることにより「お金を借りようとしているとバレたらどうしよう」と思いたくない人には、ピッタリです。

お金を借りる場合は、「在籍確認」が必要です。在籍確認とは、お金を借りる人が本当にその会社・仕事場に勤めているいかを確認する作業です。

この確認作業を電話で行うカードローン会社はいくつかあります。行う可能性がある、としているところもあります。

電話を避けたい人はこの点も良くチェックすべきでしょう。

電話での在籍確認に関するプロミスの回答は以下の通りです。レイクの公式サイトより引用しています。

原則、ご自宅やお勤め先への確認はお電話ではおこなっておりません。

ただし、審査の結果によりお電話での確認が必要となる場合があります。

当社から連絡の際は、お客さまのプライバシーには十分に配慮し、ご本人さま以外には「レイク」や「新生フィナンシャル」という名称はお出しいたしません。非通知もしくは発信専用の番号で、担当者の個人名にてお電話をさせていただきます。

お電話でのご連絡の際、男性か女性かなどの担当者のご希望がありましたら、できる限り考慮します。また、お電話でのご連絡が難しい場合は、書類を提出いただくことで代替の確認とするご相談も承っておりますので、フリーダイヤル0120-09-09-09までお問合せください。

レイクの公式サイトより引用メリット⑤:家に郵便物が届かない・カードレスで利用できる

レイクの場合は、申し込みがWebやアプリで完結するため、郵便物が届くことはありません。Web明細が利用できるので、紙の明細が送られてくることはありません。

カードレスでの利用も可能です。面倒な郵便物のチェックが不要で非常に便利です。

加えて、レイクからの郵便物きっかけで、家族にカードローンの利用を知られるようなことも避けられます。

レイクの自動契約機でカードを作るときの注意点

自動契約を利用することで、その場でカードの発行が可能です。

ただし、自動契約機で申し込みを行うと365日無利息サービスの対象外となる点に注意しましょう。(ただし、30日の無利息サービスは対象となります。)

レイクでお金を借りるデメリット

ここでは、レイクのデメリットを確認してみましょう。

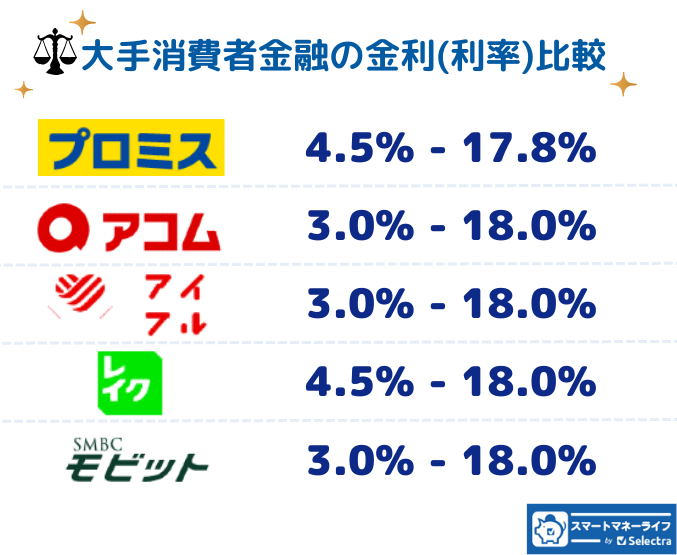

デメリット①:銀行系に比較すると金利は高め

レイクのカードローンは消費者金融の一般的な金利水準ではありますが、銀行カードローンに比べると金利は高めだと言えます。

たとえばレイクカードローンの利率は最小:4.5%から最大:18.0%(実質年率)です。いっぽうのメガバンクでは、最小1.5%(三井住友銀行)から最大14.6%(三菱UFJ銀行)の水準です。

しかし、レイクの場合、融資審査が早いことや審査が柔軟といったメリットを含んで金利が高めになっているので、利便性に応じた適正な金利だとも言えます。(なお金利については、後半で詳しく触れます。)

デメリット②:限度額が希望水準より低い

銀行カードローンに比べると、利用できる最高限度額は低い(レイク:最大500万円まで・銀行カードローン:最大800万円まで)ので、まとまった金額を借りたい人では満足できない場合もあります。

とはいえカードローンは、そもそも数万円から大きくても100万円前後といった比較的少額な借入が大多数なので、最大借入額の差額はそれほど問題にはならないと考えられます。

借入額に関する調査

- 借入残高保有者における総借入残高をみると、いずれも「50万円以下」の割合が半数前後を占めて多い。

- 銀行カードローンの残高平均は148.5万円で、これは消費者金融(128.7万円)やクレジットカード会社(117.9万円)より高い。

調査参照元:全国銀行協会による銀行カードローンに関する消費者意識調査 <調査結果>より

デメリット③:個人信用情報機関に情報が記録される

借入や返済履歴などの情報が、個人信用情報機関に記録されます。そのため、将来のローン利用で審査に影響を与える可能性もあります。

ただし、あくまで返済を滞納するとか自己破産をする、といったネガティブな情報がマイナス作用するという意味です。

正常に返済している状況は、他の融資審査で「借入の返済状況は問題がない」など、場合によってはプラス作用があるくらいなので、問題はないと考えられます。

以上、ここまで説明してきたことが、レイクでお金を借りるメリットとデメリットです。

しかしデメリットに関しては、銀行系カードローンや消費者金融他社でも共通することであり、レイクだけのデメリットではないのです。

その点については次項「レイクカードローンのスペック」で詳しく解説していきます。

レイクカードローンのスペックを考える

続いて、レイクカードローンの基本事項などを、他社との比較もしながら説明していきます。

レイクカードローンの基本事項

まずレイクカードローンの主な内容を確認しましょう。

|

レイク (公式サイト) | |

|---|---|

| |

| 🤗キャンペーン | ・ |

| 🔢金利(年率) | 4.5%~18.0% |

| ⏱️最短融資 | Webで最短15分 |

| 🈚無利息期間 |

・365日間 ・60日間 初回利用、Web申込み |

| 💴借入限度額 | 最大500万 |

| 🗓️返済期間 | 最長10年 |

| 📜必要書類 |

・本人確認書 ・収入証明書類(利用額が50万円を超える場合) |

| ✅申込対象年齢 | 満20歳以上70歳以下 |

| 👨🎓学生 |

・20歳から ・学生でもバイトなどで安定した収入があること |

| 👩🦰女性専用窓口 | なし |

| 👩🦱専業主婦 | x |

| 🔙返済方法 |

口座振替/提携ATM/銀行振込/スマホアプリ 返済日:指定日方式 |

🙋保証人 | 原則として不要 |

| ✨ポイント |

・ 業界初!365日間無利息(🔰はじめての方&🛜Web申し込み限定) ・50万に満たない借り入れは収入証明書が不要 |

レイクの審査通過率は?

レイクの審査は、他の消費者金融と比較してきびしいと言われています。

審査通過率(申し込みした人の中で、カードローンの審査が通って契約できた人の割合)を見ると、消費者金融大手の中でもレイクの審査通過率は低いからです。

| 大手消費者金融の審査通過率 |

|---|

(2022年時点 開示資料等より筆者が試算) |

レイクの審査基準

表を見てわかるように、他社と比べてもそれほど大きな差はなく、レイクだけが特別に厳しい審査をしているわけではありません。

そして他社も同様に、審査通過するためには以下の点が重要になります。

①収入の安定性

収入の安定度では正規雇用の正社員が有利ですが、パート・アルバイトでも安定した収入があれば審査に通る可能性はあります。

いずれにしても「安定」とは数年間同じ職業で大きな変動がなく給料をもらい続けていることが大前提となります

そのため歩合給やノルマに応じて給料が変動するとか、勤続年数が1年未満などの人は審査に通りにくくなることが予想されます

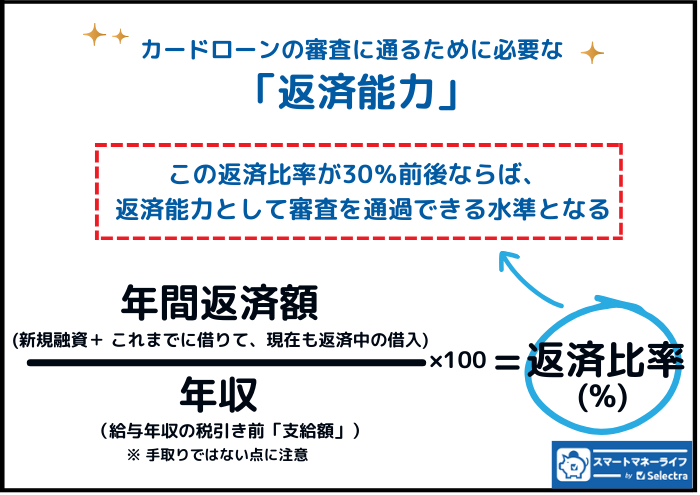

②返済能力

返済能力は「返済比率」として一般に以下の式で計算します。

年間返済額(新規融資+これまでに借りて、現在も返済中の借入)」 ÷ 「年収(給与年収の税引前「支給額」、手取りではない点に注意)」 x 100 = 返済比率(%)

たとえば年間返済額が100万円、年収300万円なら返済比率は30%となります。一般にカードローンを含めたローン(住宅ローン、カーローンなど)では年収の30%前後が返済能力として審査通過できる水準で、それ以上に返済比率が高いと審査落ちしてしまう可能性もあります。

③個人信用情報

過去のローンやクレジットなどで「異動」(長期の延滞や債務整理などのネガティブな記録)の情報が残っていると、新規融資は審査落ちの可能性が高くなります。

このため上記した異動情報があることを俗に「ブラックリストに載っている」と表現します。

上記ほどの状態でなくても、たとえば1年間のうちで数回返済を滞納したなども記録は、漏れなく登録されています。返済の滞納があるとカードローン審査を通過できなくなる可能性が高まりますので、返済は遅れないようにしましょう。

レイクの金利は高い?他の金融機関と比較

レイクの金利は高いのでしょうか?他社と比較して考えます。

【金利】レイクのカードローンと他社を一覧表で比較

金利について、レイクと信販会社、消費者金融大手を表で比較してみました。

以下の通り、信販系や銀行系カードローンに比べると金利は高めになっています。一方消費者金融大手では平均水準、あるいは一部他社より低金利で利用可能です。そのため、レイクの金利は必ずしも高くないと言えます。

| カードローン会社 | 金利(上限金利) | 融資限度額 |

|---|---|---|

| レイク | 年18.0% | 1万円~500万円 |

| 住信SBIネット銀行 | 年 14.79% | 10万円~1000万円 |

| Fマネーカード | 年13.8% | 500万円 |

| みずほ | 年14.0% | 10万円~800万円 |

| プロミス | 年17.8% | 500万円まで |

| アコム | 年18.0% | 1万円〜800万円 |

| アイフル | 年18.0% | 800万円まで |

| SMBCモビット | 年18.0% | 800万円まで |

レイクのカードローンが向いている人は?

ここまでレイクのカードローンについて解説してきました。では、レイクのカードローンが向いているのはdのような人なのか?考えてみたいと思います。

資金が必要で、すぐに借りたい人

レイクのカードローンは、最短で即日融資にも対応しています。そのため、急にお金が必要になったなど、緊急度の高いケースでも借入ができる可能性があります。

わずらわしいことが嫌いな人

レイクのカードローンは原則・ネット完結で手続きが完了可能です。そのため、人と会話をしたり質問をやり取りしたりしたくない人や、自分だけで手続きを最後まで終わらせたい人にはレイクカードローンが向いています。

また原則として在籍確認(申込みにある勤務先に、本当に勤務しているか電話などで確認すること)がないので、勤務先に知られるなどといった余分な心配も少ないところが、レイクカードローンのメリットです。

ただし、レイクでも必要に応じて在籍確認をする可能性もあります。

レイク以外でおすすめのカードローン

レイク以外で借入を考えている人におすすめのカードローンと、その特徴を簡潔にまとめました。

おすすめカードローン①アコムアコムのカードローンは「金利」「サポート」「便利」が大きな特徴です。

1つ目は「金利」で、アコムにも無利息期間「30日間金利0円サービス」があります。無利息期間を無駄なく使えば、利息支払いも少なくできます。

2つ目の「サポート」とは、相談や質問に答えてくれる顧客サポート体制がしっかりしているところです。初めて利用を考えている人専用の相談窓口は、アコムでカードローン利用中の相談窓口とは別になっているなど、幅広くかつ親切丁寧にサポートしてくれる体制ができています。

3つ目の「便利」では、借入をするときの利便性が高いのもアコムの特徴です。コンビニなどの提携ATMや、アコムの自社ATMなど数多くの拠点があり、利便性が高いと言えます。

また、上記の審査通過率の項でも見た通り、 アコムのは5社の中で最も通過率が高いのも注目をしたい点です。

最短20分で審査回答!

おすすめカードローン②プロミス

プロミスには「3つのいいね」と呼ばれる特徴があります。

1つ目は「速い」ことです。インターネット経由の申し込みなら最短3分!で融資が可能な場合もあります。

2つ目は「安心」です。Web完結なので周囲に知られず借り入れができます。また追加の借入や返済もアプリ利用ならカードレスで、原則として自宅に郵送物も届きません。

3つ目は「お得」な点です。レイクと同じような無利息期間「はじめての方は30日間無利息」がありますので、有効に活用できれば利息の支払いを抑えることができます。

おすすめカードローン③アイフル

アイフルのカードローンには「申込みから借入まで3ステップで完了」「誰にも知られずWEB完結 郵送物一切なし」「最大30日間利息0円」という3つの特徴があります。

まず申込みから借入までわずか3ステップでスムーズに完結も可能です。申込みは原則来店不要で、契約もスピーディーなので最速18分で融資も可能な場合があります。そして借入は、スマホでも全国の提携ATMも利用できるので、いつでも後個でもと言えるほど便利に利用できます。

またWEB完結で郵送物が一切なしなので、誰にも知られる心配がありません。そして他社同様に無利息期間があるところもうれしいメリットです。

おすすめカードローン④SMBCモビット

SMBCモビットは「早い」「安心」「便利」「お得」という4つの特徴を持っています。

- 申し込みから融資完了まで最短15分も可能な「早い」

- 三井住友銀行のSMBCグループという「安心」

- スマホひとつで借入・返済が24時間OKな「便利」

- そして返済でVポイントが貯まる「お得」

このように4つのメリットを備えているところが、SMBCモビットの魅力です。

まとめ

今回はレイクで借りるデメリットはあるのか?という点について解説してきました。レイクのカードローンにはもちろんデメリットもありますが、それ以上のメリットも備えています。

カードローンそれぞれの特徴をしっかり掴んで、自分に向いているカードローンを選ぶようにしましょう。そのためにこの記事が参考になれば幸いです。