アイフルはデメリットだらけ?借りるのが「やばくない」理由とメリットを解説

- この記事で分かること

- アイフルのデメリット全4つ

- アイフルを利用するのはデメリットもあるが「やばい」「終わり」でない理由

- アイフルは 🥇カードローン顧客満足度ランキング【2025年】 - アイフルのメリットを紹介

| この記事の執筆者:高柳政道 資産運用・生命保険・相続・終活・ローン・クレジットカードなど、多岐に渡るジャンルの執筆及び監修業務を手掛ける。Xアカウント/Facebookアカウント |

アイフルを利用することのデメリット

具体的に、考えられるアイフルのデメリットは以下のとおりです。

銀行カードローンと比較すると金利は高い

アイフルのデメリットの1つ目は、銀行が提供するカードローンと比較すると金利が高いという点です。アイフルの金利と一般的な銀行カードローンの金利を比較すると以下のとおりです。

ちなみに、アイフルの金利は消費者金融としては平均的で、消費者金融の中では特別高いというわけではありません。

しかし、銀行カードローンの多くでは上限金利が15.0%を下回るため、金利のみを比較すると銀行カードローンのほうが低く、返済総額を安く抑えやすいといえます。

借入希望額が50万、100万以下の方は、まずは「上限金利」の部分を中心に、金利(年率)を比較します。ほぼ、表示されている上限金利が採用されることが想定されるためです。

| 金利(実質年率) | |

|---|---|

| アイフル | 3.0~18.0% |

| 一般的な銀行カードローン | 2.0~14.5%程度 |

すべての銀行のカードローンが必ずしも消費者金融より金利が低いわけではないので、都度確認することをおすすめします。例えばPayPay銀行のカードローンの場合、上限金利はアイフルと同じ18%です。

無利息期間をフル活用できないケースもある

アイフルは、無利息期間のカウントがスタートするのが、「初回契約日の翌日から30日」という設定です。このため借入しなくても契約の翌日から無利息期間のカウントが進みます。

このため、アイフルのデメリットとして、無利息期間をフル活用できない可能性があるという点も挙げられます。

消費者金融の無利息期間とは?

アイフルをはじめ、一部の大手・中小消費者金融では「〇〇日間無利息」というサービスを提供しています。

消費者金融が定める一定の期間中は利息が0円になるサービスのことです。つまり、期間中に完済できたなら、利息負担が発生せず、元金の支払いのみで済みます。

ただ、 「いつから無利息期間がスタートするか」の設定は消費者金融ごとに異なるため注意が必要です。

例えば「初回の借入日の翌日から30日」という設定の場合、契約したあとの最初の借入までは無利息期間がスタートせず、お金を借りた全員が30日の無利息期間を利用できます。

このように、アイフルのように、契約から借りるまでに時間がたってしまうと、30日の無利息期間をフル活用できません。もちろん契約してからすぐ借り入れるならばフルに活用は可能です。

ちなみに、無利息期間のカウントが借入日からのスタートとなっているのは、大手消費者金融の中ならばプロミス、信販系のカードローンなら伊藤忠グループのFマネーカードです。

提携ATMの利用には手数料がかかる

アイフルではコンビニや金融機関にある提携ATMを利用した借入や返済が可能です。ただし、借入や返済のためにATMを利用すると、そのたびに以下の手数料がかかります。

- 1万円以下:110円(税込)

- 1万円超:220円(税込)

1回にかかる手数料は少額ですが、何度も利用していると最終的なコスト負担が大きくなってしまいます。頻繁に利用しないようにするか、提携ATMの利用を避ける方がいいでしょう。

借入するなら「振込み」で、返済なら「口座振替」かインターネット返済を利用すれば、 手数料が発生しません。手数料無料でアイフルを利用できます。

希望額を借りられない可能性がある

アイフルに限ったことではありませんが、希望額を必ずしも借りられるわけではない点は覚えておきましょう。

アコムでは利用限度額が「800万円」と設定されています。ですから、審査の結果次第では最大800万円を借りることも可能です。

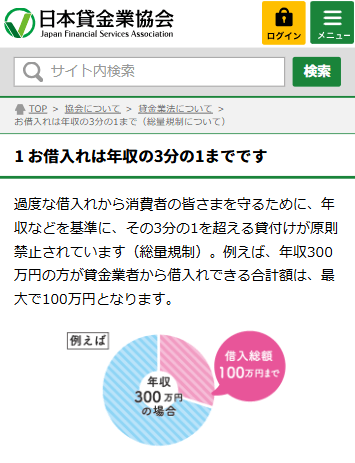

ただ、実際には貸金業法で定められた「総量規制」に基づいて審査を行うため、アイフルは利用者の年収3分の1までしか融資ができません。

年収600万円のひとの場合、仮に300万円を借りたいと希望しても希望は通らず、他の貸金業者の借入と合算して上限200万円までしか借りることができません。

また、過去の金融商品の利用状況や勤続年数などを踏まえ、さらに低い利用限度額の設定に留まる可能性もありえます。

【結論】アイフルを利用するのはデメリットもあるが「やばい」「終わり」は間違い

アイフルには前章で紹介したような主に4つのデメリットがあることは事実です。また、ネット上の口コミでも「やばい」という文字を見かけると心配になります。

しかし、結論からいうと、「アイフルを利用すると『やばい』『終わり』」という口コミは間違いです。

サービスにはメリットだけでなくデメリットもつきもので、それはアイフルに限ったことではありません。

また、「やばい」「終わり」という投稿も、根拠が乏しいケースがあります。

ここでは、アイフルが安心して利用できる消費者金融である理由について解説します。

アイフルを利用しても信用情報に傷がつくことはない

アイフルは合法な業者であり、利用するだけで何らかのペナルティが発生するわけではありません。

アイフルを利用したとしても、期日までにしっかり返済すれば信用情報にマイナスの情報は掲載されません。

【知っておくと便利】カードローンの利用は遅延なく完済すればむしろ信用情報にプラス

アンケートの中には、他にも「カードローンを利用すると信用情報に影響する」のでは?という回答もありました。

実は、カードローンは遅延なく計画的に返済したならば、自身の信用情報が向上し、将来、住宅ローンや自動車ローンの審査が通りやすくなります。 ただし、「遅延なく」返済することがとても重要です。

むしろ、クレジットカードの利用がまったくないなど、信用情報(クレジットヒストリー/クレヒス)に履歴が一切ない場合は、逆に将来お金を借りるときネックになります。

もちろん、むやみにカードローンを利用する必要はありません。ただし、「カードローンを利用したら"オワリ"」ということは決してなく、きちんと返せばプラスになるという点は理解しておいて損はないポイントです。

返済が遅れれば、アイフルに限らずネガティブな情報が残る

例えばアイフルからの借入を返済せずに一定期間が経過すると信用情報に延滞の記録が残り、完済して5年が経過するまではローン審査に影響が出る可能性があります。

ただ、これはアイフルを利用したことが問題ではなく、返済を遅らせたことが原因です。

アイフルでも、他の消費者金融でも、銀行のカードローンでも返済は遅れないようにすることが肝心です。毎月無理なく返せる金額を設定して返済を行いましょう。

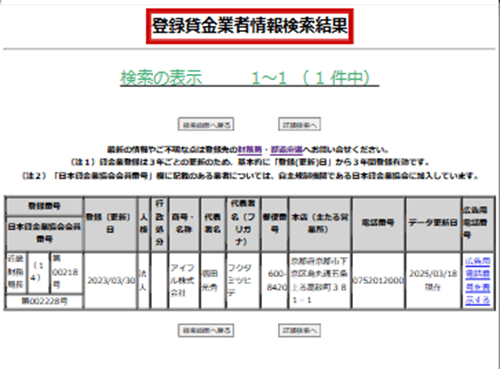

アイフルは金融庁から正式に認可を受けた正規の消費者金融

アイフルが「やばい」と言われていることもありますが、法律的な観点からみても、やばい業者ではないという証拠があります。

アイフルは、金融庁の認可を得て登録している正規の貸金業者であるということです。

登録されている業者は、貸金業法や利息制限法などの法律を遵守した営業をすることが義務付けられているため、法律に違反するような貸付けを受ける心配はありません。

また、法律に沿った審査を通過しないとアイフルから借り入れることはできず、アイフルは利用者の年収3分の1を超える融資を禁止されています。

自分の返済能力を超えた貸付けをされる心配もないでしょう。

この点だけでも、アイフルが「やばい業者」ではないことがわかります。

アイフルは債務者にとって不利益になる法外な契約を結ぶことができない

アイフルが守るべき「貸金業法」では、契約に関する決まりがあり、債務者(お金を借りる側)が不当に追い込まれるような契約は締結できません。

また、貸金業者は、内閣府令で定められた時効が記載された書面を、契約時に交付する義務もあります。

利用者は交付された書面を読むことで、法律の範囲を超えた請求が行われないことを確認してから借りることができます。

アイフルは法外な利息の請求や取り立て行為はできない

アイフルに限ったことではありませんが、消費者金融は利息制限法という法律で定められた金利の設定はできない決まりです。

例えば、非合法の貸金業者が「トイチ(10日で1割)」といった法外な利息を請求するような場面を漫画やドラマでみかけることがあるかもしれません。

ただ、実際には利息制限法で貸金業者の金利は年間20%が上限と定められており、アイフルで契約したからといって法外な請求が行われることはありません。

また、深夜の取り立てや債務者の職場での取立などは法律で禁止されており、漫画やドラマでよくある「怖い人からの取り立て」が行われることもありません。

それでもアイフルが「やばい」「デメリットしかない」という声がある理由を考察

アイフルは金融庁にも認可された正規の消費者金融であり、利用したからといって「やばい」わけではないことは前章で解説したとおりです。

ただ、インターネットやSNSでアイフルについて調べてみると「やばい」「デメリットしかない」というネガティブな単語が目に入ることがあるかもしれません。

ではなぜ、正規の貸金業者なのに、マイナスな言葉が見つかるのでしょうか?

考えられる原因として、以下の2つがあります。

- 過去にアイフルが行政処分を受けたニュースを見たから

- アイフルで取り立て事件があった話を聞いたから

ここからは、アイフルの良くない評判が見つかる理由として考えられる、上記2点の詳細を解説します。

過去にアイフルが行政処分を受けたニュースを見たから

かなり前の話ではありますが、過去(2006年)にアイフルが「行政処分を受けた」というニュースが報道されたことがあります。

それから、アイフルに対してマイナスイメージを持っている人がまだいて、「アイフルを利用すると終わり、やばい」という口コミにつながっている可能性があります。

実際、過去のアイフルの一部の店舗では、勤務先にしつこく督促の電話をするなど、債務者に対する強制的な取り立てによって行政処分を受けいます。

ただ、2010年までに改正された貸金業法が施行され、当時問題になった強引な取り立てはできなくなっています。

アイフルも行政処分のあとに業務改善計画書を提出して信頼回復に努めています。

現在のアイフルは安心して利用できる消費者金融といえるでしょう。

大手消費者金融 x 業務停止命令

2010年以前(貸金業法が改正される前)に、「業務停止命令」を受けた大手消費者金融が他にもあるか調べてみると、アコムとモビット(現SMBCモビット)だけが、「業務停止命令」を受けていないようです。ただし、「業務改善命令」などは受けているかもしれません。

一方、ここでは言及しませんが、大手の銀行や信用金庫でも「業務停止命令」を受けたところは残念ながらいくつか存在します。

アイフルの取り立てが厳しいという話を聞いたから

前項で紹介した、過去のアイフルが厳しい取り立てをしたという話から「アイフルを利用すると終わる」と厳しい評価をしている人もいるでしょう。

しかし、現在の貸金業法では貸金業者が正当な理由なく電話をかけたり、自宅や勤務先を訪問したりしてはいけないという決まりがあります。

自宅の前で返済を迫るようなイメージを貸金業者や消費者金融に対して持っている方がいるかもしれませんが、実際にアイフルが債務者にしている接し方とは大きくイメージが異なっている可能性があります。

アイフルにはメリットも多くある - 🥇カードローン顧客満足度ランキング【2025年】

アイフルが「やばい」といわれる理由にはデメリットの存在以外に、昔ニュースになった件が関係している可能性もあると分かりました。

ただ、現在は貸金業法が改正され、同じようなことは発生しにくいと考えられます。また、アイフルもどんどんサービスの改良を重ねており、利用することでデメリット以上に大きなメリットを得ることも可能です。

結果的に、アイフルはノンバンクの中で🥇カードローン顧客満足度ランキング【2025年】で1位をとっています。(オリコン調べ)

具体的に、アイフルを利用することで得られるメリットをみていきます。

- 最短18分で即日融資を受けられる

- 原則として在籍確認がないので同僚にバレる心配が少ない

- Web完結を選択することで郵送物をなしにできる

- カードがなくても一部ATMで借入や返済が可能

- 最大30日間の無利息サービスがある

- 女性専用ダイヤルがあって女性でも使いやすい

最短18分で即日融資を受けられる

少しでも早く融資を受けるたいなら、アイフルは良い選択肢になります。

アイフルでは、最短18分での即日融資に対応しているというメリットがあります。

多くの消費者金融では最短即日での融資を実現していますが、申し込んでから融資までにどのくらいの時間がかかるかについて、明言している消費者金融は多くありません。

融資までの最短時間を示している数少ない消費者金融のなかでも、アイフルの最短18分は融資スピードがかなり速い部類です。

少しでも早く融資を受けるなら、アイフルは良い選択肢になるでしょう。

原則として在籍確認がないので同僚にバレる心配が少ない

周りの人に知られずに借りたいのなら、アイフルは向いています。

消費者金融では審査の際、申込者の返済能力を確かめる意味で、申告した会社に本当に在籍しているかを確かめる「在籍確認」を行います。

在籍確認の方法は以下の2つです。

- 会社への電話連絡

- 書類での確認

以前の消費者金融では、原則として会社に電話をかけ、申込者が在籍している事実を口頭で確認していました。

しかし、現在では、一部の消費者金融で書類確認が原則になっており、職場に電話がかかることなく審査が完了することがあります。

アイフルも原則として電話連絡による在籍確認を行いません。

電話連絡をしても周囲にバレないようにアイフル側の配慮はありますが、万が一ということも考えられます。一方、電話自体がかかってこないなら周囲にバレる心配をしなくて済むでしょう。

Web完結を選択することで郵送物をなしにできる

アイフルでは「Web完結」に対応しており、自宅にいながら手続きを進められるだけでなく、郵送物が自宅に届かないように手続きを完結させられます。

またweb完結ならローンカードの発行もないため、カードを管理する必要もありません。

カードを挿入しないと利用できないATMで借入できなくなるデメリットはありますが、近くにセブン-イレブンかローソンがあればセブン銀行ATMまたはローソン銀行ATMでカードなしの借入も可能です。

カードがなくても一部ATMで借入や返済が可能

アイフルでは「スマホATM」に対応しており、セブン銀行ATMとローソン銀行ATMであればカードを挿入しなくてもアプリがあれば借入が可能です。

財布にアイフルのカードを持ち歩かなくても、スマートフォンとアプリさえあればいつでもお金を借りられるのは大きなメリットです。

また、1,000円単位でATMから出金できるため、万単位ではない細かな金額で借入することもできます。

最大30日間の無利息サービスがある

アイフルでは「最大30日間利息0円サービス」を提供しています。

初回契約日の翌日から30日のあいだは何回借りても利息が発生しないため、短期間で少額を借りたいと考えている人には大きなメリットがあります。

期間中に完済できれば利息はかからず、期間中に完済できなくても無利息期間の利息はゼロ円で計算されます。

女性専用ダイヤルがあって女性でも使いやすい

アイフルには、通常の電話番号のほかに、女性専用ダイヤル(0120-201-884)もあります。

女性専用ダイヤルは女性オペレーターが原則対応するため、男性にはお金の相談や質問をしにくいと思っている方でも安心です。

また、電話が緊張してしまう方は、オンラインチャットサービス「ぽっぽくん」のサービスもあります。24時間年中無休で質問ができるので、昼間が多忙で夜しか時間が取れない人でも気軽に質問できます。

アイフルのメリット「最短即日」や「在籍確認の電話連絡なし」 にこだわらないなら~こんなカードローンがおすすめ~

アイフルは大手消費者金融として「最短即日融資が可能」「最大30日間の無利息期間がある」「在籍確認の電話連絡が原則ない」など数多くのメリットを享受できます。

ただ一方で、「金利が高め」なのをはじめ、冒頭で解説したデメリットもあります。

金利をできる限り安くしたい方や、消費者金融のメリットである「最短即日融資」や「在籍確認の電話連絡なし」にこだわらないなら、以下のような銀行カードローンやサービスを利用してみてはいかがでしょうか。

ここでは、アイフルとは異なるメリットを持つ、2つのサービスを解説します。

住信SBIネット銀行カードローン

住信SBIネット銀行カードローンは、ネット銀行大手の住信SBIネット銀行が提供する、低金利と利便性を兼ね備えたカードローンです。

金利は年1.8~14.79%とアイフルの3.0~18.0%よりもかなり低い設定です。加えて入会金も年会費も不要で、借入・返済時の手数料も必要ありません。

アイフルと同じくローンカードが不要で、スマホアプリさえあればローンカードなしでATM等から借入できるので便利です。

毎月の返済額が最少2,000円からと安い点もメリットです。返済金額は利用残高によって変わりますが、無理のない価格設定のため長期の返済でも延滞を発生させにくいです。

Fマネーカード - 学生・子育て世代に金利優遇あり

Fマネーカードは、Web完結によって最短即日での借入が可能なカードローンです。

年会費は無料ながら利用可能額は最高500万円と高額であり、申込者の年収次第では高額な融資を受けることもできるでしょう。

大きな特徴として、金利が「年3.0%~13.8%」と低い点が挙げられます。特に上限金利の水準は消費者金融であるアイフルの「年18.0%」を大きく下回っており、多くの銀行カードローンよりも低い設定になっています。

加えて、学生なら2年間、子育て世帯なら1年間、適用金利が3.0%になるというほかのカードローンではなかなか見られない特典もあります。

さらに、新規入会特典として、初回の利用日から30日間の金利が0円になる無利息期間まで完備。

最短即日で融資を受けつつも、金利負担を抑えたい方におすすめです。