本記事は一部アフィリエイトプログラムによる収益を得ています。

本記事は【広告】を含みます。

最低限入っておくべき保険ランキング【金融プロ190名へ徹底調査】

スマートマネーライフ編集部は、金融関連の難関資格を保有する190名(以下、金融のプロ)を対象に、保険に関する調査を実施。「最低限入っておくべき保険」として選ばれた保険を紹介します。

目次

\ いますぐ見直し /

ほけんの窓口|無料相談予約へ

最低限入っておくべき保険ランキング-金融のプロ190名の回答

スマートマネーライフでは、金融のプロ190名に、自分と同じ家族構成の方にアドバイスすることを想定して最低限入っておくべき保険を回答してもらいました。 早速ランキングを紹介します。

1位終身保険・2位医療保険・3位がん保険を見直すなら、おすすめ!保険相談ランキング第🥇位「ほけんの窓口」

取扱保険会社数約50社

日本全国約700店舗

何度相談しても完全無料

相談のキャンセル・変更もちろん自由。

アンケートの概要

| アンケート概要 | |

|---|---|

| 対象 | 金融関連の資格を保有している男女190名 |

| 期間 | ■スクリーニング調査:2024年8月15日 ■本調査:2024年8月21日~22日 |

| 人数 | ■スクリーニング調査:5,000名(男性:3,018、女性:1,982) ■本調査:200名(男性:152、女性:48)、うち有効回答190名 |

| 方法 | インターネット調査 |

| 機関 | アイブリッジ株式会社 |

アンケートの設問内容はこちら

| 設問内容 | ■スクリーニング調査(男女5,000名) Q1: 下記の金融資格を保有していますか Q2: 現在、保険会社に勤めていますか Q3: 民間保険に加入していますか Q4: ご家族の構成についてお聞かせください ■本調査(男女190名) Q1: 金融商品に加入する事によって備えているリスクについて、以下の選択肢から選んでください(複数選択可) Q2: ご遺族の生活資金・住宅資金・教育資金の準備として加入している民間保険、およびその他の金融商品を、以下の選択肢から選んでください Q3: お子さまの教育資金・結婚資金の準備として加入している民間保険、およびその他の金融商品を、以下の選択肢から選んでください Q4: 病気・ケガの治療費・働けなくなった場合の生活資金の準備として加入している民間保険や付帯している特約、およびその他の金融商品を、以下の選択肢から選んでください Q5:介護費用の準備として加入している民間保険、およびその他の金融商品を、以下の選択肢から選んでください Q6・老後資金の準備として加入している民間保険、およびその他の金融商品を、以下の選択肢から選んでください Q7:外貨建て保険・変額保険を保有している方は、保有目的をお聞かせください Q8:外貨建て保険・変額保険を保有している方は、保有している理由をお聞かせください。 Q9:外貨建て保険・変額保険を保有していない方は、保有していない理由、および客観的なご意見をお聞かせください Q10:医療保険に加入している方は、給付金の受取方法について、以下(1)~(3)の該当する箇所すべてにチェックを入れてください Q11:医療保険に加入していて給付金の受取方法が日額タイプを選択した方は、日額はいくらですか Q12:医療保険に加入していて給付金の受取方法が一時金タイプを選択した方は、一時金はいくらですか Q13:がん保険に加入、またはがん特約を付帯している方は、診断給付金と治療給付金のどちらの保障を重視して契約していますか。または他に重視している保障がありますか Q14:がん保険、および三大疾病保険に加入している方は、保険で加入した理由をお聞かせください(他の民間保険の特約として付帯するのではなく、専門保険として加入したのはなぜですか) Q15:がん特約および三大疾病特約を付帯している方は、がん保障や三大疾病保障を他の民間保険の特約として付帯した理由を教えてください Q16:医療保険などに加入している方は、病気・ケガをした場合の治療費・働けなくなった場合の生活資金を、民間保険で備えている理由をお聞かせください Q17:医療保険などに加入していない方は、病気・ケガをした場合の治療費・働けなくなった場合の生活資金を、民間保険で備えていない理由を、以下の選択肢から選んでください Q18:就業不能保険に加入している方は、加入理由をお聞かせください Q19:「最低限加入しておいた方が良いと思う民間保険」について、以下の選択肢から選んでください。※ご自身と同じ家族構成の方にアドバイスすることを想定してください Q20:前設問でご回答いただいた「最低限加入しておいた方が良いと思う民間保険」について、その理由をお聞かせください |

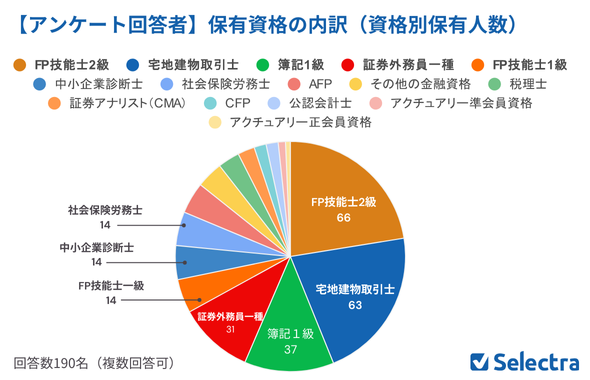

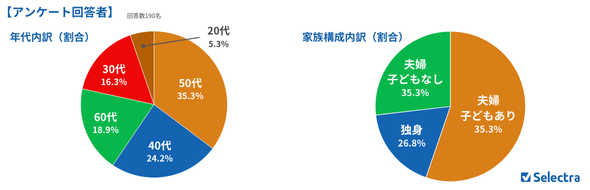

アンケート回答者の保有金融資格と年代・家族構成の分布は下記のとおりです。

保有資格の内訳

年代と家族構成の内訳

※家族構成は以下の通り分類

夫婦子どもあり:「共働き子どもあり」もしくは「専業主婦(主夫)子どもあり」を選択した回答者

夫婦子どもなし:「共働き子どもなし」もしくは「専業主婦(主夫)子どもあり」を選択した回答者

🥇1位:終身保険 94名

1位は終身保険です。自分に万が一のことがあった場合に、残された家族への配慮として必要であり、同時に将来の不安を軽減する理由で終身保険を選んだ回答者が多数でした。

終身保険とは?

終身保険は死亡した時に保障される生命保険です。死亡したら保険金がもらえる保険はいくつか種類ありますが、終身保険は「貯蓄型」であることが特長です。

終身保険はその名のとおり、死亡するまで保障が一生続く保険です。万が一自分が亡くなってしまったら保険契約で決められた保険金が残された家族に支払われます。

一方、長生きして子ども達が独立するなどした場合は、万が一自分が亡くなっても遺族の負担は大きくない可能性があります。その場合は途中で保険を解約して、まとまった解約返戻金を老後の生活費などに充てることが可能です。

解約しても返戻金の帰ってこない「定期保険」に比べて保険料は割高になりますが、解約した際にまとまった解約返戻金が戻ってきますので、「貯蓄」の側面があり、貯蓄型保険ともよばれます。

参考:生命保険(死亡保障)の種類

| 生命保険 死亡保障 | 保険料 | 保険金の受け取り方 給付方法 | お金の戻り方 | |

|---|---|---|---|---|

| 解約返戻金 | 満期保険金 | |||

| 定期保険 | 最も割安 | 一括受取 | ✖ | ✖ |

| 収入保障保険 | 割安 | 毎年・毎月などの 分割受取 | ✖ | ✖ |

| 終身保険 | 割高 | 一括受取 | 〇 | ✖ |

| 養老保険 | 最も割高 | 一括受取 | 〇 | 〇 |

終身保険を選んだ金融プロのコメント

遺された人に迷惑を掛けなくても済むくらいの金額を残したいから

(51歳男性、共働き子どもあり、世帯年収1,200万〜1,500万未満、証券外務員一種/証券アナリスト)

老後が不安

(47歳男性、共働き子どもあり、世帯年収1,500万~1,800万未満、AFP)

子供の将来と老後の安定

(43歳男性、共働き子どもあり、世帯年収900万~1,000万未満、証券外務員一種)

何か病気になっても生活できるため加入

(55歳男性、共働き子どもあり、世帯年収1,200万~1,500万未満、証券アナリスト/アクチュアリ正会員)

年齢的に高くなると終身には入りづらくなるから

(60歳女性、共働き子どもあり、世帯年収700万~800万未満、FP技能士2級/宅地建物取引士)

最低限、となると必要だと思うのが終身保険しかなかったため。

(39歳男性、共働き子どもあり、世帯年収1,000万~1,200万未満、宅地建物取引士)

\近くの窓口で聞いてみる/

ほけんの窓口

公式サイト無料相談予約

🥇1位 医療保険 94名

終身保険と並んで同1位は医療保険でした。貯蓄や収入だけで治療費や生活費を賄えない場合に備えて医療保険を備えるという意見が多く見られました。高額医療のリスクに対する備えや、公的保障だけでは足りない部分を補填する役割として重視されています。

医療保険とは?

病気やケガで治療が必要になった際に医療費負担を軽減するのが医療保障です。

医療保険といっても、国の社会保障制度である「公的医療保険」と、民間の保険会社で販売されている「民間医療保険」の2種類あります。

ここでは民間医療保険について解説します。

医療に関する保険については、がん保険や三大疾病保険等がありますが、医療保険は特定の病気に特化したものではなく、病気・ケガ全般について、入院や手術となった場合決められた金額の保険金が支払われます。

参考:医療保険の契約例

医療保険の概要説明のために簡略化した内容としています。細かい内容は個別の保険商品を確認ください。

| 保障内容 | 保険金の支払われ方 | 医療保険 |

|---|---|---|

| 入院した 入院給付金 | 日額 | 5000円など |

| 保障日数の限度 | 入院60日 通算入院1000日など | |

| 手術した 手術給付金 | 一時金 | 10万円など |

| 先進医療 給付金 | 実費 | 手術にかかった費用 通算限度2000万円など |

国の保険があるのに医療保険は必要か?

日本は公的保険制度にもとづいて、医療費の自己負担額が所得水準と年齢によって決められています。また、自己負担金額の医療費でも高額になる場合は、国の高額療養費制度を受けることができます。

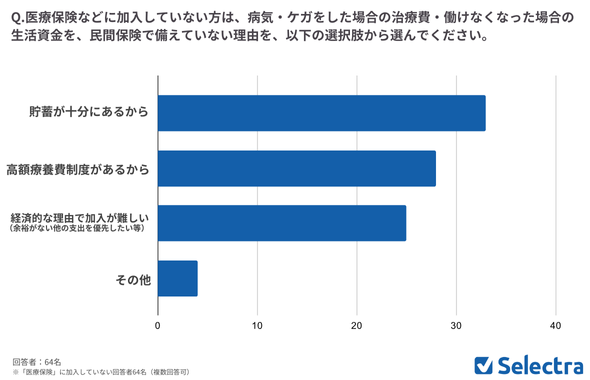

今回調査した金融プロの回答者より、医療保険に加入していない方にはその理由を確認しました。多くは「貯蓄が十分にあるため」もしくは「高額医療費制度があるため」という回答でした。

リスクに対する個人のとらえ方は人それぞれです。最低限入っておくべき保険として「医療保険」を選択したの回答者を紹介しますので、是非参考にしてください。

医療保険を選んだ金融プロのコメント

怪我や疾病で働くなった時の生活維持の為

(62歳男性、専業主婦(主夫)/子どもなし、世帯年収600万~700万未満、FP技能士2級)

病気にかかった時、貯蓄や給料だけでは治療費が足りないかもしれないし、治療しながら生活するにも生活費が必要な為。

(40歳女性、共働き子どもなし、世帯年収500万円~600万円未満、証券外務員一種)

公的な保証ではカバーできない分を医療保険で対応したい。年齢にもよるが、50歳を越えると死亡保証を小さく、医療保険を手厚くが基本ではないでしょうか。

(58歳男性、専業主夫(主夫)子どもあり、世帯年収1,800万円~2,000万円、FP技能士一級/宅地建物取引士)

病気やケガになる可能性はあるため万が一のために備えている。生涯病気にならずに亡くなる人の方が珍しいから病気になったときに何らかの保障があった方がいいと思うから

(32歳女性、共働き子どもあり、世帯年収700万円~800万円、簿記一級)

この間入院、手術をしたときに高額医療費制度を使っても30万払うことになって、医療保険がないとかなり厳しかった。大した年収でもないのに高額医療費制度なんて全く使えなかった。年収によって上限が決まっているが、かなりの低収入でないと結局ほとんど払うことになって意味がない

(46歳女性、共働き子どもあり、世帯年収800万円~900万円未満、証券外務員一種)

\医療保険をいますぐ比較/

ほけんの窓口

公式サイト無料相談予約

🥉3位 がん保険 92名

がんは誰にでも起こりうる病気であることや、長期にわたる通院治療に備える必要があるためがん保険に加入した、という理由が多く見られました。

がん保険とは?

がん保険は「がん」に特化した医療保険です。医療保険は病気・ケガ全般をカバーしますので、当然「がん」の場合もカバーされます。一方がん保険は「がん」の診断や治療に特化して保険金が支払われます。

国立がんセンターがん対策情報センターの推計によると、がんは「日本人の男性2人に1人、女性の3人に1人がかかる*」と言われおり、かかる確率が高い病気といえます。

さらに治療が長引いたり再発する可能性がある病気の特性から、公的保障があっても、自己負担の医療費が重くなる病気です。

以上のことから、現在では「診断」と「治療」の観点から各保険会社は様々ながん保険を販売しています。

がん保険の保障内容例

- がんと診断されたら一時金がもらえる

- がんの治療毎に給付金がもらえる

- がんによる収入減少をサポートする給付金がもらえる

どの保障を手厚くするか。何を重視するかなどで保険料は変わります。自分が重視したいポイントをある程度明確にしてから、保険相談などで数多くの商品を比較することをお勧めします。

がん保険を選んだ金融プロのコメント

かなりの確率で、特にガンになるから長期化のリスクがあるため

(54歳男性、共働き子どもあり、世帯年収900万円~1,000万円、FP技能士2級、証券外務員一種)

出費が高価になる場合が多い疾病だから

(64歳女性、共働き子どもあり、世帯年収1,800万円~2,000万円、簿記一級)

今は2人に一人はガンになると言われているから

(49歳女性、専業主婦(主夫)子どもあり、世帯年収1,800万円~2,000万円、FP技能士2級)

がんに罹る可能性が高いと思うから。病気になった時、困らないように。公的保障だけでは不安。

(44歳男性、専業主婦(主夫)子どもあり、世帯年収900万円~1,000万円、AFP/宅地建物取引士)

\がん保険種類が多くてわからない・・・/

ほけんの窓口

公式サイト無料相談予約

総合4位:定期保険 60名

残された家族のために必要でありながら「シンプルで安価」「かけ捨てで安く入れる」という最低限必要かつ、コスト面でのメリットがあることが定期保険を選んだ理由として挙げられています。

定期保険とは?

終身保険は死亡した時に保障される生命保険です。死亡した際に補償される生命保険はいくつかありますが、定期保険は「掛け捨て型」であることが特長です。

万が一自分が亡くなった場合、子どもがまだ小さい場合ははまとまった保険金があると教育費や生活費に使えますので安心です。一方で、子どもが巣立って独立した後は、死亡後に大きな保障は不要であることが一般的です。

定期保険は、ある一定の期間に万が一死亡した場合、残された家族はまとまった保険金がもらえますが、保険期間の終了とともにその保障も終わります。貯蓄型ではないので解約返戻金や満期保険金などはありません。

掛け捨てゆえに毎月の保険料は貯蓄型保険に比べてかなり安いことがメリットです。

参考:生命保険(死亡保障)の種類

| 生命保険 死亡保障 | 保険料 | 保険金の受け取り方 給付方法 | お金の戻り方 | |

|---|---|---|---|---|

| 解約返戻金 | 満期保険金 | |||

| 定期保険 | 最も割安 | 一括受取 | ✖ | ✖ |

| 収入保障保険 | 割安 | 毎年・毎月などの 分割受取 | ✖ | ✖ |

| 終身保険 | 割高 | 一括受取 | 〇 | ✖ |

| 養老保険 | 最も割高 | 一括受取 | 〇 | 〇 |

定期保険は年齢と保険金額などからすぐに見積できるため、インターネット経由でも見積もりが取りやすく比較しやすい保険商品です。

定期保険を選んだ金融プロのコメント

最低限の補償は必要だから

(57歳男性、 共働き子どもあり、1,200万~1,500万、FP技能士2級)

残された家族のために

(62歳男性、専業主婦(主夫)子供なし、300万円~400万円、社会保険労務士)

かけすてで安く入れるから。

(41歳男性、専業主婦子どもあり、400万円~500万円、FP技能士2級)

総合5位:三大疾病保険 41名

三大疾病保険はがん、急性心筋梗塞、脳血管疾患(脳出血・くも膜下出血・脳梗塞)に特化してこれらの病気を手厚く補償する保険です。三大疾病保険は三大疾病と診断された場合、医療保険より保障が手厚く、がん保険より幅広い疾患に備えられる保険商品です。

三大疾病は日本人の死因トップ*に入っています。1位「悪性新生物(がん)」、2位「心疾患」、3位「老衰」4位「脳血管疾患」。つまり統計的にに三大疾病になるリスクは高いといえます。さらに三大疾病病は入院日数が長く、治療費もかかる病気で、かかってしまった場合の金銭負担は大きくなると予想されます。

*厚生労働省|令和3年(2021)調査人口動態統計月報年計の概況

三大疾病保険を選んだ金融プロのコメント

三代疾病は、高度医療となり、費用がかさむため。

(43歳男性、専業主婦(主夫)子どもあり、600万~700万円、簿記一級)

三大疾病には治療費がとてもかかると思うから

(44歳男性、共働き子どもあり、1,200万~1,500万円、社会保険労務士)

掛かるリスクが高い疾病に対する補償をしておいた方が良いから

(51歳男性、専業主婦子どもあり、700万〜800万未満、貸金業務取扱主任者)

\最低限入っておくべき保険は本当に必要?プロに無料相談/

ほけんの窓口

公式サイト無料相談予約

最低限入っておくべき保険は家族構成で違う?家族構成別ランキング

ここまでは190名の総合ランキングについて確認しました。しかし最低限入っておくべき保険ランキングは、だれにでも当てはまるものではなく、「どのような家族構成か」によって保険の重要度は異なります。

そこでスマートマネーライフでは、回答者の家族状況を3つのカテゴリに分け、それぞれの家族構成別に、最低限必要な保険として挙げられた保険についても詳しく紹介します。

【夫婦子どもあり】最低限入っておくべき保険ランキング

金融のプロ190名のうち、夫婦で子どもがいる105名が選んだ保険のランキングです。

| 順位 | 保険の種類 | 人数 |

|---|---|---|

| 1位 | 終身保険 | 55 |

| 2位 | がん保険 | 54 |

| 3位 | 医療保険 | 52 |

複数回答可

夫婦で子どもがいる家族の場合は、最低限入っておくべき保険として終身保険・がん保険・医療保険が挙げられています。

死亡や病気など万が一のことがあった場合に、家族に迷惑をかけないための保険が重視されている傾向がみられます。

夫婦子どもあり回答者のコメント

遺された人に迷惑を掛けなくても済むくらいの金額を残したいから

最低限入っておくべき保険:終身保険

(51歳男性、共働き子どもあり、世帯年収1,200万〜1,500万未満、証券外務員一種/証券アナリスト)

将来の自分と家族のため

最低限入っておくべき保険:定期保険、終身保険、医療保険、三大疾病保険

(52歳男性、共働き子どもあり、世帯年収1,500万〜1,800万未満、証券外務員一種/証券アナリスト)

この程度は加入しておかないと家族が苦労する可能性があると思うから

最低限入っておくべき保険:終身保険、学資保険、三大疾病保険

(38歳男性、専業主婦(主夫)/子どもあり、世帯年収1,200万〜1,500万未満、顧客開拓エージェント)

医療保険は社会人として家族を養う上で安心して生活するためには必需品だと確信している。

最低限入っておくべき保険:定期保険、医療保険、三大疾病保険、定額個人年金保険

(53歳男性、共働き子どもあり、世帯年収300万〜400万未満、FP技能士2級)

【子どもなし】最低限入っておくべき保険ランキング

金融のプロ190名のうち夫婦で子どもがいない34名が選んだ保険のランキングです。

| 順位 | 保険の種類 | 人数 |

|---|---|---|

| 1位 | がん保険 | 19 |

| 2位 | 終身保険 | 18 |

| 3位 | 医療保険 | 14 |

複数回答可

夫婦子どもなしの回答者は、「がん」になった場合のリスクを特に重視しています。また子どもあり同様、終身保険には加入して老後の不安を解消したい傾向がみられました。

夫婦子どもなし回答者のコメント

配偶者への配慮

最低限入っておくべき保険:終身保険

(65歳男性、専業主婦(主夫)子供なし、世帯年収500万~600万円未満、証券外務員一/証券アナリスト)

家族のため

最低限入っておくべき保険:終身保険、定期保険

(60歳男性、専業主婦(主夫)子供なし、世帯年収1,000万〜1,200万未満、宅地建物取引士)

ガン治療には費用がかかるから

最低限入っておくべき保険:医療保険、がん保険、三大疾病保険

(57歳男性、専業主婦(主夫)子供なし、世帯年収900万~1,000万円未満、簿記1級)

【独身】最低限入っておくべき保険ランキング

金融のプロ190名のうち独身51名が選んだ保険のランキングです。

| 順位 | 保険の種類 | 人数 |

|---|---|---|

| 1位 | 医療保険 | 28 |

| 2位 | 終身保険 | 21 |

| 3位 | がん保険 | 19 |

複数回答可

独身回答者は、万が一の際に残された家族への保障よりも、生きている間のリスクに備えが最優先の傾向がありました。 終身保険についても、自分が長生きした際のリスクである老後の生活費への備えとして挙げられています。

独身回答者のコメント

医療費がどれだけかかるか未知数なので、それに備えたい

最低限入っておくべき保険:終身保険、医療保険

(43歳女性、独身、世帯年収500万〜600万未満、宅地建物取引士)

病気になった場合の医療費の負担が心配なため。

最低限入っておくべき保険:医療保険、三大疾病保険、介護保険

(54歳男性、独身、世帯年収700万~800万円未満、税理士)

病気については誰にでも起こりうるものなので備えが必要だと思うため

最低限入っておくべき保険:医療保険

(35歳女性、独身、世帯年収400万〜500万未満、FP技能士2級/証券外務員一種)

最低限の暮らしが保てるから

最低限入っておくべき保険:終身保険、医療保険、定額個人年金

(42歳男性、独身、世帯年収800万〜900万未満、宅地建物取引士)

「最低限入っておくべき保険」の調査の裏側を解説

今回の金融のプロ190名の調査について、スマートマネーライフ編集部が調査の裏側を解説します。 本調査は金融のプロに「最低限入っておくべき保険」を選んでもらうだけではなく彼らが「実際に加入している保険と加入方法」についても調査しました。

どうやって調査をしたか?

「最低限入っておくべき保険」をいきなり質問するのではなく、金融のプロ190名には、まず彼らが加入している保険をヒアリングしました。

加入している保険といっても、ただ保険種目を並べるだけではわかりにくいので、以下の通り「人生におけるリスク」を回答者に提示しました。

| 遺族の生活資金 | 自分が亡くなった場合や高度障害状態になった場合の家族(遺族)の生活資金・住宅資金・教育資金 |

|---|---|

| 病気・ケガの治療費 | 自分が病気・ケガをした場合の治療費・働けなくなった場合の生活資金 |

| 老後資金 | ゆとりあるセカンドライフを送るための準備資金 |

| 子どもの教育資金 | 子どもの成長に伴って必要な教育資金・結婚資金 |

| 介護保障 | 自分が認知症や介護状態になった場合の介護費用・生活資金 |

このリスクに沿って、 家族構成と備えているリスクの関係は? どのような組み合わせで民間保険に加入しているか?の2点を掘り下げました。

そして最後に「最低限入っておくべき保険」を回答してもらいました。

夫婦は死亡保障重視、独身は医療保障重視

1点目の「 家族構成と備えているリスクの関係」については、配偶者や子ども、扶養家族がいるかによって備えるべきリスクの優先順位が変わることを確認できました。

夫婦子どもありでも子どもなしでも、夫婦の場合は死亡保障(終身保険や定期保険)にきっちり加入している傾向がみられました。特に終身保険は死亡保障でありながら、解約すれば老後の生活費への備えにもなるため、定期保険より加入している回答者が多い傾向でした。

一方で独身は自分自身のリスクである、「医療」・「老後」に備えるために医療保険・がん保険・定額個人年金への加入が目立ちました。

終身と定期は両方加入、さらにがんへの備えが手厚い傾向

2点目の「 民間保険をどのような組み合わせているか」 という観点はそれこそ家族構成や貯蓄によって様々です。

金融のプロ190名の傾向も一言では説明できません。

しかし、「終身保険」と「医療保険・がんに手厚い保険」は加入している回答者が多く、 自分の死亡と老後の生活費を同時に賄える終身保険。統計的にかかる可能性が高い「がん」保険。に関しては、何らかの形で備えている回答者が多い傾向がありました。

保険を選ぶ前にやるべきこと

金融のプロ190名アンケートの結果から最低限入っておくべき保険を紹介しました。

すでに加入している保険があったり、不足している保険がある。いらない保険があるど、是非自分や家族の保険見直しの参考にしてください。

しかしながら、民間保険は40社近い保険会社がそれぞれ多様な保険商品を販売しています。数多ある保険商品の中から自分に合うものを探すこと、ましてやひとりで決断することは簡単ではありません。

保険見直しを決めたら、多数の保険商品を取り扱っている保険相談をうまく活用しましょう。

無料で有益な相談ができる

保険相談は、今の自分の家族構成・仕事・経済状況・ライフスタイル・ライフプランなどをふまえた上で、保険のプロと一緒に「自分が備えるべきリスク」や「必要な補償」を明確にします。その上で、自分に合う保険商品を複数提案してもらって比較・検討します。

保険知識はもちろん、保険会社の個性まで把握している保険のプロに、何度でもただで相談できる機会はどんどん賢く利用しましょう。

無料で保険相談ができる保険相談窓口(保険ショップ)は、全国に10,000以上。スマートマネーライフ編集部は、別の記事で保険相談おすすめ10選ランキングを紹介しています。

最低限入っておくべき保険は、ライフスタイル・経済状況・価値観の変化と共にその都度変わっていくものです。

「今の自分が備えるべきリスクは?」

「この補償は今の自分に合っているのか」

「保険料をもっと安くしたい」

と、気軽に相談できる保険相談窓口を見つけておきましょう。

- 来店型保険ショップの最大手

- 圧倒的な知名度・店舗数・取扱商品数

- クチコミ数が多い上に評価が高い

まとめ

以上、スマートマネーライフ編集部が行った金融のプロ190名アンケート結果を、家族構成別に分けて徹底解説し、保険種類ごとに解説しました。

家族構成によって必要な保険は違いますし、何をリスクと捉えるかは人それぞれです。金融のプロ190名が実際に「入っている保険」「備えているリスク」について紹介している記事もありますので、是非参考にしてください。