生活費の節約は、まずは固定費の見直しから│節約できる金額の目安、かかる時間、節約の手順を徹底解説

生活費を節約するには、まず固定費の見直しから始めるのが効果的とよく言われます。とはいえ「どこから手を付ければいいのかわからない」という人も多いでしょう。

この記事では、固定費ごとに、節約できる金額の目安、手順、かかる時間をわかりやすく解説します。

\ 固定費見直しは保険料から! /

ほけんの窓口

公式サイトから無料相談予約

生活費の節約、まずやるべきこと

生活費の節約というと、食費を削ったり、電気をこまめに消したりと小さな節約から始めたくなりますよね。でも、節約をムリなく続けて成果を出すには、節約術に取りかかる前にやるべき準備があります。

以下のステップを押さえることで、より効果的に生活費を節約できるようになります。

- 生活費を節約する目的を明確にする

- 支出を見える化して、固定費と変動費に分ける

- 収入と支出のバランスを確認する

生活費を節約する目的を明確にする

そもそも、なぜ生活費の節約が必要と感じているのでしょうか。それをはっきりとさせておくことが大切です。

なぜかと言うと、節約は、短期間で劇的に効果が出るものではないからです。時には心が折れたり、目先の誘惑に負けてしまうこともあるでしょう。

そのような時に「なぜ生活費を節約しているのか」という目的がはっきりしていると心の支えになります。

みんな漠然とした不安がある

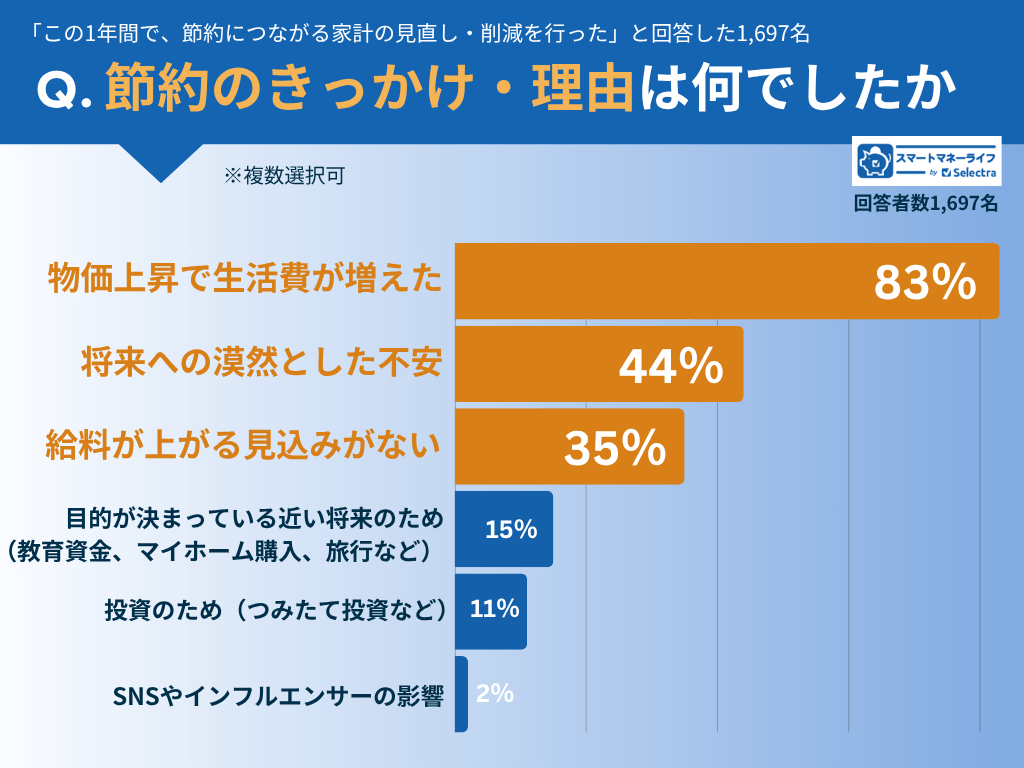

スマートマネーライフ編集部が3,000名に行った調査(2025年5月)では、1,697名(56%)が「ここ1年以内に節約を行った」と回答。その回答者に、節約のきっかけ・理由を聞きました。

節約のきっかけ・理由

- 物価上昇で生活費が増えた(1,411名・83%)

- 将来への漠然とした不安(老後など)(748名・44%)

- 給料が上がる見込みがない(586名・35%)

- 目的が決まっている近い将来のための貯金(教育資金、マイホーム購入、旅行など)(262名・15%)

- 投資のため(つみたて投資など)(191名・11%)

- SNSやインフルエンサーの影響(41名・2%)

対象:3,000人への調査で「ここ1年間で、節約につながる家計の見直し・削減を、何かしら行いましたか」との問いに「はい」と回答した1,697名

つまり、多くの人が「何となく不安」「このままだとまずい」と感じて節約を始めています。しかし、その背景には本当の目的があるはずです。

「5年後に500万円を貯めて、マイホームの頭金にしたい」

「老後資金のために今から新NISAで資産運用を始めたい」

「子どもの進学費用を無理なく準備したい」

など、「生活費を節約したい」の先にある明確な目的が、節約を続けるモチベーションになります。

支出を見える化して固定費と変動費に分ける

目的をはっきりさせたら、支出を見える化してみましょう。

毎月、何にいくら使っているのかを明確にしないと、どこを節約するべきかを判断することができないからです。こんなところにお金を使っていたのかと、思わぬ無駄に気づけることも少なくありません。

固定費と変動費に分ける

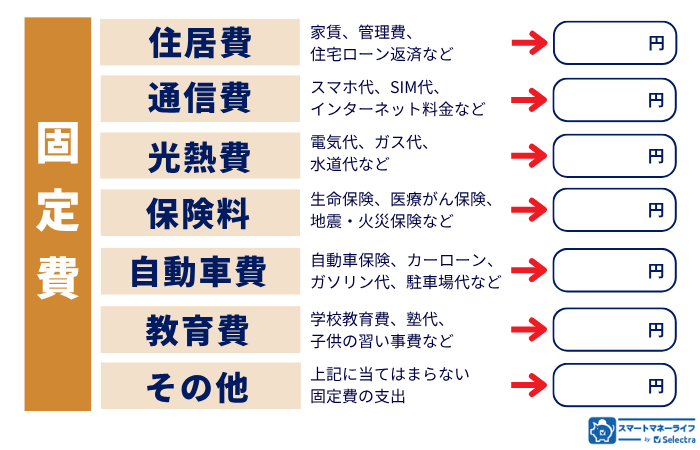

支出を見える化する際に「固定費」と「変動費」に分けましょう。なぜかというと、この2つの支出は性質が異なるため、節約のアプローチ方法も変わってくるからです。

固定費とは「毎月ほぼ金額が変わらず、定期的に支払う費用」のことで、変動費とは「月によって金額が変わる費用」のことを指します。

たとえば、住居費(家賃・住宅ローン)、通信費(スマホ・インターネット)、光熱費(電気・ガス)などは固定費です。食費、日用品費、交際・趣味・娯楽費などが変動費です。

以下の表を参考に、まずは1カ月分、固定費と変動費それぞれにいくらぐらい使っているのかを記録してみましょう。

固定費と変動費

収支のバランスを把握する

支出を把握できたら、1カ月の収入と支出のバランスを確認しましょう。これを収支確認と言います。収支の確認をして見える化することで、家計が黒字であるのか赤字であるのか、がひとめでわかります。

支出が収入を上回っていたり(支出>収入)、支出と収入が同額(支出=収入)である場合は、無駄な出費が何かを判断する材料になります。

一方で、支出が収入内でおさまっている(支出<収入)ことを確認できると、節約を継続するモチベーションになります。

何で管理する?

収支のバランスを把握する方法は、最近では家計簿アプリが一般的です。銀行口座やクレジットカードと連携できたり、自動で収支を記録・分類してくれるため、手間なく家計の収支を把握できます。

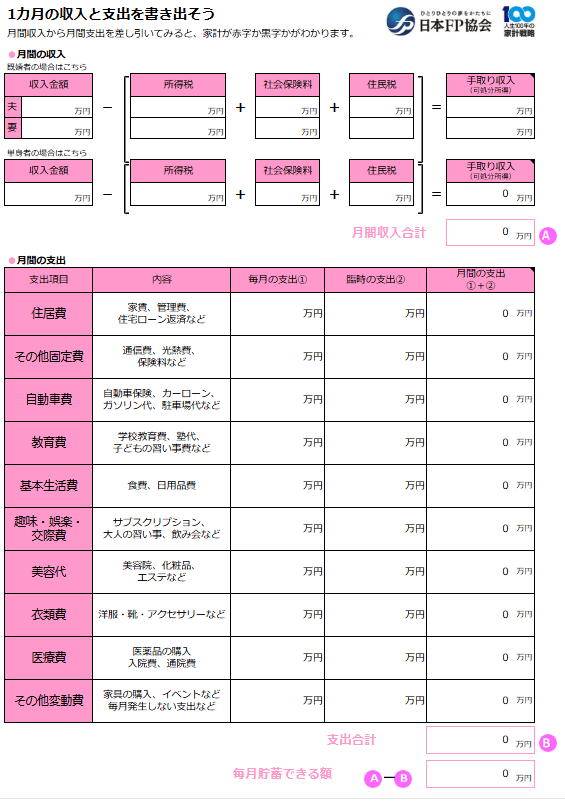

以下の「月間収支確認表(月ごとの収支が確認できる表)」は、日本FP協会のサイトからダウンロードして使える「年間収支確認表」を、スマートマネーライフ編集部が、月単位で入力できるように編集したものです。誰でも自由に編集することができます。

月間収支確認表

※参考:日本FP協会│便利ツールで家計をチェック>家計の収支確認表

生活費の節約、まずは固定費から

一般的に、生活費の節約をしたい場合、まず固定費を見直した方が良いと言われます。

その理由は、変動費の食費や日用品費など、日々の生活に関わる小さな支出を制限するより、毎月同じ金額かかる支出を一旦見直せば、節約効果が長く続くからです。

固定費の節約というと、エアコンの設定温度に気を付ける、こまめに電気やガスを消す、水の使い過ぎに気を付けるなど、日々の行動や心がけが思い浮かぶ人が多いかもしれません。

それよりも、契約している会社や内容の見直し(乗り換え・切り替え)を行って、毎月必ずかかっているコストを減らしたほうが、そのあと節約効果が長く続きます。

節約がうまくいっている人達の8割以上が固定費の節約に取り組んでいる

節約がうまくいっている人達の8割は固定費の節約に取り組んでいる

スマートマネーライフ編集部の調査(2025年5月)では「過去1年に節約に取り組み、効果を実感した450名」のうち、8割以上(370名)が「固定費の節約に取り組んだ」ことがわかった。

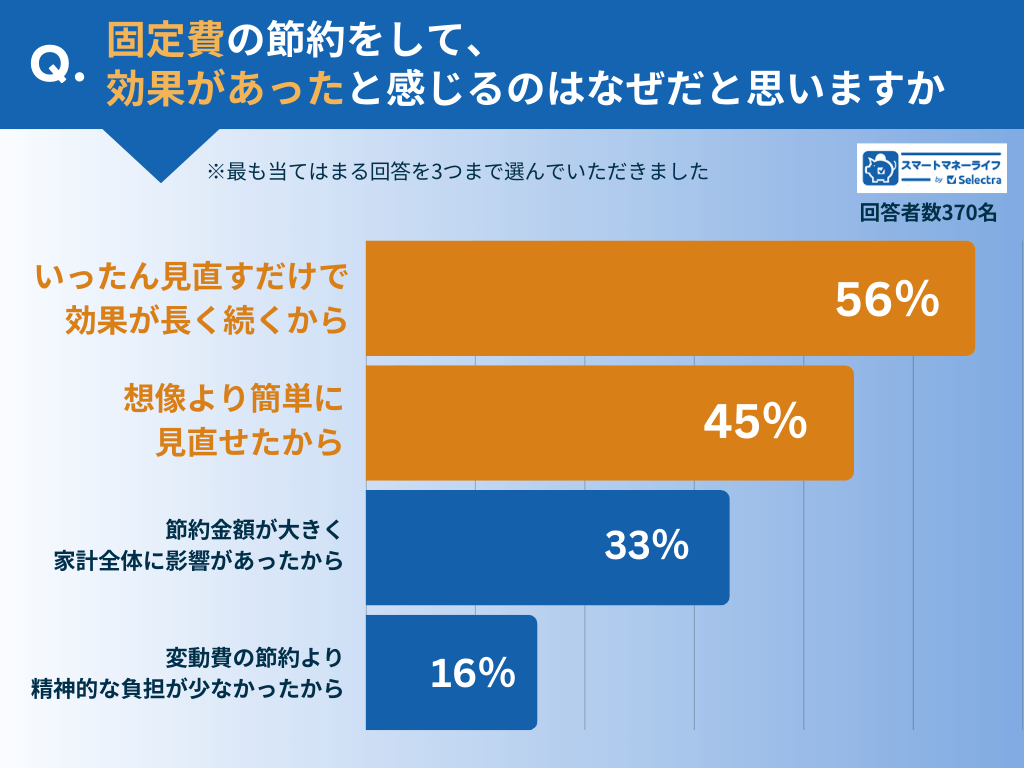

固定費の節約をして効果を感じる理由は?

固定費の節約に取り組んでいる370名に、節約効果を感じられた理由を尋ねたところ、一番多かった回答が「いったん見直すだけで効果が長く続くから」

固定費の節約をして効果を感じた理由

- いったん見直すだけで効果が長く続くから(206名・56%)

- 想像より簡単に見直せたから(165名・45%)

- 節約金額が大きく、家計全体に影響があったから(123名・33%)

- 変動費の節約より精神的な負担が少なかったから(58名・16%)

対象:「この1年以内に節約に取り組み、効果を実感した450名」のうち、固定費の節約に取り組んだ370名

固定費で一番節約できるものは?

固定費の節約方法

固定費の節約のなかでも効果の高い見直し(乗り換え・切り替え)の具体的な方法と、節約金額の目安を、以下の表で確認しましょう。

月に数千円単位の節約でも、年換算すると数万円単位になります。決して見過ごせない節約金額です。

固定費の節約方法・節約できる金額や手続き時間の目安

| 節約項目 | おすすめ節約方法 | 節約金額/月 | 節約金額/年 | 手続きにかかる時間 |

|---|---|---|---|---|

| スマホ料金 | 格安SIMへ乗り換え | 3,000〜4,000円 | 36,000〜48,000円 | 最短3分~1週間 |

| インターネット料金 | ネット回線の乗り換え | 数百円~2,000円 | 数千円~数万円 | 約2週間 |

| 電気料金 | 電力会社の切り替え | 数百円~1,000円 | ●一人暮らし:2,000円程度 ●4人家族:1万円程度 | 2週間〜2か月 |

| ガス料金 | ガス会社の切り替え | 数百円 | ●一人暮らし:1,000円程度 ●4人家族:5,000円程度 | 1~2か月 |

| 保険料※ | 保険会社の乗り換え | 8,000円 | 90,000円 | 2~3週間 |

| 自動車費(自動車保険) | 自動車保険の乗り換え | 数百円~1,000円 | 5,000円~1万円 | 1~2日 |

※節約金額や手続きにかかる時間はあくまで一般的な目安です。居住エリアや家族構成、手続きはオンラインか対面か、などによって金額が大きく異なる場合があります

※保険料(生命保険・医療保険)

スマホ料金:格安SIMへの乗り換えで年間3~4万円の節約

スマホ料金の節約といえば「格安SIMへの乗り換え」が定番です。

特に、ドコモ・au・ソフトバンクなどの大手キャリアを長年使っている場合は、料金が割高になっていることが多く、見直すことで年間利用し続けている場合は、格安SIMより割高であるケースが多いため、節約効果が期待できます。

節約金額の目安

月3,000~4,000円の節約が可能です。年間で36,000円〜48,000円もの節約になります。

参考:月々の携帯料金の支払いの平均金額(通信+通話+端末)

- 大手4キャリア:8,636円

- 大手3キャリア(Rakuten最強プランを除く):9,397円

- オンライン専用プラン:6,192円

- キャリアサブブランド:5,299円

- MVNO:4,106円

節約にかかる時間と効果

手続きにかかる時間は、eSIMの場合は最短3分で完了します。物理SIMの場合は、店舗であれば即日、郵送であれば3日〜1週間程度で乗り換えが可能です。効果が出るタイミングは、手続き完了後の翌月からです。

楽天モバイルでeSIMを使うには?

節約の手順とポイント解説

スマホ料金

- 毎月のスマホ利用状況を確認

データ通信量、通話時間などをチェック - データ容量ごとのお得な料金プラン紹介をチェック

- 自分がスマホライフに求めることを整理

・通信環境が安定している

・通信混雑時はあまりスマホを使用しない

・店舗で相談したい…など - より安く、自分に合ったプランを見つけたら乗り換え方法をチェック

- 月末を待ってお得なSIMに乗り換える(スマホは日割りが効かない場合多い)

大手3大キャリア(ドコモ・au・ソフトバンク)を使っている人は必見

インターネット料金:ネット回線の乗り換えで年間1~2.5万円の節約

インターネット料金の節約といえば「ネット回線の乗り換え」が代表的です。また、乗り換えなくても「不要な有料オプションを解約」「ネットのみの基本月額料金が高い場合は安いプランに乗り換える」といった見直しでも、節約効果が期待できます。

節約金額の目安

月数百円~2,000円前後の節約が可能です。年間で約1万円〜2.5万円の節約になります。

節約金額の例(居住タイプ別)

【戸建て】月で数千円節約

- 7,040円→4,950円=2,090円の節約

フレッツ光ネクスト1G+プロバイダ→BIGLOBEエキサイトMEC光に乗り換えた場合

【マンション】月で数百円節約

- 4,180円→3,950円=230円の節約

ソフトバンク光→エキサイトMEC光に乗り換えた場合

節約にかかる時間と効果

回線を乗り換える場合、手続きにかかる時間は、最短でおよそ2週間程度です。開通工事を行う場合は、開通まで最大2か月ほどかかる場合もあります。効果が出るタイミングは、手続き完了後の翌月からです。

節約の手順とポイント解説

インターネット料金

- 請求書を手元に用意

オプション契約中の場合はネット料金だけ見る - ランキング記事で請求額より安いネット回線を見つける

- 契約中のプランより安いプランを見つけたらオンラインで申込手続き

- 案内に従って契約切り替え手続き

【2025年6月】安い光回線ベスト10!

電気料金:電力会社の切り替えで、年間1万円の節約

電気料金の節約には「電力会社の切り替え」が効果的です。しかし、7割以上の一般家庭が電気会社を切り替えたことがなく、大手電力会社と契約し続けていると言われています。

切り替え手続きの負担が少ないにもかかわらず、大手で割高な電気料金を払い続けている場合が多いため、電気料金シミュレーターを使って比較してみることをおすすめします。

節約金額の目安

節約金額の目安は、エリアや家族構成などによって異なります。たとえば関東エリアで、一人暮らし(※1)の場合は年間2,000円程度、4人家族(※2)であれば年間1万円程度の節約が可能です。

※1:一人暮らし=契約アンペア30A、月160kWh使用と仮定

※2:4人家族=契約アンペア50A、月420kWh使用と仮定

東京電力から乗り換えた場合の節約金額がわかる!

節約にかかる時間と効果

電力会社を切り替える場合、手続き完了までかかる時間は、早ければ2週間、遅いと2か月程度かかります。効果が出るタイミングは、手続き完了後の翌月からです。

節約の手順とポイント解説

電気料金

- 月の使用量(kWh)を確認

検針票・マイページなどを見る - 電気料金シミュレーターに郵便番号と月の使用量(kWh)を入力

お得なプランを確認。その中から自分に合ったプランを選択 - 電力会社を決めたら、公式サイトから切り替えの申込手続

・契約中の電力会社には連絡不要。申込が完了したら新電力会社から手続き完了連絡・切り替え日のお知らせを待つ

・切り替え申込には、現在使用中の電力会社の「お客様番号」「供給地点特定番号」が必要。検針票やマイページで確認可能

日頃の心がけでも節電は可能

- エアコン設定温度の見直し

- 待機電力のカット

- 照明のLED化 など

ガス料金:ガス会社の切り替えで年間5千円の節約

まずはガス会社の切り替えが基本の節約方法です。特にプロパンガスは料金が高めに設定されているケースが多く、切り替えることで大きな節約効果が期待できます。ガス料金の節約効果は、都市ガスかプロパンガス(LPガス)かによって大きく異なります。

ここでは、両者の違いや節約手順、どれくらいの金額が浮くのかなどを、わかりやすく解説します。

節約金額の目安

エリアによって異なります。たとえば関東エリアを例にしてみましょう。

都市ガスの場合、一人暮らしなら年間1,000円程度、4人家族なら年間5,000円程度の節約が可能です。LPガスの場合、エリア以外に使用量にもよりますが、切り替えで年間2~3万円の節約ができる可能性があります。

【2025年6月】東京で一番安い都市ガスはどこ?

※参考:一般社団法人プロパンガス消費者協会│【2025年版】東京都プロパンガス料金の平均価格と適正価格

節約にかかる時間と効果

ガス会社を切り替える場合、手続き完了までかかる時間は、1~2か月程度かかります。効果が出るタイミングは、手続き完了後の翌月からです。

節約の手順とポイント解説

ガス料金:都市ガスの場合

- 月の使用量(㎥)を確認

- 住んでいるエリアで販売しているガス会社の料金プランを比較し、好きなものを選ぶ

・単価は使用量によって異なるので、自分の月の使用量に応じて確認

・エリア別、世帯人数別の料金比較ランキングを参考にするのも◎ - ガス会社を決めたら、公式サイトから切り替えの申込手続

契約中のガス会社には連絡不要。申込が完了したら、ガス会社からの手続完了の連絡・切り替え日のお知らせを待つだけ

都市ガスの切り替えについて知りたい

ガス料金:LPガスの場合

- 月の使用量(㎥)を確認

LPガス会社は自力で複数社を比較するのが大変。ガス会社を見つけるためにオンラインの一括見積サービスを利用するのがおすすめ - 契約したいガス会社に連絡

自宅訪問してもらい最終見積もりを出してもらう。OKなら契約に進む - 旧ガス会社の設備撤去、新ガス会社の設備設置の工事

・安全点検が終わったら切り替え完了

・旧ガス会社への解約連絡や工事日の調整などは、委任状で新ガス会社が代行してくれることが一般的

LPガスの切り替えについて知りたい

保険料:保険の見直しで年間9万円の節約

保険料の節約といえば「不要な保障の見直し」と「保険会社の切り替え」が代表的です。結婚や出産、子どもの独立などの大きなライフイベントの後、ライフステージが変化しているのに保険を見直していない人は、不要な保障や保障の重複が原因で、無駄な保険料を払い続けている可能性が高いです。

\ 不要な保障を知りたい /

ほけんの窓口

公式サイトから無料相談予約

節約金額の目安

保険料を節約できる金額の目安は、家族構成やライフステージによって異なります。たとえば、ライフネット生命の調査(※)によると、保険を見直して乗り換えた結果「保険料が安くなった」と回答したお客さまの 1 ヶ月の保険料削減額は、平均8,329 円。これを年換算すると、年間で 99,948 円の削減にも相当します。

※参考:ライフネット生命│お客さまアンケート(2024年8月)

見直し手続きに多少の手間はかかっても、節約金額が大きいため、生活費節約のために必ず見直すべき項目です。

しかし、保険は商品数が多い上に内容が複雑でわかりにくく、専門知識も必要であるため、見直しを後回しにしてしまう人が少なくありません。無料相談窓口を活用して、プロの手を借りながら見直しを効率よく進めることも有効な方法です。

\ 保険のプロに無料相談 /

ほけんの窓口

公式サイトから無料相談予約

節約にかかる時間と効果

保険の見直しにかかる時間は、見直しの方法(オンラインか対面か)や、手続きの内容(相談のみか、契約変更・新規契約まで行うか)によって異なります。

相談・検討・手続きすべて含めて、少なくとも2~3週間程度は見込んでおくと安心です。契約後は、審査などで1〜2週間かかることもあり、スムーズに進んでも見直し手続き完了までには余裕を持ったスケジュールが必要です。節約効果が出るタイミングは、手続き完了後の翌月からです。

節約の手順とポイント解説

保険料(生命保険・医療保険)

- 現在の保険の契約内容を確認

保障内容、保険料、保障期間、特約の有無など - 今の自分に必要な保障を確認し、保障内容の過不足をチェック

保険を契約した時から、ライフステージの変化(就職、独立、結婚、出産など)があった場合は必要な保障が変わる - 不要な特約を解約/内容を見直す

医療特約や通院特約など、公的保障でカバーできるものはないか、重複している保障はないかを確認 - 無料保険相談窓口や金融機関に相談、またはオンライン手続き

保険料の場合、上記の見直しの手順をひとりで行うのは決して簡単ではありません。そのため、後回しにしてしまう人も少なくないはずです。

保険の無料相談窓口を活用すれば、上記の手順をプロが一緒に進めてくれます。ひとりで悩む時間を減らして自分に必要な保障を明らかにし、本当に必要な保障を明らかにした上で見直しを進めてくれます。

保険相談おすすめ9選ランキング

保険相談オンラインおすすめ5選

自動車費:自動車保険の乗り換えで、年間5千円~1万円の節約

マイカーを所有する人にとっては、毎月、あるいは毎年一定金額がかかる自動車費も、生活費節約のためには見直しの余地があります。特に自動車保険は、毎年更新があるため、見直しやすく、節約効果も出やすい固定費です。

更新前に自動車保険の一括見積もりで比較しておくのが、節約の近道です。

節約金額の目安

自動車保険の乗り換えで、年間5,000円前後~1万円程度の節約が可能です。

自動車保険を乗り換えた人の約50%が「年間5,000円以下」の節約ができたと回答

セレクトラが180名を対象に行った「自動車保険会社の乗り換え手続き」に関する調査で、「乗り換えで保険料が安くなった」と回答した129名に、具体的な節約金額を聞いたところ、47.3%が「年間5,000円以下」、36.4%が「年間5,001円~10,000円」と回答

節約にかかる時間と効果

検討にどれくらい時間をかけるかは人それぞれですが、乗り換え先の保険会社がインターネットで手続きできるネット型損保かつクレジットカード払いの場合であれば、 保険始期日の前日に申込を完了できれば、翌日から補償開始とすることが可能です。

節約の手順とポイント解説

自動車費(自動車保険)

- 乗り換え検討

・現契約の満期案内が届いたころ検討開始

・満期以外の乗り換えはデメリットあり

・現契約に「自動継続特約」がついていないか確認 - 保険料見積もり

・保険始期日は必ず現契約の満期日

・等級の引継ぎができない共済がある

・新契約の補償内容を確認 - 申込・保険料支払

・インターネット申込の場合印鑑不要

・支払方法と申込期限に要注意 - 解約連絡

現契約の解約は基本不要だが、自動継続特約がある場合はキャンセル必要 - 補償開始

・保険料の未払いはしない

・前契約の保険証は1カ月~2か月保管

自動車保険の乗り換え・切り替え方法は?

【2025年】一番安い!自動車保険ランキング

住居費(家賃・住宅ローン)

住居費は固定費の中でも生活費に占める金額が大きく、見直しがうまくいけば、節約効果が高い支出です。ただし、賃貸で家賃を引き下げたり、持ち家で住宅ローンの借り換えを行うのは、他の固定費に比べて手間や時間がかかるため、ハードルが高く、すぐに行動には移しづらいです。

とはいえ、特に住宅ローンについては、昨今の金利上昇局面(2025年5月現在)を踏まえると、返済方法によっては今後の返済額に影響する可能性があり、契約内容を一度チェックしておくことが大切です。

節約金額の目安

賃貸であれば、家賃が月5,000円安くなるだけで、年間6万円もの節約になります。

節約にかかる時間と効果

住み替えは一時的に手間と費用がかかりますが、長期的には大きな節約効果が見込めます。

以下のような条件がそろえば、負担を最小限に抑えられます。

- 更新月のタイミングで引っ越す(違約金を回避)

- 敷金・礼金ゼロ物件を選ぶ

- 引っ越し費用の相見積もりをとる

- 家具・家電の一部を売却して処分コストを削減する

住居費(家賃・住宅ローン)の見直しで注意したいことは?

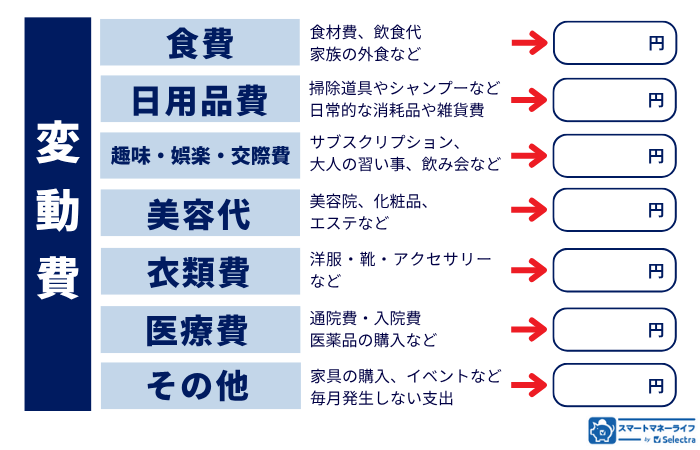

生活費の節約、変動費は「その支出、本当に必要?」の判断から

変動費は、日々の生活次第で毎月金額が変わる支出です。食費や日用品費、趣味・娯楽・交際費、衣類費や美容代などです。人によって価値観が異なるので「その支出が自分にとって本当に必要かどうか」を判断する視点を持つことが必要です。

節約を意識する際には、以下のような視点で支出を見直してみましょう。

その支出、本当に必要?

- 必要なのか、それとも欲しいのか

- 自分や家族の長期的な幸せ・健康につながるか。一時的な快楽やストレス発散ではないか

- 時間を節約できて、本当に大事なことに使える時間が生まれるか

- 良好な人間関係を築くための支出か。義務感や惰性ではないか

変動費の節約方法

変動費のなかでも、特に日々の行動次第で大きく節約できる食費、趣味・娯楽・交際費の節約方法をまとめました。前述の「その支出、本当に必要?」という視点を持って節約に取り組めるようになっています。

食費の節約に効く!「その支出、本当に必要?」という視点

家計簿で「見える化」し、予算を決める

前述の通り「食費として月にいくらくらい使っているのか」を把握しましょう。数字を見える化することで「この支出、本当に必要だった?」と無駄に気づきやすくなります。

- 無駄な支出に気づける

- 予算内でやりくりする意識が芽生える

- 節約の達成感を味わえる

まずは「今月は使いすぎた」と気づくだけでも良いでしょう。完璧を求めずに改善につなげる意識を大切にしましょう。

自炊を習慣化し、外食にはルールを

「外食は週●回まで」というおおよそのルールを決め、自炊中心にしましょう。外食は手軽で楽しいものですが、一時的な快楽やストレス発散になっている場合は注意が必要です。

- 自炊は、家族や自分の長期的な健康にもつながる

- 疲れているときは外食で済ませ、家族や自分自身の穏やかな時間を優先するのも大切

必要なものを、必要なときに買う

安いから、食べたいから、という理由だけで買うのは控えるようにしましょう。まとめ買いしすぎて、忘れて食べないまま捨てることになったり、買った後に罪悪感を感じるようなことは避けましょう。

- 買い物前に冷蔵庫をチェック

- 本当に使い切れる量かどうかを意識

- 安さだけを理由に買わない

まとめ買い&作り置き・冷凍保存を活用

時間の節約も意識するなら、先回りした準備が有効です。休日などに下ごしらえや作り置きをしておくと、お金だけではなく、心のゆとりにつながります。

- 計画的にまとめ買いし、週末に冷凍保存や作り置きをする

- 疲れて何も作りたくない、出かけたくない時は冷凍食品で済ませて、休息を優先する

コンビニの利用は控えめに

コンビニは、便利である一方で割高な商品が多く、必要ではないものまでつい手に取りがちです。疲れているときや時間がないときなど判断力が鈍っている時は注意しましょう。

- コンビニでは目的のものだけ買う

- 夜つかれている時やお酒を飲んだ後はコンビニに行かない

食費の節約は、8割以上が効果を実感

スマートマネーライフ編集部の調査(2025年5月)では「過去1年に節約に取り組み、効果を実感した450名」のうち、約7割(313名)が「食費の節約に取り組んだ」と回答。そのうち8割以上(264名)が「節約効果を実感した」と回答。

趣味・娯楽費・交際費の節約に効く!「その支出、本当に必要?」という視点

趣味や人付き合いは、人生を豊かにする大切な要素です。そのため「一律に削る」のではなく「自分にとって価値ある出費かどうか」を見極める視点が大切になります。

一時的な快楽やストレス発散のための支出ではないか

たとえば、以下のような支出は、一時的には満たされたような気持ちになっても、その満足は長期的には続かず、後悔を伴うこともあります。

スマホゲームで課金する

- ゲーム課金をやめて、スポーツや趣味のお金にあてる

深夜のネットショッピング

- 疲れた時にSNSを眺めるのをやめて、早く寝て休息する

義務感や惰性で続けていないか?

交際費も、よく見直してみると「本当は行きたくないけれど、断れないから」という支出が意外と多いものです。

義務的に参加しているママ友とのランチ会

- 気の置けない相手との時間だけに絞る

惰性で付き合っている会社の飲み会

- 頻度を月●回とルール化し、その分を運動や家族の時間にあてる

時間を節約、本当に大事な時間を生み出しているか?

生活費の節約と言っても、無駄な出費は抑える一方で、ときに、お金を使うことで時間を得られ、それが家族との関係や心の余裕につながるケースもあります。

一般的にサブスクリプション費、オンラインサロン、ジムなど、固定費のように毎月決まった金額の支出を見直すことは、生活費の節約に有効です。しばらく使っていない場合は必ず見直しましょう。しかし、人によってはそれが趣味・娯楽費として大切な場合もあります。

サブスクの映画・ドラマ視聴

- 外出せず自宅でリラックスできる

家事代行サービスやロボット掃除機

- 家事の負担を減らし、自分や家族との時間を確保できる

趣味・娯楽・交際費については、自分や家族にとって価値あるお金の使い方にシフトすることが、長く続けられる節約のポイントです。

プロに相談してみよう

生活費の節約のなかでも、固定費の住居費(家賃・住宅ローン)、保険料(生命保険・医療保険)、自動車費(自動車保険)の見直しについては、専門知識・商品知識などが必要となるため、ファイナンシャルプランナー(FP)などの専門家に相談することをおすすめします。

【生活費の節約】プロに無料相談するメリット

- ひとりで悩む時間がなくなる

- 客観的な意見をもらいやすい

- 専門知識と豊富な経験に基づいたアドバイスがもらえる

- 将来のライフプランに合わせた資金計画も立てられる

無料で相談できる窓口やオンライン相談サービスも充実しています。保険や住宅ローンの見直しにも取り組んで、生活費の節約につなげてみませんか。