投資信託はおすすめしないと言われる理由は?メリット・デメリット、失敗しないためのコツも解説

2024年は、新NISAにiDeCoの改正が大きく話題になり、投資信託を始めた人も多いのではないでしょうか。一方で、「投資信託はリスクがあって損をするからやめておいた方がいい」という慎重な声も聞かれます。

投資信託は、自分のお金の目的さえ明確にできていれば、お金を増やすために有効な手段のひとつ。この記事では、投資信託がおすすめできないと言われてしまうデメリットになる部分と共に、メリットも解説。投資信託で失敗しないためにお金を目的別に色分けする方法も紹介します。

目次

そもそも投資信託とは?初心者向けに解説

投資信託とは

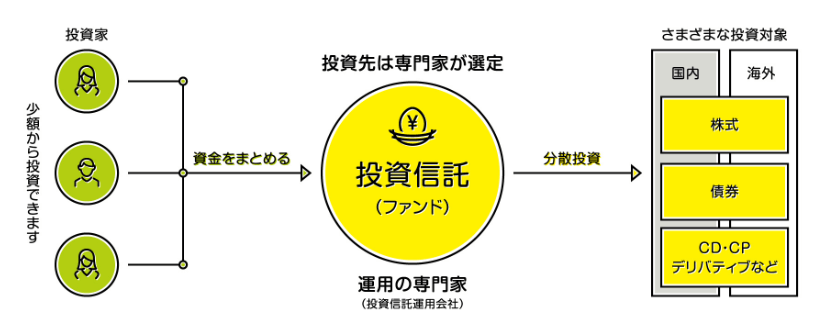

投資信託とは、複数の投資家からお金を集めてひとつの大きな資金としてまとめ、資産運用の専門家が、株式・債券・不動産などに投資をして運用する商品のことです。投資信託の各商品は「ファンド」とも呼ばれます。

一般社団法人 投資信託協会│投資信託を学ぼう>投資信託ってなんだろう?>そもそも投資信託とは?

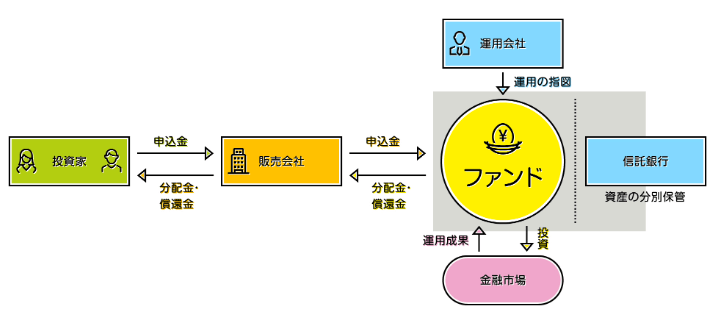

投資信託のしくみ

投資信託のしくみを理解するためには、3つの会社(販売会社・運用会社・信託銀行)が関わっていることを知っておきましょう。特に気を付けたいのは、私たちが投資信託を購入する証券会社・銀行・郵便局は販売会社で、投資信託を運用している運用会社ではない、ということです。

一般社団法人 投資信託協会│投資信託を学ぼう>投資信託ってなんだろう?>投資信託のしくみ

【投資信託】販売する会社と運用する会社は分かれている

3つの会社の役割:投資信託の販売・運用・資産の保管

| 会社 | 会社の例 | 役割 |

|---|---|---|

| 販売会社 | 証券会社、銀行など | ・投資信託の販売(お客さまからお金を集める) ・換金(お客さまにお金を戻す) ・分配金などの支払い |

| 運用会社 | 各アセットマネジメント株式会社 | ・投資信託を作る ・集めたお金をどこにどうやって投資するか考えて、その投資の実行を、信託銀行に運用指図をする |

| 信託銀行 | 各信託銀行 | ・運用会社からの指図にしたがって、株式や債券などの売買する ・お客さまの資産を保管・管理する |

投資信託の種類

投資家から集めた資金を、どのような対象に、どのような手法で投資するかは、投資信託ごとに異なります。大きく分けて以下のような種類があります。

| 投資対象 | 株式型、債券型、REIT(不動産)、バランス型 |

|---|---|

| 地域 | 国内型、海外型 |

| 分配方法 | 毎月分配型、分配金再投資型 |

| 運用手法 | インデックス型、アクティブ型 |

これらの投資対象・地域・分配方法・運用手法を組み合わせた投資信託が、日本には約6,000本以上あると言われています。

投資信託が「おすすめしない」と言われるのはなぜ?

投資信託が「おすすめしない」「やめておけ」と言われてしまうのはなぜでしょうか。ここでは、投資信託のデメリットについて解説します。

投資したお金が減る可能性があるから

投資信託は、元本の保証がなく、元本割れリスクがあります。元本割れリスクとは、投資したお金が減ってしまう可能性のことです。

投資信託を保有している間は、経済の状況や企業の業績などによって、株式市場や為替相場などが変動することによって、投資信託の価格も上下にブレます。値上がりすれば利益が出ますが、値下がりすると元本よりも少ない金額になってしまうことがあります。

元本割れリスクが受け入れられない人には、投資信託はおすすめしません。また、投資信託の購入に対して意欲が高くても、元本保証がある商品に置いておいた方が良いお金(短期資金:日常生活費など/中期資金:数年後に使う予定が決まっている資金)で投資信託を購入することは、絶対におすすめしません。

手数料の負担が大きいから

投資信託は、複数のコスト(手数料や諸費用)がかかり、その負担額も商品によっては大きくなります。購入する時に購入時手数料、保有している間に信託報酬、換金する時に信託財産留保額がかかります。

手数料の種類

投資信託は販売会社・運用会社・信託銀行がそれぞれの役割を担っているため、その分手数料の種類が増えます。

| 手数料の種類 | 払う時期 | 内容 | 手数料率の目安※ |

|---|---|---|---|

| 購入時手数料 | 購入時 | 販売会社に支払う手数料 | 0~3%程度 |

| 信託報酬 | 保有中 | 運用会社や信託銀行に支払う運用・管理費用 | 年0.1%~2% |

| 信託財産留保額 | 換金時 | 自分が売却した一部をファンドに残して、他の人の利益を守るための費用 | 0~0.5% |

※手数料率の目安は、販売会社・投資信託の種類・申込金額によって異なります

投資信託は、購入時・換金時だけではなく、保有している間もコストがかかっていることを認識して、手数料が安いファンドを選んだり、安く済む方法(ネット証券やネット銀行で購入する)で購入することをおすすめします。

短期間で利益が得られないから

投資信託は「分散投資」と「長期投資の複利効果」によって利益を積み上げていく商品です。

プロが分散投資をして、個別の株式やFXなどへの投資に比べてリスクをおさえている(値動きの上下のブレ幅を小さくしている)ので、数日や数か月といった短期間で大きく上にブレる(大きな利益を出す)可能性は少ないです。長期で保有して時間を味方につけて、少しずつ利益を大きくしていくのに適した商品です。

分散投資とは?

異なる資産(国内/海外、株式/債券/不動産、など)にお金を分けて投資することで、ある資産が損をしても、他の資産の利益で補って、安定的な運用を目指す方法

複利効果とは?

投資で得た利益を当初の元本にプラスして運用することを繰り返し、雪だるま式で利益がどんどん大きくなっていくしくみで、長期投資になるほど効果が上がる

また、投資信託が短期で利益を得られにくいのは、投資信託にかかるコスト負担も関係しています。購入時に数%でも手数料が引かれていると、運用資金はマイナスでスタートすることになります。たとえば、100万円を投資して、購入時手数料を3%払うと、運用資金は「1,000,000-30,000=970,000円」からのマイナススタートで、短期では利益を出しづらいことがわかります。

商品の種類が多すぎて選ぶのが難しいから

投資信託は、日本に6,000本以上あると言われているのは前に解説した通りです。投資初心者の方にとっては「どれを選べば良いのか」を判断するのは難しいです。商品や種類の多さもさることながら、各運用会社が似たような単語を使ったり、専門用語も含まれるため、初心者には違いが分かりづらいのがデメリットです。

しかし商品名を分解してみると、投資対象・地域・分配金の有無はわかるようになっています。

たとえば「グローバルリート毎月分配型ファンド」という投資信託は、その名前を分解すると「世界全体の不動産に分散投資をする毎月分配金型の商品」だとわかります。

・グローバル:世界全体

・リート:不動産

・毎月分配型

投資対象、地域、分配方針、運用手法の違いによって、リスクの度合い(上下に値動きするブレ幅の大きさ)は異なります。自分がどれくらいのリスク度合いであれば受け入れられるのかを明確にして、商品を選ぶことが大切です。

投資信託をおすすめしない人(ケース)

商品内容・リスク・手数料を理解せずに購入する

投資信託を購入する際に、商品の内容、特にリスクの種類・コスト負担について理解せずに、人気だからとか、金融機関に言われるがままに購入することはおすすめできません。

投資信託には、どこの何に投資しているのか、リスクはどんな種類があるのか、手数料はどれくらいかかるのかといった重要なポイントがあります。これらを知らずに購入してしまうと、利益が出ている時は問題ありませんが、価格が下がったときに「大損した」「手数料が高くて利益が出ない」「投資信託はやめとけ」という後悔や失敗談につながってしまいます。

では、投資信託のリスクや手数料について知ることができるのでしょうか。これらの情報は、各商品の販売用資料や目論見書といなどに記載されている情報で、店頭でもネットでも確認することができます。

昨今「オルカン」という愛称で耳にすることが多い投資信託「eMaxis Slim 全世界株式(オール・カントリー)」について、その商品内容・リスク・コストを調べてみました。投資信託で投資をする際に、このくらいの情報は理解するつもりでいましょう。

eMaxis Slim 全世界株式(オール・カントリー)の商品内容・リスク・コストはこちら

eMaxis Slim 全世界株式(オール・カントリー)

商品内容

全世界の株式市場に分散投資するインデックス型投資信託。

「全世界株式」とは、アメリカや日本を含む先進国から新興国まで、世界中の株式市場に投資することを意味する。「インデックス型」とは、特定の株価指数と同じような値動きを目指す運用方法。

※プロの判断で市場を上回るリターンを狙う「アクティブ型」とは違い、指数に連動するリターンを得ることが目的なので、運用コストがかからないため手数料が安い。

リスク

この商品は、株式が中心のため「価格変動リスク」や「為替変動リスク」が大きい傾向にある。

| 価格変動リスク | 株式の値段は、会社の業績や経済の状況によって変わる。そのため、投資信託に入っている株式の値段が下がると、あなたのお金の価値も減ってしまうリスクがある。 |

|---|---|

| 為替変動リスク | 海外の株や債券に投資している場合、外国のお金(ドルやユーロなど)の値段が変わることで、あなたの投資の価値が増えたり減ったりする。この変動がリスクになる。 |

| 信用リスク | 投資信託の中にある企業や国がお金を返せなくなったり、経営が悪くなることで、その投資の価値が下がったり、ゼロになってしまうこともある。 |

| 流動性リスク | 売りたいときに簡単に売れないこともある。市場で買いたい人が少ないと、自分が期待する値段で売れず、損をする可能性がある。 |

| カントリー・リスク | 新興国(発展途上の国)に投資すると、政治の混乱や経済の不安定さから、投資の価値が大きく下がるリスクがある。例えば、その国でクーデターが起きたりすると、投資が大きく損することがある。 |

手数料

このファンドは「ノーロード(購入手数料ゼロ)」「信託報酬が安い」「信託財産留保額ゼロ」という低コストファンド。

| 購入時手数料 | なし |

|---|---|

| 信託報酬 | 0.05775%以内 |

| 信託財産留保額 | なし |

投資に回せる余裕資金がない

自分のお金を、以下の通り3つに色分け(長期資金・中期資金・短期資金)した際に、長期資金(しばらく使う予定のない、投資に回せる余裕資金)がない人は、投資信託はおすすめしません。投資信託はおろか、それよりもリスクの高い個別株式の売買やFXもおすすめしません。

目的ごとにお金の色分け

「短期→中期→長期」の順番に資産形成していきます。

| 期間 | 目的 | 手段 | 重視すること |

|---|---|---|---|

| 短期資金 | 日常の生活費・急な出費 | 普通預金 | 流動性 |

| 中期資金 | 2~3年以内に使うと決まっているお金 | 定期預金 | 安全性 |

| 長期資金 | 5年~10年以上は使う予定のないお金・老後資金 | 投資信託・個別株式など | 収益性 |

投資信託は、元本の保証がなく、元本割れのリスク(投資したお金が減ってしまう可能性)がある商品です。

短期資金・中期資金に該当する元本保証が必要な資金を投資信託にあててしまうと、いざ必要となったときにすぐに換金できなかったり、元本割れした状態で解約せざるを得ない状況を招くリスクがあるからです。

投資信託は、しばらく使う予定のない余裕資金で購入し、値動きのブレに一喜一憂せず、長期でじっくりお金を育てていくつもり、くらいがちょうど良いのです。

短期で大きな利益を求める

投資信託は、大きなリスクを取ってでも短期で大きな利益を狙いたい、という人にはおすすめしません。

短期で利益を狙いたい人とは、個別の株式売買やFX投資のように、株価の上下を利用して頻繁に売買を繰り返す人や、短期間で値上がりする株を探し、安く買って高く売ることを目的にするデイトレーダーのような人を指します。

投資信託は長期投資が基本

投資信託は、プロによる分散投資と長期投資による複利効果で利益をコツコツと積み上げていく商品であることは前に解説した通りです。

売買コストがかさむ

短期売買を繰り返すと、取引のたびに発生する売却コストや購入手数料が積み重なり、結果的に運用の成果を下げてしまいます。例えば、1回の売買コストが500円でも、月5回、年間120回行うと6万円のコストが発生します。

市場のタイミングを読むのは投資初心者には難しい

短期売買では、株価が上がるタイミングで買い、下がる前に売ることが求められます。そのためには高度な金融知識・経済知識・市場分析などが必要で、プロであっても難しいと言われています。一般的な投資初心者にとっては不可能に近いでしょう。

投資信託でおすすめしない商品

投資信託のデメリットと、投資信託をおすすめできない人について解説してきました。ここでは、特に投資信託初心者の方におすすめしない商品を紹介します。

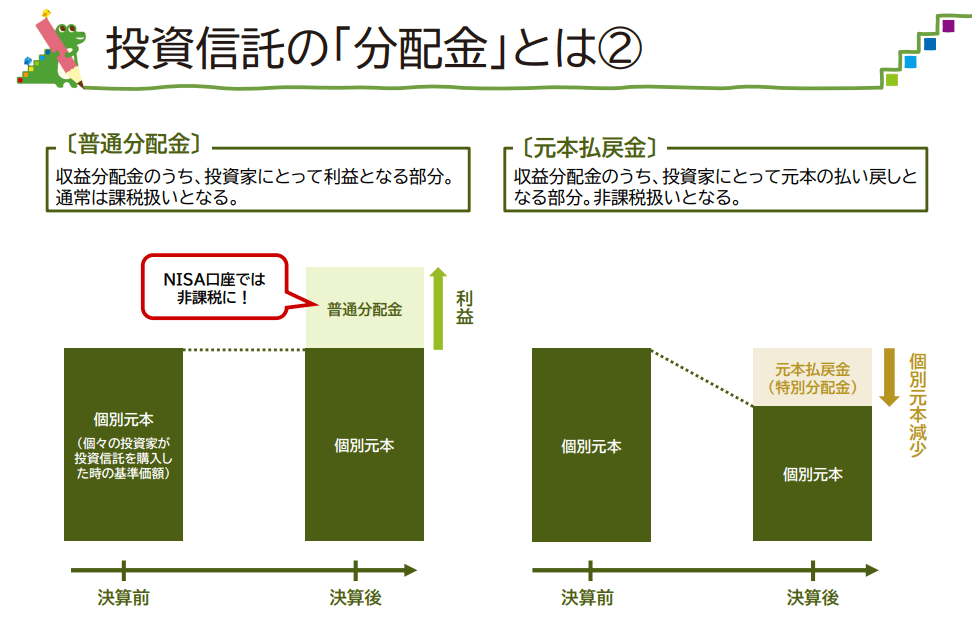

毎月分配型のもの

投資信託の「毎月分配型」とは、毎月決まった金額の分配金がその投資信託を持っている人達に分配される商品です。

なぜ分配金型の投資信託がおすすめできないかと言うと、分配金の出し方に問題があるからです。「毎月決まった額をもらえるのがお小遣いみたいで良い」とかつてはシニア層に人気がありましたが、10年ほど前から、金融庁に「顧客の利益を最優先にした商品ではない」と厳しく批判されている商品です。

毎月分配金は、必ずしも利益から出ているわけではなく、元本を取り崩して出している場合もあり、知らないうちに資産価値が減っていることがあるのです。

そもそもずっと利益が出続ける投資信託はありません。それなのに毎月決まった金額を分配すると約束しているため、利益が出ても損失が出ても、毎月同じ金額を出し続けなければならない、無理のあるしくみなのです。

ここでは、毎月分配金には普通分配金と特別分配金の2種類があり、普通分配金は利益から出されること、特別分配金は元本を取り崩して出されることを理解し、投資信託を選ぶ際の注意点として認識しておきましょう。

手数料が高いもの

投資信託は、複数のコスト(手数料や諸費用)がかかることは前述の通りです。

購入する時に購入時手数料、保有している間に信託報酬、換金する時に信託財産留保額がかかります。投資をしながらコスト負担がかさむのは、せっかく運用で利益が出てもその利益を削ってしまい、運用の効率を下げてしまいます。

以下は、信託報酬(投資信託を保有中にかかる費用)の違いで、運用成果が大きく変わることを示したものです。

100万円で投資信託を購入、10年間、毎年3%で運用できた場合

- 信託報酬が年1.5%の場合:運用益3% - 信託報酬1.5% = 実質利益1.5%→10年間で約115万円

- 信託報酬が年0.1%の場合:運用益3% - 信託報酬0.1% = 実質利益2.9%→10年間で約134万円

※他のコストは考慮していません

一般的に手数料が高い投資信託は、投資対象・地域・分配金の出し方・運用手法に以下の特徴を持つ傾向にあります。運用するプロの調査や分析にかかる費用、人件費などがかかるためです。

- 投資対象:新興国や特定テーマ

- 地 域:新興国や特定の地域(新興市場など)

- 分配方針:毎月分配型が多い

- 手法:アクティブ型

昨今は、ノーロード(購入時手数料が無料)や、信託報酬(投資信託を保有中にかかる費用)をおさえた投資信託が増えています。また、ネット証券やネット銀行を使えば購入時手数料がおさえられます。

投資信託が初めての方は、まずは低コストのインデックス型投資信託から始めると良いでしょう。

テーマ型のもの

投資信託で「テーマ型」とは、特定の業種やトレンドに特化して投資する投資信託です。話題になりやすいため魅力的ですが、投資初心者にはおすすめしません。

集中投資や短期投資になるリスク

特定のテーマに集中して投資するため、リスクが非常に高いです。新しい市場は規模が小さい傾向にあり、資金が集まる時は急激に資産価格が上がりますが、資金が流出した時の打撃もその分大きいです。

そのテーマがトレンドとして一時的に注目されている間は価格が上がりますが、注目がなくなったり期待外れだった場合、基準価額が急落することもあります。

手数料が高い

テーマ型の投資信託は、運用手法がアクティブ型であることが多いです。運用するプロの調査や分析にかかる費用、人件費などがかかり、手数料が高くなる傾向にあります。

投資信託で大損⁉失敗しないためのコツ

「投資信託はおすすめできない」「投資信託はやめておけ」といった、投資信託に対するネガティブな体験談や失敗談につなげないためのコツを解説します。

自分のお金を目的別に色分けする(お金の色分け)

お金の色分けとは、自分のお金全部を目的別に分類することです。

「投資信託で投資するべきではないお金で投資信託をやって大損してしまう」

「投資信託で投資した方が良いお金を低金利の定期預金に置き続けてしまう」

といった、お金の目的と手段のミスマッチを防ぐためにとても大切です。

「短期→中期→長期」の順番に資産形成していきます。

| 期間 | 目的 | 手段 | 重視すること |

|---|---|---|---|

| 短期資金 | 日常の生活費・急な出費 | 普通預金 | 流動性 |

| 中期資金 | 2~3年以内に使うと決まっているお金 | 定期預金 | 安全性 |

| 長期資金 | 5年~10年以上は使う予定のないお金・老後資金 | 投資信託・個別株式など | 収益性 |

短期資金(日常で使うお金)は普通預金がおすすめ

短期資金(日常で使うお金)として普通預金に確保しておきたいお金の内容は、以下の通りです。

短期資金はどれくらい?

・毎月の生活費×約6か月分(家賃や住宅ローン+光熱費+食費など)

・1年以内に使うことが決まっているお金

・急な出費への備え

例えば、毎月の生活費が15万円である場合、定期収入のあるサラリーマンの方は最低90万円以上、フリーランスの方は150万円以上は、短期資金(日常で使うお金)として、流動性・換金性の高い普通預金に入れておいた方が良いでしょう。

中期資金(2~3年以内に使う目的があるお金)は定期預金がおすすめ

中期資金は、使う目的と時期が決まっているお金なので、元本割れの可能性がある投資は避けたいです。定期預金や個人向け国債といった安全性の高い商品に置いておくのがおすすめです。

長期資金(5~10年以上放っておけるお金)は投資がおすすめ

長期資金に振り分けたお金こそが、余裕資金です。時間をかけて収益性を重視できる部分ですので、多少リスクを取っても投資信託や株式に投資することをおすすめします。 この中で、さらにリスク許容度(値動きのブレ幅を受け入れられる許容範囲)によって、投資信託や株式をはじめとした投資方法の選択が必要です。

「リスクが怖い」「何を選べばよいかわからない」という方は、まずは無料でプロに相談してみることをおすすめします。

投資の大原則「長期でコツコツと」を意識する

「長期でつみたて」という投資の大原則を意識して行うことが、投資信託の失敗やリスクを減らす方法です。

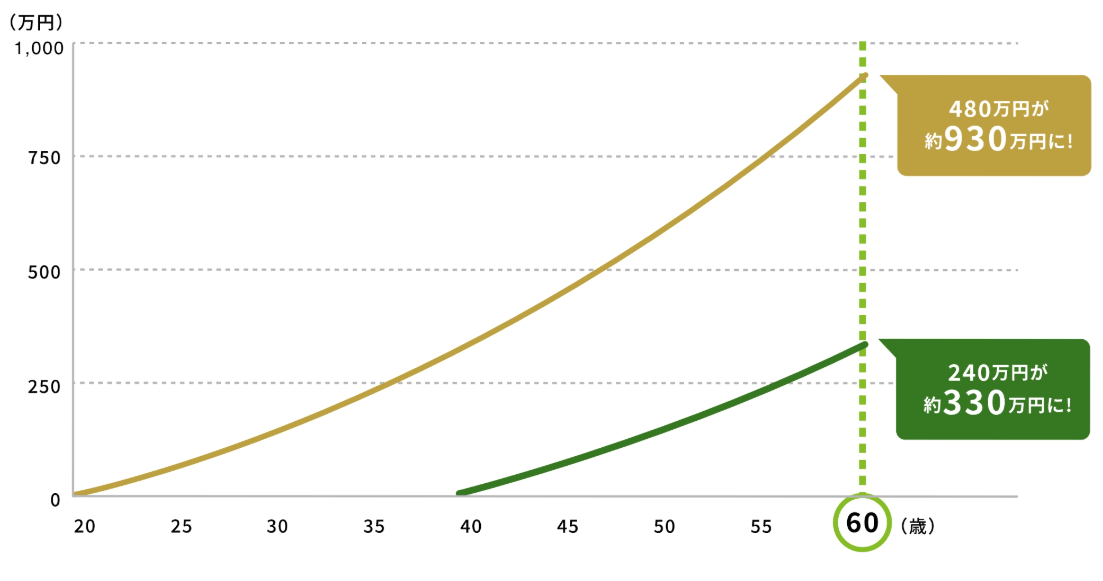

長期投資の効果

長期間投資を続けることで複利効果が大きくなります。また投資信託を購入する時に支払う購入時手数料も、長期保有することで逓減(1年あたりの負担が軽くなっていく)されます。

複利効果とは

投資で得た利益を当初の元本にプラスして運用することを繰り返し、雪だるま式で利益がどんどん大きくなっていくしくみ

毎月1万円ずつ積み立てて、年利3%で運用できた場合

- 20年間運用した場合:元本240万円が約330万円に(約1.4倍)

- 40年間運用した場合:元本480万円が約930万円に(約2倍)

※他のコストは考慮していません

つみたて投資の効果

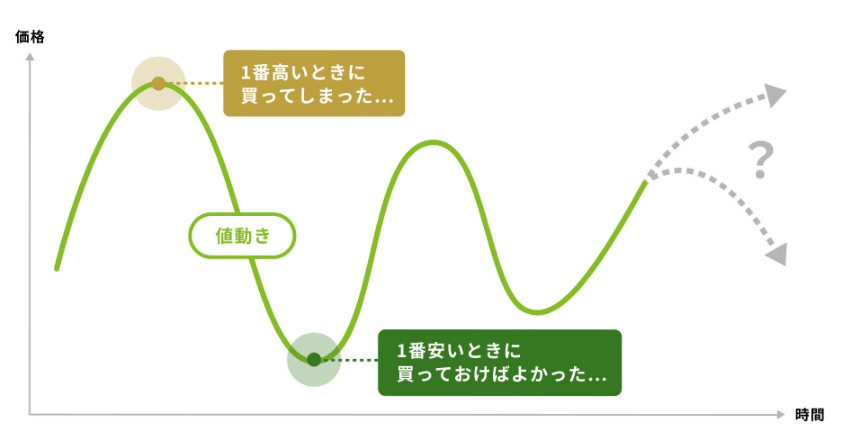

つみたて投資は、一括で投資するのではなく「あらかじめ決まった金額」を「続けて」投資することです。価格が変動する資産を同じ額で買い続けることで、購入単価を平均化できます。また、安いときに買わなかったり、高いときにだけ買ってしまうことを避けられます。

たとえば、毎月10,000円の購入を続けると、基準価額(投資信託の値段)が10,000円のときには1口購入、基準価額5,000円に下がったときは2口購入できることになります。そうすると平均購入価格は6,667円(20,000÷3口)となります。自分の平均購入価格を下げれば、利益を出しやすくなります。

また、つみたて投資は「ほったらかし投資」ができ、定期的に、自動的に淡々と投資を続けられるため、市場のタイミングを気にして一喜一憂する必要がありません。初心者にありがちな「価格が下がったから買うのをやめる」や「高値で慌てて買ってしまう」といった感情的なミスを避けられます。

NISAやiDeCoなどの税制優遇制度を活用する

投資信託で投資をするにあたって、NISAやiDeCoといった「投資で得られる利益を非課税にしてくれる税制優遇制度」を使わない手はないでしょう。投資信託の中でも対象商品は限られますが、併用して利用することも可能ですので、最大限に活用したいものです。

NISAやiDeCoを理解する前に、前提として確認しておくべきことがあります。

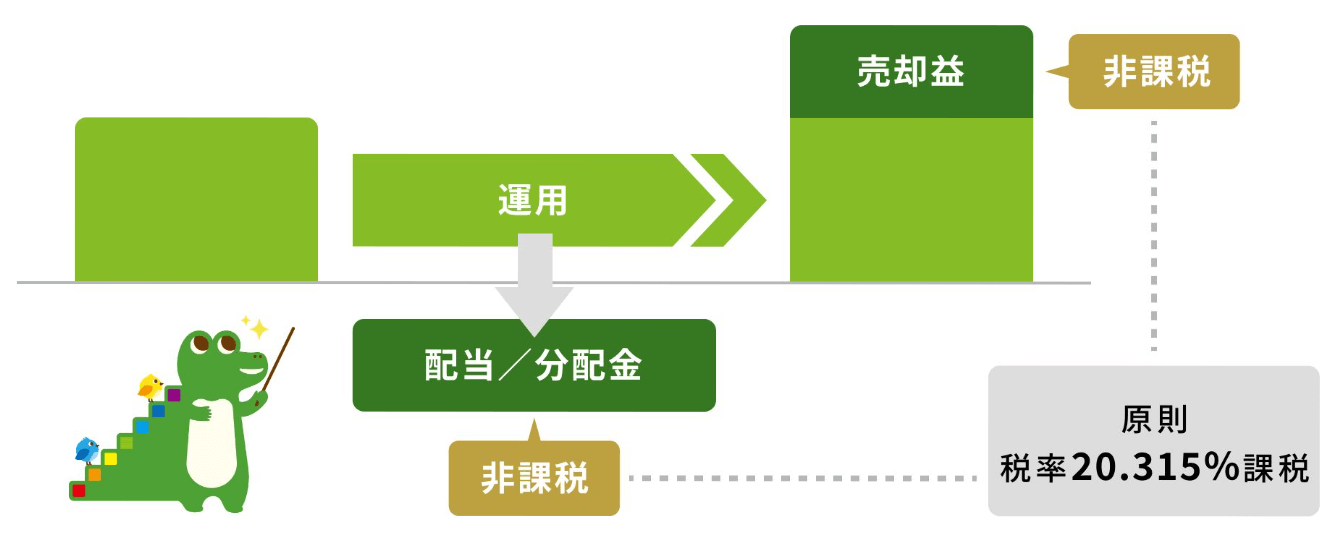

前提:投資で得られた利益には税金がかかる

20.315%の課税

通常、投資信託や株式の運用で得られた利益がある場合、税金がかかります(20.315%)。例えば、100万円の利益が出ていたら、約20万円が税金として引かれ、約80万円が手元に残ります。

NISA

NISA(少額投資非課税制度)は、投資信託や株式の運用で得られた利益(運用益や売却益)に税金がかからなくなる制度です。ただし、NISA口座で投資できる上限金額は決まっています。

引用元:金融庁:NISAを知る

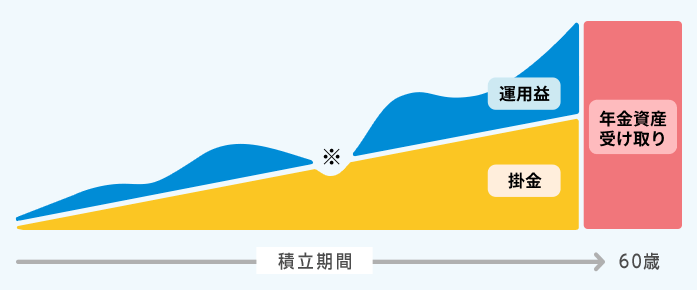

iDeCo

iDeCo(個人型確定拠出型年金)は、毎月自分で設定した掛金額を拠出し、自分で選んだ運用商品(定期預金・投資信託・保険)で運用し、60歳以降に受け取ることができる年金制度です。掛金拠出時、運用益、給付を受け取る時に税制上の優遇措置があります。

iDeCoの税制上の優遇

| 掛金が全額所得控除 | 毎月の掛金が1万円、所得税(10%)+住民税(10%)の場合は年間2.4万円、税金が軽減される |

|---|---|

| 運用益が非課税 | 本来、運用益にかかる(20.315%)が非課税で、再投資される |

| 受け取る時も控除 | 60歳以降に年金として受け取る場合は「公的年金等控除」、一時金の場合は「退職所得控除」の対象になる |

NISAとiDeCoの比較

| NISA | iDeCo | |

|---|---|---|

| 税制優遇 | 運用益が非課税 | ・掛金が所得控除 ・運用益が非課税 ・受取時も控除 |

| 非課税期間 | 無制限 | 加入から最大65歳まで |

| 加入資格 | 18歳以上 | 20歳以上65歳未満の公的年金の被保険者 |

| 口座開設 | 銀行・証券会社など | 銀行・証券会社・保険会社など |

| 対象商品 | ・つみたて投資枠:投資信託(※1) ・成長投資枠:株式・投資信託 | 定期預金・投資信託・保険 |

| 投資枠 | ・つみたて投資枠:年額120万円 ・成長投資枠:年額240万円 | 月額5千円~6.8万円(※2) |

| 途中換金 | 可能 | 原則60歳まで不可 |

※1:長期つみたて・分散投資に適した一定の投資信託

※2:掛金の限度額は、国民年金の被保険者種別や勤務先の企業年金によって異なる

投資信託のメリット

今まで確認した投資信託のデメリットやおすすめしない人をふまえて、メリットについても解説します。

ほったらかし資産運用ができる

投資信託は、投資家(お客さま)から集められた資金を、プロの運用会社が株式や債券などに投資し、管理・運用をしてくれます。高度な専門知識がなくてもプロにおまかせして始められるのがメリットです。

「長期でコツコツと」が大前提なので、デイトレーダーやプロの投資家のように日々の値動きに一喜一憂せずに「ほったらかし」で運用できるため、一般の投資家に適した商品と言えます。

少額から始められる

投資信託は、1,000円や100円といった少額から始められる商品が多くあります。これにより、個別株式への投資などのように大きなお金が必要と思われがちな、初心者の投資へのハードルを下げてくれます。

たとえば、新NISAのつみたて投資枠では、年間120万円(1ヶ月あたり10万円)まで投資が可能ですが、毎月1,000円や5,000円といった少額で始めることもできます。

分散投資ができる

投資信託は、運用会社のプロが複数の株式や債券、不動産などを組み合わせて投資している商品が多いため、1つの投資信託を持つだけで、すでに分散投資ができています。もちろん、複数の投資信託を組み合わせて、さらに分散投資の効果を狙うこともできます。

投資信託をおすすめする人(ケース)

投資に回せる余裕資金がある人

自分のお金を3つに色分け(短期資金:日常生活費など/中期資金:数年後に使う予定が決まっている資金/長期資金:当面使う予定のない資金)した際に「長期資金」がある人には、投資信託をおすすめします。

少額から資産運用を始めたい人

投資信託は、商品によっては100円といった少額から始められるため、投資初心者でも資産運用を始めやすい商品です。投資に回せる余裕資金がまだ少ないが資産運用を少しずつ始めたい人や、まとまった余裕資金があっても「いきなり100万円を投資するのは怖い」などとと感じる人に適した商品です。

商品内容・手数料・リスクを理解しようと努力できる人

投資信託はプロに運用を任せる商品ですが「どのくらいの手数料がかかるか」「どんなリスクがあるか」など、元本割れや資産価格が下がったときにパニックにならないための知識を得ようとする努力が必要です。商品選びや運用方針について最低限の知識を持っていれば、手数料が高い商品やリスクの高すぎる商品を避けられます。

またプロの無料相談を活用して、目論見書を確認したり、金融庁の情報やネット証券の解説から少しずつ勉強することもおすすめです。