本記事は一部アフィリエイトプログラムによる収益を得ています。

本記事は【広告】を含みます。

相続税対策におすすめの生命保険6選|アンケートでわかった人気ランキングも紹介

相続税は、親族が亡くなり相続の当事者になってはじめてそのしくみを知る人も少なくありません。一部の富裕層だけに関係がある税と思っている人もいるかもしれませんが、昨今の地価の高騰や株高の影響で資産が増え、相続税がかかってしまうケースは以前より増えています。

本記事では、相続税対策としておすすめする生命保険を紹介すると共に、実際に生命保険で相続対策をしている人のアンケート結果をランキングで紹介。相続税対策で生命保険を活用するメリットや注意点も解説します。

- 本記事でわかること

- 相続税対策におすすめの生命保険6選

- 相続税対策で生命保険に加入している人にアンケート、ランキング形式で紹介

・6割が一時払い終身保険に加入

・7割は大手保険会社で契約

・半数以上が金融機関やFPのすすめ - 相続税対策で生命保険を活用するメリットと注意点

| この記事の執筆者:山﨑 裕佳子 通関士として通関業務、メーカーにて海外営業事務、銀行にてテラーなど経験し、FPの道へ。 続きを見る |

\ 生命保険を使った相続対策の相談なら /

ほけんの窓口公式ページから

無料相談予約

目次

相続税対策におすすめの生命保険6選

相続税対策におすすめの生命保険6つについて解説します。

そもそも相続は、渡す側と受け取る側の双方から成り立っています。円満な相続をのぞむのであれば、相続の当事者双方が相続税のしくみを理解しておくことが大切です。 相続税は、非課税財産(相続財産のうち税金がかからない部分)を超えた部分にかかる税金であるため、この非課税財産を増やせれば相続税を抑えることができるのです。

生命保険は、本来の「保障や貯蓄」という目的と「節税対策として活用できる」という側面を持っています。その中で主に相続税対策として活用されるのが終身保険です。

終身保険がなぜ相続税対策に有効?

相続税対策に保険を活用するためには、相続発生時に保険に加入中であることが条件だからです。保険期間中に保険の被保険者が亡くなった場合、生命保険の非課税枠が利用できるため相続税の減額効果が期待できます。

生命保険を活用した相続対策の相談なら

ほけんの窓口がおすすめ

✔ 全国650店舗以上、知名度No.1

✔ 年間相談件数97万件

✔ 相談は何度でも無料

①一時払い終身保険

一時払いの終身保険は、保険の加入時に一括で保険料を支払います。

そのため、まとまった資金が必要ですが、分割払いの保険と比較して一般的に保険料が割安となるため貯蓄性が高くなることが特徴です。終身保険ですので、保障は一生涯続き、死亡時に保険金が支払われます。また、途中で解約した場合には解約返戻金を受け取ることができます。

②定額終身保険

定額終身保険は、保険料や保障額が契約時に確定している保険です。

こちらも加入中の保障は一生涯続き、死亡時に保険金が支払われます。運用成績や経済状況に左右されることなく、保険契約時に受け取れる保険金額が確定しているため、将来の資金計画が立てやすくなることが特徴です。反面、インフレには追従できないため、資産形成目的には向いていません。

③変額終身保険

変額終身保険は、払い込んだ保険料の一部を保険会社が株式や債券で運用をして、その成果次第で死亡保険金や解約返戻金が変動する保険です。

そのため、運用がうまくいけば手にする保険金や解約返戻金は大きく増えますが、逆の場合もあり、保険金や返戻金が払い込み保険料を下回る可能性があります。リターンもリスクも高めの保険といえるでしょう。

④外貨建て終身保険

外貨建て終身保険には、一時払いと平準払い(月払い、年払いなど)のタイプがあります。一般的に、外貨建ての保険の利率は円建ての保険より高めの設定です。契約者は円建てで保険料を払い込み、保険会社が米ドルや豪ドルなどの外貨にして運用します。

保険金や解約返戻金を受け取る際は、円か外貨が選択できる場合もあります。外貨建てでの利回りは保障されている場合でも為替の変動を受けます。加入時より受取時が円安であれば受取金額は膨らみますが、逆に円高であると保険金が元本を下回る可能性があります。

⑤養老保険

養老保険には一時払い、分割払い、外貨建てなど様々な商品があります。保険期間は一生涯ではなく10年や15年など限定的です。保険期間中に死亡すると死亡保険金が支払われ、存命で満期を迎えれば満期保険金が受け取れます。貯蓄性を重視するなら一時払いや外貨建てを選ぶのが良いでしょう。ただし、外貨建ては為替の変動を受けます。加入時より満期時が円安なら保険金は膨らみ円高に振れていると保険金が目減りする場合もあります。

⑥法人向け逓増定期保険

逓増定期保険は法人向けの保険です。保険料は全期間一定、保険金額が段階的に増えていき最終的には当初の5倍にまで膨らみます。解約返戻率が高いため、中途解約金を社長、役員、従業員の退職金として活用にすることを目的にして加入することもできます。

\ 自分の相続対策に合う保険を知りたい /

ほけんの窓口

公式サイトから無料相談予約

アンケート:相続税対策で加入した生命保険ランキング

スマートマネーライフ編集部は、相続税対策として生命保険に加入している19名を対象にアンケートを実施しました。以下をランキング形式で紹介します。

生命保険を活用した相続対策の相談なら

ほけんの窓口がおすすめ

✔ 全国650店舗以上、知名度No.1

✔ 年間相談件数97万件

✔ 相談は何度でも無料

保険の種類ランキング

| 順位 | 保険の種類 | 人数 |

|---|---|---|

| 1位 | 🥇一時払い終身保険 専門家に相談 | 12名 |

| 2位 | 🥈定額終身保険 専門家に相談 | 3名 |

| 2位 | 🥈外貨建て終身保険 専門家に相談 | 3名 |

| 4位 | 養老保険 専門家に相談 | 2名 |

| 5位 | 変額終身保険 専門家に相談 | 1名 |

※複数回答可

\ 自分の相続対策に合う保険を知りたい /

ほけんの窓口

公式サイトから無料相談予約

相続税対策で生命保険に加入した19名のうち12名、約6割が一時払い終身保険(円建て)に加入していることがわかりました。保険料が割安で貯蓄性が高いこと、円建てで安全性も高いことから、相続税対策として最も選ばれやすい保険と言えます。

保険会社ランキング

| 順位 | 保険会社 | 人数 |

|---|---|---|

| 1位 | 明治安田生命 | 5名 |

| 2位 | 日本生命 | 4名 |

| 3位 | 住友生命 | 2名 |

| 3位 | 第一フロンティア生命 | 2名 |

| 5位 | オリックス生命 | 1名 |

| 5位 | ジブラルタ生命 | 1名 |

| 5位 | JA共済 | 1名 |

| 5位 | 全労災 | 1名 |

※19名中18名の有効回答分を集計

\ どの保険会社を選ぶべき? /

ほけんの窓口で無料相談

公式サイトから予約

次に、保険会社については、1位が明治安田生命、2位が日本生命、3位に住友生命と第一フロンティア生命と、業界大手が並びました。

相続税対策という大きな目的においては、業界シェアの高さや販売チャネルの広さ(オンラインだけではなく対面)が強く反映されているといえそうです。特に銀行窓販や提携チャネルを持つ第一フロンティア生命の名前が上位に挙がった点も特徴的です。

加入した理由は?

相続税対策として生命保険に加入した理由については「保険会社や銀行、FP(ファイナンシャルプランナー)の勧め」が半数以上を占め、自らネットや書籍で情報収集をして必要性を感じて加入したとみられる人はいませんでした。

これは、多くの人が「生命保険が相続税対策になること」を知らない、十分に理解していない可能性を示しています。金融機関や専門家からの提案がなければ、準備を始められない人が多いと言えます。

裏を返せば、相続税対策となる生命保険は、人によって対策を行うメリットが異なるからこそ、専門家のアドバイスを受けるのが効率的ということを示しています。

相続税対策に適した生命保険は種類も多く、それぞれの家庭の状況によってベストな選択肢は変わります。そのため、複数の保険会社の商品を比較できる窓口でプロに相談してみることもひとつの方法としておすすめします。

| アンケート概要 | |

|---|---|

| 対象 | 相続税対策で生命保険に加入している男女19名 |

| 期間 | 2025年8月22日~29日 |

| 方法 | インターネット |

| 機関 | 株式会社マクロミル |

相続税対策で生命保険を活用するメリット

ここからは、相続税対策で生命保険を活用するメリットについて、具体的に確認しましょう。

生命保険を活用した相続対策の相談なら

ほけんの窓口がおすすめ

✔ 全国650店舗以上、知名度No.1

✔ 年間相談件数97万件

✔ 相談は何度でも無料

保険金は現金で受け取れるので納税資金の準備になる

相続が発生し、相続税の納付が必要なった場合の相続税の納付期限は、被相続人(亡くなった人)が死亡した翌日から10か月以内と決められています。

納税は原則、現金一括払いとなっていますが、死亡した事実を金融機関へ届け出ると、死亡した人の銀行口座は凍結されてしまい現金を自由に引き出すことができなくなります。相続人が複数人いる場合には遺産分割協議が終了するまで凍結状態は続くため、遺産分割協議が長引いてしまうと、現金が取り出せず相続税の支払いに窮する場面もでてくるでしょう。

一方、生命保険金は受取人の固有の財産とされ、遺産分割協議の対象外であるため、支払われた保険金は受取人がすぐに自由に使うことができます。そのため、相続税の納税資金に充てることもできるのです。

例)相続財産の大半が不動産で、現金がほとんどない場合 |

|

\ 相続税の納税資金を準備しておきたい /

ほけんの窓口

公式サイトから無料相談予約

非課税枠を活用でき、相続税の節税効果が期待できる

相続税の対象となる財産には次のものがあります。

| 本来の相続財産(相続や遺贈によって取得した財産) |

| 現金・預貯金・有価証券・宝石・土地・家屋など経済的価値のあるすべてのもの |

| みなし相続財産 |

| 死亡退職金・死亡保険金(死亡した人が保険料を負担していた保険契約)など |

※みなし相続財産とは

- 本来の相続財産ではないものの、相続や遺贈によって取得したものとみなす財産。相続税の計算では相続財産に含めて課税対象にする一方、遺産分割では相続財産に含めず、受取人固有の財産として扱う財産のこと。

- 生命保険金や死亡退職金などが、税法上「みなし相続財産」と呼ばれる

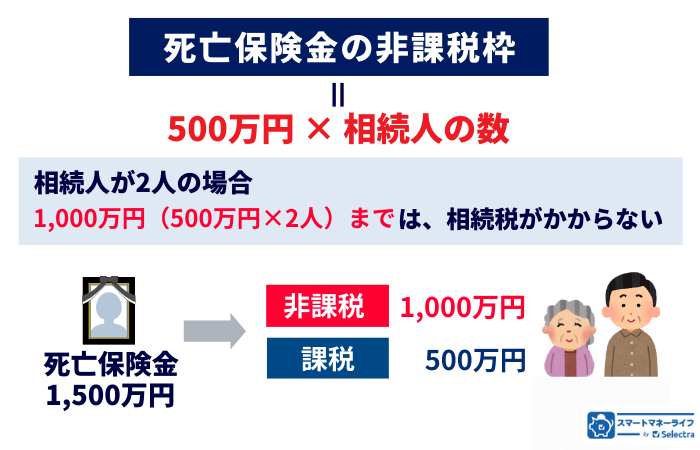

死亡保険金は「みなし相続財産」として相続税の課税対象となります。しかし、死亡保険金は残された遺族の生活を維持するために必要なお金ということで、一定額まで税金をかけないというしくみがあるのです。そのしくみを生命保険の非課税枠といいます。具体的には、生命保険の受取人が相続人であれば、法定相続人1人あたり500万円の非課税枠が準備されています。

死亡生命保険金の非課税枠の計算式:500万円×法定相続人※の数=非課税限度額

※法定相続人:民法で定められた「相続できる権利がある人」。配偶者や子どもなどが該当する

生命保険の非課税枠の説明の前に、相続税の基礎控除額について理解をしておきましょう。相続税には基礎控除額という非課税枠があります。基礎控除額は3,000万円に相続人1人あたり600万円を加算した額です。たとえば、夫、妻、子ども2人の4人家族で両親のどちらかが死亡した際の基礎控除額は4,800万円ということです。(3,000万円+相続人3人×600万円)

相続税の非課税枠とは

相続する人達の負担を減らして生活を守るための制度のひとつ。「基礎控除」「非課税枠(生命保険金や死亡退職金)」などがある。

●基礎控除=3,000万円+600万円×法定相続人の数

●生命保険金の非課税枠=500万円×法定相続人の数

このケースでは、相続財産が基礎控除額の4,800万円以下であれば相続税はかかりませんので申告の必要もありません。しかし、ボーダーの4,800万円を超えてしまうと超えた分に相続税がかかってしまいます。

非課税枠を増やすことができれば、相続税がかかり始めるボーダーラインも高くなります。その手段として活用できるのが生命保険です。生命保険には相続税の基礎控除額とは別枠で相続人1人につき500万円の非課税枠が設けられています。先の例のように配偶者と子2人の合計3人が相続人である場合、1,500万円の非課税が使えるのです。

例)相続財産2,000万円・相続人が配偶者と子2人の場合 |

|

ただし、保険金額が非課税枠の上限額より少ない場合は、保険金額が非課税額となります。たとえば、非課税枠が1,500万円あっても、下りた保険金が1,000万円ならば、相続税の対象外となるのは1,000万円のみです。

\ 生命保険を使ってかしこく節税対策 /

ほけんの窓口

公式サイトから無料相談予約

受取人を指定できるため遺産分割トラブルを防ぎやすい

前述の通り、生命保険金は「みなし相続財産※」ではありますが、遺産分割協議の対象の財産ではなく、受取人に指定されている人の固有の財産となります。そのため、故人が特定の相続人に遺産を遺したい意向がある場合には、生命保険金の受取人を渡したい人に指名しておけば、遺言書を作成するのと同様の効果があります。

例)相続財産3,000万円・相続人が配偶者と子2人の場合 |

|

\ 生命保険ならお金に宛名を付けられる /

ほけんの窓口

公式サイトから無料相談予約

2次相続の準備にもつながる

相続には1次相続と2次相続があり、1次相続よりも2次相続※で相続税がかかるケースがあります。生命保険は、2次相続の相続税対策としても活用することができます。

※2次相続とは?

- 1次相続:夫婦の一方が亡くなったときに発生する相続

- 2次相続:残された配偶者が亡くなったときに発生する相続

- 夫婦と子ども2人の4人家族の場合。夫婦のどちらかが死亡したときの最初の相続が1次相続、その後残された夫(または妻)が死亡したときの相続が2次相続

1次相続よりも2次相続のほうが相続税が高くなりがちな理由としては2つ挙げられます。夫婦と子ども2人の4人家族の場合を例に確認しましょう。

①法定相続人の数が減ることで基礎控除額(非課税枠)が減少

- 相続税の基礎控除額=3,000万円+600万円×法定相続人の数

- 1次相続(夫が死亡):相続人は3人(妻+子2人)→基礎控除額4,800万円 (3,000万円+600万円×3人)

- 2次相続(妻が死亡):相続人は2人(子2人)→基礎控除額4,200万円 (3,000万円+600万円×2人)

※1次相続と2次相続で遺産額が変わらないと仮定した場合、基礎控除額(非課税枠)が縮小するため、相続税がかかり始めるラインが低くなる

②配偶者の税額軽減がなくなる

- 1次相続で配偶者が遺産を相続する場合には、1億6,000万円まで非課税となる「配偶者の税額軽減」が使える。夫が死亡し、妻と子2人が相続人となる1次相続では、妻が遺産を全額相続しても1億6千万円以下なら相続税はかからない

- 2次相続で妻が死亡し、相続人が子人だけになってしまうと、配偶者の税額軽減は使えず、相続税の基礎控除額の4,200万円を超えた財産に対して相続税がかかってしまう

- 相続財産が1億6千万円だった場合、妻が全額相続した1次相続では相続税は0円だったが、子2人が相続する2次相続での相続税は2,140万円にもなってしまう

本来であれば1次相続の際に、2次相続を見越して遺産分割割合を決めることが望ましいですが、存命の親がとりあえず全財産を相続するというケースは少なくないでしょう。

また、1次相続よりも2次相続のほうが揉めやすいケースが多いようです。1次相続では存命の親の主導で遺産分割が行われて丸く収まった場合でも、子どもだけの2次相続では感情的な問題などで分割協議がうまく進まないことも多々あります。そのような場合にも、あらかじめ生命保険に加入して受取人を指定しておけば、争いの芽を摘む役割を果たせそうです。

\ 生命保険を使った相続対策の相談なら /

ほけんの窓口公式ページから

無料相談予約

相続税対策で生命保険の加入するときの注意点

相続税対策として生命保険を正しく活用するために、注意点も解説します。

非課税枠を正しく理解する

前述の通り、相続税には法定相続人の数に応じた基礎控除額(非課税枠)があります。そして、別枠で相続人が受取人となっている生命保険に加入していれば、1人につき500万円の非課税枠が活用できます。なお、相続人の中に実際には相続放棄した人がいたとしても、非課税枠の人数計算にはカウントしていいことになっています。

相続税の非課税枠は大きく分けて2つ

相続する人達の負担を減らして生活を守るための制度のひとつ。「基礎控除」「非課税枠(生命保険金や死亡退職金)」などがある。

●基礎控除=3,000万円+600万円×法定相続人の数

●生命保険金の非課税枠=500万円×法定相続人の数(相続放棄した人も含む)

ただし、生命保険の受取人が相続人でない第三者である場合には、非課税枠は使えませんので注意してください。

契約者・被保険者・受取人の関係で税金の種類が変わる

ここまで相続税の話をしてきましたが、生命保険に入っていればどんなケースでも相続税の非課税枠が利用できるわけではないことに注意が必要です。

故人が生命保険に加入していたとしても、契約形態によってはそもそも相続税の課税対象とならない場合があります。

生命保険は、契約形態によって課税される税金の種類が異なります。契約者、被保険者、受取人の三者の関係により相続税、所得税、贈与税のどれかの対象となるのです。相続税の対象とする契約形態は、契約者と被保険者(保険の対象者、死亡した人)が同じである場合のみです。(契約者=被保険者)

例:3人家族(夫、妻、子)、夫が死亡したと仮定した際の契約形態別の課税関係

①相続税(被保険者=契約者≠受取人)

夫が自分の保険料を自分で負担していたため、生命保険金を受け取った人は夫の財産を相続したことになり、相続税の対象です。相続税率は10%から55%までの超累進課税。課税相続金額が多くなるほど税率が高くなるしくみです。

②所得税(被保険者≠契約者=受取人)

夫が死亡したことで、保険料負担者(契約者)の妻が生命保険金を受け取ると、妻自身の所得とみなされ所得税の対象となります。この場合の生命保険金は一時所得扱いになり、次の式から計算した金額を給与収入など他の所得と合算して所得税が課されます。所得税率は5%から45%の超累進課税です。

一時所得 =(生命保険金ー支払った保険料ー50万円)× 1/2

③贈与税(被保険者≠契約者≠受取人)

妻が保険料を負担しているにもかかわらず、夫が死亡したことで子どもに死亡保険金が支払われるため、財産をあげたことになり贈与税の対象になります。贈与税は10%から55%の超累進課税です。贈与金額が多くなるほど贈与税額も増えます。

つまり、相続税の非課税枠を活用したい場合は、保険契約の契約形態に注意をしてください。

解約返戻金や元本割れリスクも把握しておく

満期まで待たずして保険を解約すると、解約返戻金として支払った保険料の一部が戻ってくることがあります。一般的に、保障割合が低く貯蓄性の高い保険のほうが解約返戻金は多く、保険料は分割払いより一括払いのほうが契約返戻金は多くなります。

商品によっては、解約時期によって解約返戻金が払い込み保険料を下回る、つまり元本割れになることもあるため、商品の特性を理解して保険商品を選ぶことが大切です。

相続税対策として活用する生命保険は貯蓄性の高い保険であることが一般的です。円建ての終身保険や養老保険は加入期間が長くなるに比例して解約返戻金の額も増えていきます。

一方、利回りが高めの外貨建ての終身保険や変額保険では、保険金が為替の影響や運用成績に左右されます。解約のタイミングや満期時の為替相場次第では、解約返戻金や満期保険料が支払った保険料を下回わる、いわゆる「元本割れリスク」もあることを理解しておきましょう。

なお、相続税の非課税枠利用で生命保険に入るのであれば、保証期間中の死亡が条件となるため、終身保険を活用することが一般的です。

保険の制度設計は保険会社や商品によって異なるため、同じ種類の保険を比較検討することが大切です。

生前の親族間のコミュニケーションで「相続トラブル」を防ぐ

仲の良かった家族でも相続が発生した途端に「争族」が勃発してしまうことは稀ではないようです。「うちには遺産なんてないから関係ない」と考えている人がいるかもしれませんが、相続で揉めるのはむしろ遺産が多くない家庭に多いようです。

相続は人生で何度も経験することではないため、事前に万全な対策をしている人は少ないでしょう。しかし、相続は起こってから対応するのでは「時すでに遅し」という場合が多いのも事実です。

準備を始めるのに早すぎることはありません。財産の棚卸や親の意向などは、折を見て、子ども側から親へアプローチをして意向を確認しておくことをおすすめします。そのうえで必要があれば、相続税対策として生命保険の活用や、生前贈与、遺言書の作成などを促してみてはいかがでしょうか。

相続が原因で家族の仲にヒビが入ることのないように、日頃から親子間、兄弟姉妹間の円滑なコミュニケーションが大切です。

相続税対策で生命保険を選ぶなら専門家に無料相談も

資産の多い人や、相続人が少ないために相続税がかかってしまうケースでは、生命保険の非課税枠の利用は相続税の減額に寄与するでしょう。

しかしながら、生命保険を活用しようにも、多数の会社から多くの商品が発売されていて何を基準に選べばよいのかわからないことがあるでしょう。

後悔のない選択をするためには複数の商品を比較することです。保険のことで迷ったら専門家へ相談することを検討してみましょう。