本記事は一部アフィリエイトプログラムによる収益を得ています。

本記事は【広告】を含みます。

生前対策とは│相続を考え始めたら知っておきたい、生前対策の基本・具体的な方法・メリットを解説

終活という言葉が広く知られるようになり「生きているうちに身の回りの整理を」と、生前対策を考える人が増えています。しかし、

「まず何から手をつければいいのか」

「誰に相談したらいいのか」

「そもそも自分は生前対策が必要なのか」

そんな風に疑問を抱いている人も多いのではないでしょうか。

今回は、相続の準備を考え始めた方ならまず知っておきたい生前対策の基本を解説します。

- 本記事でわかること

- 生前対策を行うメリットは「相続前後に起こりやすいトラブルやリスクを回避できること」「相続税対策になること」

- 生前対策の方法を6つ解説。生前贈与、不動産の現金化、生命保険の活用など。「どんな人に向いているか」「注意点」も。

- 生前対策は、早く始めるほど有利に働きやすくなっている。法改正にも注意が必要。

\ 生命保険の活用で相続トラブル回避 /

ほけんの窓口で相続対策

無料相談予約へ

目次

| この記事の執筆者:齋藤雄 その後、子ども支援のNPOへ転職。現在は遺贈(遺言書を使った寄付)の推進・企画を担当。 続きを見る |

生命保険を活用した相続対策の相談なら

ほけんの窓口がおすすめ

✔ 全国650店舗以上、知名度No.1

✔ 年間相談件数97万件

✔ 相談は何度でも無料

そもそも生前対策とは

生前対策とは、自分が亡くなった後や認知症などで判断能力が低下したときの財産管理について、元気なうちからトラブルにならないために対策しておくことです。

将来起こるかもしれないさまざまなリスクに備える大切なものですが、なかなか自分がそんな状況になってしまうことを考えたくないのが人間の心理でしょう。

しかし、人間誰しも亡くなることから逃げることはできません。

やがてくる未来のためにしっかりと備えをしておけば残された家族はきっと安心して生活していけるはずです。

生前対策を行うメリット

生前対策を考えていくにあたって、最初に生前対策でできることについてお伝えしていきます。

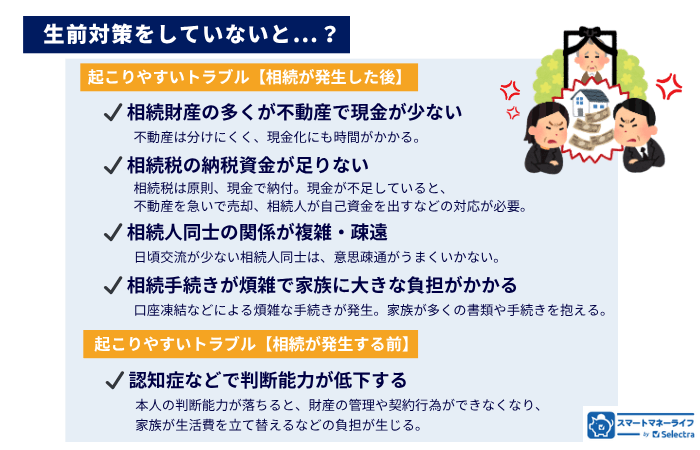

相続トラブルの回避

生前対策をすることの大きなメリットは相続トラブルの回避です。

遠慮のない言い方をしてしまえば、生前対策をしていなくてもあなたが困ることはほとんどないかもしれません。

しかし、あなたの死後に残された家族や周りの人たちが対応に困り、財産の分け方などをめぐって争いになるかもしれません。

生前対策をしないと…

遺産分割をめぐって家族間で深刻な対立が生じるリスクがあります。実際に「仲が良かった家族が絶縁状態になる」ケースも少なくありません

そうならないために、しっかりと自分の想いと資産を整理し、いざという時にスムーズに財産を引き継いでいく準備が生前対策なのです。

自分の死後も家族や関わった人たちに円満に、幸せに過ごしていってほしいという尊い想いの表れと言ってもいいかもしれません。

\生命保険の活用で相続トラブル回避/

ほけんの窓口

公式サイトから無料相談予約

相続税の節税・納税資金の準備

相続が発生した時に残された相続人の困りごとで一番よく上がるのが相続税への対応でしょう。

近年相続税の制度については厳しくなる傾向が見られており、しっかりと対策をしておかないと多額の納税が必要になり、支払いすらできないという状況になる人もいるようです。

特に所有する資産に不動産が多い人は要注意です。

生前対策をしないと…

不動産中心の資産構成では、納税資金を準備できず「泣く泣く売却」や「立て替え」が必要になる場合があります。

ご存知のように、相続税は亡くなったときの所有資産に対して課税されます。

資産には不動産や有価証券、宝石や貴金属も含まれます。

税額の計算にあたっては多くの控除や特例があるため、簡単に金額を算出はできないのですが、財産が多いほど相続税が増えるのは皆さんのイメージ通りです。

そして、相続税は現金納付が原則です。

もし多くの財産があり、そのほとんどが不動産だった場合、どうなるのでしょう。

多額の相続税がかかる一方で、遺産の中には現預金が少ない状態です。

現金納付が原則の相続税を遺産の中から支払うことが難しくなりますよね。

そうなると、方法としては不動産を売って現金化するか、相続人が自らの預金などから捻出するかのどちらかになる場合が多いでしょう。

ところが、不動産の売却・現金化はすぐにはできませんし、不動産の状況や場所によっては売却がそもそも難しいかもしれません。

相続人が代わりに支払う場合でも、相続人にそのとき十分な資産があるとは限りません。

このようになると支払いすら十分にできない状況になってしまいます。

\生命保険で納税資金の確保/

ほけんの窓口

公式サイトから無料相談予約

相続発生時のスムーズな手続き

しっかりした生前対策は相続発生時の手続きを大いに助けてくれるという例をお話します。

銀行口座の管理を考えてみましょう。

相続が発生すると銀行口座が凍結されてしまうことは多くの方がご存知でしょう。

金融機関側としては不要な引き落としをストップすることで、亡くなった方の財産を保護する意味もあり、やむを得ない措置と言えます。

ところが一度凍結されてしまった口座から資金を引き出したり、解約するのには非常に手間がかかり、一般的には戸籍謄本などたくさんの書類を準備し、書類に相続人全員の署名と捺印が必要になります。

この手続きは残された相続人には大きな負担になり、手続きがすべて終わるには何か月、場合によっては何年もかかってしまうこともあります。

生前対策をしないと…

口座凍結や書類手続きが煩雑になり、数ヶ月~年単位で手続きが滞ることも。ご家族の精神的・時間的な負担が重くのしかかります。

こうした手続きを銀行口座がある数だけやらなくてはいけません。

ちょっと考えただけでもぞっとしてしまいますよね。

しかし、生前にしっかりと財産整理を進め、亡くなったときには必要最低限の口座のみを残した状態にしておけば相続人の負担はぐっと減ります。

将来の認知症リスクへの対応

ここまでの生前対策のメリットは、相続発生後に関するものでした。

最後にご紹介するのは相続発生前でのメリットです。

財産管理という点で心配なのが、認知症などの判断能力低下によって起きる問題ではないでしょうか。

たとえば、本人が認知症と診断されてしまうと不動産の売却契約や預金の引き出し手続き等のさまざまな行為で大きな制限を受けてしまいます。

相続発生時と同様に自由に預金の引き出しができなくなってしまって公共料金や生活費の支払いが滞り、相続人がこれを立て替えて負担し続けなくてはいけないという事態に陥ります。

生前対策をしないと…

預金の引き出しができない、遺言書が無効になる、不動産の売却ができない等、本人も家族も「身動きが取れない」状況に陥る可能性があります。

後ほどご説明する成年後見制度などをしっかりと準備しておけば、ほとんどの場合でこうした財産管理に関する問題は解決できます。

生前対策は、どんな方法がある?

続いていよいよ生前対策には具体的にどんな方法があるのかをご紹介していきます。

これまでもお伝えしてきましたが、生前対策には実にたくさんの方法があります。

すべての方法が全員に必要なわけではありませんので、内容をしっかりと確認した上で活用を検討してみるのがよいでしょう。

| 方法 | こんな人に向いている | 注意点 |

|---|---|---|

| 生前贈与 | 財産を早く渡したい/相続税を軽減したい | 贈与契約書必須/贈与税の非課税枠を超えると課税 |

| 遺言書 | 相続トラブルを防ぎたい/ 特定の人に財産を渡したい | 法的に有効な形式で作成する必要/定期的な見直しが必要 |

| 資産の組み換え(不動産の現金化) | 不動産が多い/納税資金の準備が不安 | 不動産売却や換金に時間・コストがかかることも |

| 家族信託 | 認知症など判断力低下に備えたい | 専門家のサポート必要/信託契約や信託口座開設が必要 |

| 成年後見制度(任意) | 判断力があるうちに準備したい | 契約の有効性・管理の透明性が求められる |

| 成年後見制度(法定) | 認知症などですでに判断能力がない | 家庭裁判所が選任/本人の希望が反映されにくい場合も |

| 生命保険の活用 | 納税資金・分割が難しそう/相続人に確実に資金を届けたい | 契約形態に注意/非課税枠超えない |

生命保険を活用した相続対策の相談なら

ほけんの窓口がおすすめ

✔ 全国650店舗以上、知名度No.1

✔ 年間相談件数97万件

✔ 相談は何度でも無料

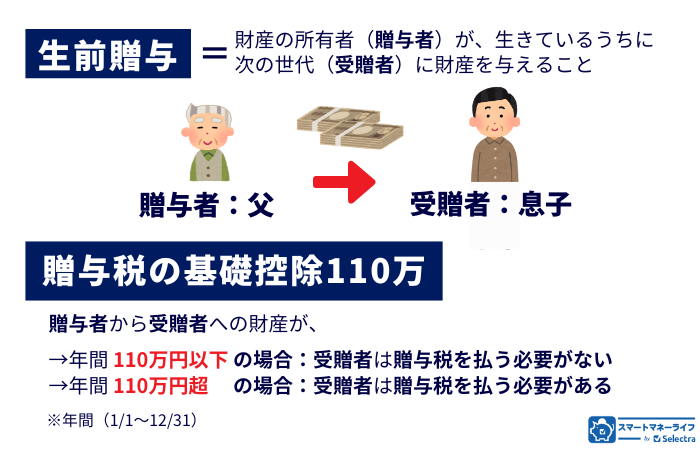

生前贈与

これまでもいくつか具体的なものをご紹介してきましたが、生前対策の代表格とも言えるのが生前贈与です。

生前贈与とは、ご自身が存命の間に財産を他者に贈与する方法です。

自分の財産が引き継がれるという点では相続と似ている部分がありますが、主に以下の点で違いがあります。

①渡すタイミング

生前贈与はその名前の通り、生前(生きている)のうちに財産を渡します。さらに税金面などを考慮しつつですが、どのタイミングで誰に渡すかは自由です。

一方で、相続はその人が亡くなってから財産の引継ぎが発生します。

相続の場合では、先の部分でも触れたように死亡に伴って金融機関にある資産は一旦凍結され、相続人などによる所定の手続きを経たのちに引き出しが可能になります。

②引き継げる人

相続では、遺言書などがなければ、法律で定められた相続人(法定相続人)へ財産が引き継がれます。

一方、生前贈与では、贈与者が渡したい相手を自分の意志で選ぶことが可能です。

この渡したい人は相続人に限られないので、たとえば「孫に渡したい」「甥っ子姪っ子に渡したい」などもその人の想い次第です。

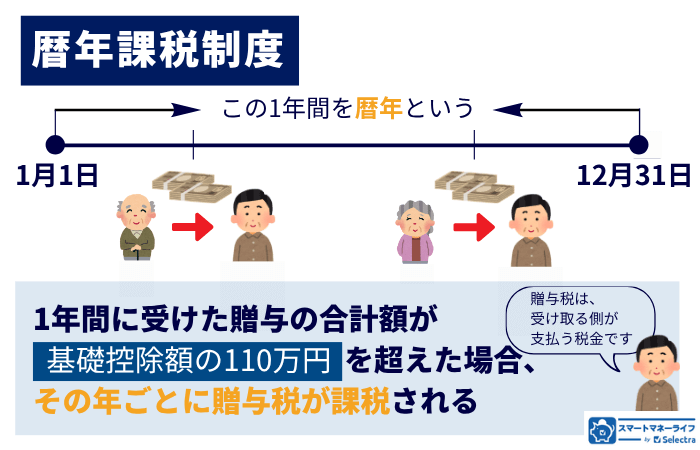

③税金

税金面でも違いがあります。

生前贈与で財産を引き継いだ場合にかかってくる税金は贈与税です。

贈与税には「いくらまでなら贈与しても税金がかからない」という非課税枠が設けられています。

たとえば、毎年毎年少しずつ贈与を行っていく暦年贈与の場合では一人の受贈者(贈与を受け取る人)について年間110万円までは非課税、つまり税金がかからないようになっています。

このほかにも贈与には、教育資金贈与の特例や住宅取得資金贈与の特例、結婚・子育て資金の贈与特例などさまざまな特例があり、その特例ごとに一定の非課税枠が設けられています。

相続発生時にかかってくる税金としては相続税があります。

相続税とは

亡くなった親からお金や土地などの財産を受け継いだときに課される税金のこと

この、相続税の基礎控除は「3,000万円+600万円×法定相続人の数」で計算され、相続人の人数によって金額が異なるものになっています。

相続税の非課税枠とは

相続する人達の負担を減らして生活を守るための制度のひとつ。「基礎控除」「非課税枠(生命保険金や死亡退職金)」などがある。

●基礎控除=3,000万円+600万円×法定相続人の数

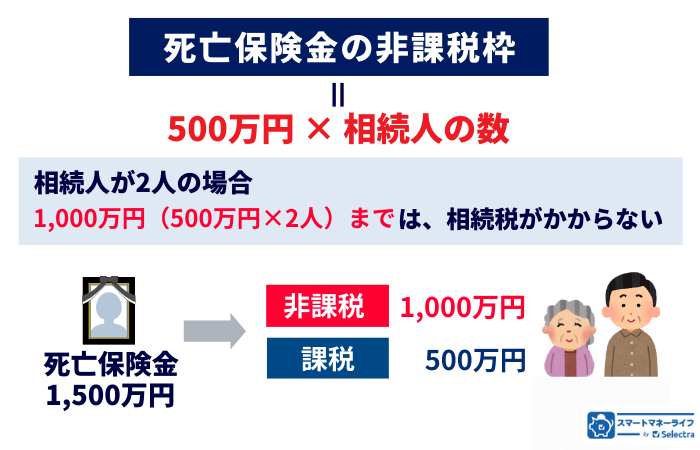

●生命保険金の非課税枠=500万円×法定相続人の数

また、贈与の時と同様に相続にも配偶者控除や小規模宅地等の特例などの特例制度があります。

生前贈与をするメリットとしては、非課税枠を上手に利用することで税金を抑えつつ計画的に財産を引き継いでいける点です。

「この人には財産を確実に渡しておきたい」「子どもたちには早くから資産を活用してほしい」といった自身の希望をかなえつつ、相続発生時の財産を減らしていくことで相続税自体を少なくできる方法なのです。

遺言書

生前贈与と並んで対策として知られているのは遺言書でしょう。

遺言書は生前贈与と違って今ある資産を動かすものではなく、将来相続が発生した時に「誰にどのように資産を遺したいか」という想いを書き記しておくものです。

そして遺言書は法律行為であるため、決められたルールに則って書かれたものであれば単に書き記しただけにとどまらず、相続が起きた際には法的な効力が発生します。

また遺言書の中では誰受遺者(遺言書に基づいて資産を受け取る人)として法定相続人以外も指定できます。

生前贈与と同じように孫や甥姪はもちろん、慈善団体などを指定して寄付を行うこと(遺贈)も可能になっています。

さらに遺言書には付言事項というものが設けられます。

付言事項とは、具体的な財産の分け方などではなく残された人たちに伝えたい故人の想いを記しておく部分になります。

ここに生前の家族への感謝の気持ちとともに記されることが多いのが、財産の分け方に込めた想いです。

「なぜこの財産をあなたに渡すのか」「どうしてこの分割方法にしたのか」をしっかりと伝えることで無用な相続トラブルの回避につながります。

資産の組み換え

続いてご紹介する生前対策の方法は資産の組み換えです。

資産の組み換えとは、所有する資産を別の資産に入れ替える方法です。たとえば、不動産の現金化です。

この方法が大きな効果を発揮するのは、相続発生時の納税資金です。

生前対策によってできることの部分でもご紹介したように、不動産が財産のほとんどを占めていると現金納付が原則の相続税を納める際に資金準備に苦労する可能性があります。

この対策として、生前から不要な資産を現金化しておけば相続人が納税資金に困ることがなくなるでしょう。

家族信託

家族信託は将来の本人の判断能力の低下に備えて、信頼できる家族に自分の財産管理を任せる方法です。

家族信託を始めるには、本人と財産を任せたい家族の間で信託契約を結ぶ必要がある、信託口座の開設が必要となるなど、家族間だけでは行うことは難しく、専門家のサポートが必要になります。

しかし、一旦家族信託の仕組みを作ってしまえば、急に本人が認知症になってしまったという場合でも託された家族が本人に代わって財産の管理や処分が可能です。

たとえば、施設に入居した後の実家の管理や売却がスムーズに行えます。

成年後見制度

成年後見制度とは、認知症やさまざまな障害によって判断能力が低下し、単独では法律行為が困難である人について後見人と呼ばれる代わりの人が法律行為を行う制度です。

成年後見制度には、家庭裁判所から後見人が選任される「法定後見」と契約によって後見人を選ぶ「任意後見」の2種類があります。

また両者は後見人が決定するタイミングに違いがあり、法定後見人は本人の判断能力が低下したのちに親族などによって申し立てがあって選任されます。

一方、任意後見人は本人の判断能力がある時に本人自らが後見人と契約をしておくものです。

この点で、任意後見の方が本人の意思が反映されているものと言え、生前対策として本人が行うのであれば任意後見を選ぶ形になります。

生命保険を活用した生前対策

これまでにご紹介した以外にも保険を上手に活用した生前対策もあります。

保険だけを切り取っても対策方法はいくつもあるのですが、ここでは代表的な活用方法について挙げておきます。

\生命保険を活用した相続対策なら/

ほけんの窓口

公式サイトから無料相談予約

保険金の非課税枠を利用する

相続発生時に相続税に対して「3,000万円+600万円×相続人の人数」について基礎控除と呼ばれる非課税枠があることはすでにお話ししました。

保険を活用して死亡後に相続人が保険金を受け取る場合、この基礎控除以外に保険特有の非課税枠が存在します。

死亡保険金を相続人が受け取った場合の非課税枠は「500万円×相続人の人数」で計算され、相続税の基礎控除と同様に相続人の人数が多ければ多いほど非課税枠が増える仕組みになっています。

また、死亡保険の場合は受取人が指定できるという点も大きなメリットです。

保険金は相続財産とは違い、指定された受取人の固有の財産と見なされるので、他の相続人との分割は発生せず、渡したい人に確実にお金を渡すことが可能です。

生命保険を活用した相続対策の相談なら

ほけんの窓口がおすすめ

✔ 全国650店舗以上、知名度No.1

✔ 年間相談件数97万件

✔ 相談は何度でも無料

生前対策は、いつ始めるのが良い?

ここまで生前対策の必要性や「生前対策をしないと...どうなる?」という内容で解説しました。

ご自身にも当てはまる部分があり、生前対策を考えてみようかなと思われている方もいらっしゃるのではないでしょうか。

では、次の問題として「いつ生前対策を始めるのがいいんだろう?」という点が出てきます。

生前対策はいつ始めるのが良い?

生前対策のスタートはやろうと思ったときから

その答えは「やろうと思ったときから」です。

生前対策は、手遅れにならなければ始める時期に正解はありません。

いつまでに始めなければいけないというルールもありません。

そのため、逆に言えばきっかけをつかむのが難しく、待っていてもやってこないこともあります。

動かなければいけないと感じるきっかけがやってきたときにはすでに手遅れになっていることが多々あるでしょう。

病気で自由に動き回ることができなくなった…

親に認知症の兆候が見られるようになった…

などが手遅れになる可能性として挙げられ、いずれもこれから生前対策を始めようとするにあたっては制約が出てきます。

何の対策も取れないというわけではありませんが、いくつもある生前対策のなかでその人に合った方法を選ぼうとしたときに、もうすでにその方法は選べない状況になってしまっていることもあるのです。

特に認知症といった判断能力の低下については近年社会問題化していることもあり、金融機関での手続きやさまざまな契約の場面において重要な要素になってきています。

早く始めるほど有利になりやすい

またこれまでと少し違う観点から、時間をかけてじっくりと取り組むことで効果が大きくなるような生前対策もあります。

生前贈与などで税金がかからないように贈与を行っていきたいのであれば、年間で贈与できる額に上限が設定されています。

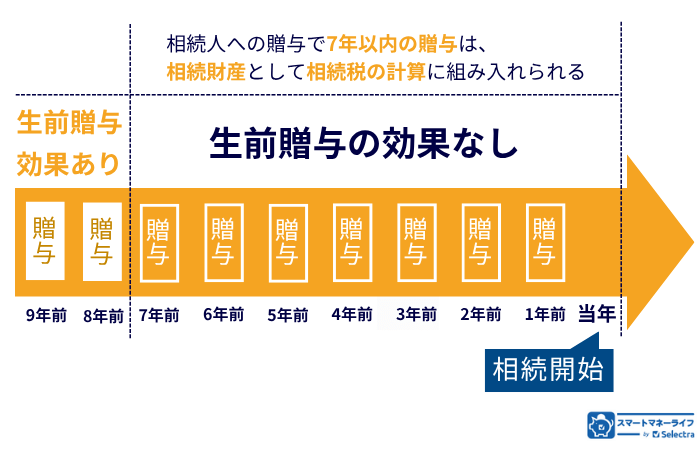

しかし贈与してから7年以内に相続が発生した場合は、その贈与額は相続財産として加算されてしまうというルールがあります。

つまり、亡くなる前の7年間で贈与した分については贈与として見なされず、相続財産として相続税の課税対象になってしまうのです。

ちなみにこの生前贈与が課税されてしまう期間については、2023年までは「死亡日以前3年間」とされていましたが、2024年以降は「死亡日以前7年間」と厳格化されており、今後もルールの厳格化が進む可能性もあります。

また、教育資金の贈与についても非課税枠が設定されており、孫などにかかる教育資金について一定額までの贈与を非課税にするという制度もあります。

これについては受贈者(贈与を受ける人)について年齢制限が設けられており、子供や孫が決められた年齢を超えてしまうと非課税の制度が使えなくなってしまいます。

こうした点からも生前対策は早めに始めて、使える方法や制度を有効に活用していくことが成功のカギと言えます。

生前対策は、定期的な見直しが必要

ここまで生前対策の具体的な内容についてお話しをしてきました。

その人に合った生前対策を行うためには、しっかりとした確認と周囲の協力が大事です。

しかし、生前対策は一度やってしまえばそれでおしまいとはいかないこともあります。

さまざまな状況の変化によって最適な対策は変わっていくため、定期的な見直しをすることで万が一の時により効果を発揮します。

ではどんな時に見直しが必要になるのか、そのタイミングをご紹介します。

家族間の変化

まずは家族の状況が変わることが見直しタイミングのひとつでしょう。

たとえば、結婚した家族がいる、新しく子供が産まれた、などの家族構成の変化が挙げられます。

さらに、孫が大学に入学した、就職したという状況変化によっても見直す必要があるでしょう。

資産状況の変化

続いては資産状況の変化です。

たとえば、持っている不動産を売却した、施設入居のために大きな金額の頭金を入れた、など財産状況が大きく変化した際には、改めて今の対策でいいのかを再検討する必要が出てきます。

また、長期的な観点としては株式などの有価証券の値上がり・値下がりでも財産状況は大きく変化しているため、こうした値動きのある金融商品を多く持っているようであれば、5年や10年などのスパンで価格変動によってどれぐらい資産に変化があったかを確認するとよいでしょう。

法制度の変化

最後は法制度の変化です。

ご紹介してきた具体的な対策の内容でも触れましたが、相続税や贈与税など税金をめぐる制度の改正は毎年のように起きています。

前回は最善と思って取っていた生前対策の手法が、制度の改正によって自分にとってはマッチしない内容になってしまっている可能性もあるのです。

生前対策は、プロの手を借りて賢く行う

生前対策は「何もしなければ大きなトラブルになってしまうかもしれない課題」と向き合い、残された家族やまわりの人たちが円満に幸せに過ごしていってほしいという願いが込められたとても大切な行動です。

しかし、専門知識やアドバイスが必要な分野でもあるため、一人ですべてを解決するのは簡単ではありません。

高齢化社会が進む今の日本では、生前対策や相続を専門にしている専門家が数多くいます。

そんな彼らからのサポートを受けながら、自分にぴったりの方法を一緒に見つけていくのも賢い選択と言えます。

いきなり正解を見つけようとせず、ほけんの窓口やファイナンシャルプランナーの資格を持った専門家に、一度無料相談してみましょう。

生命保険を活用した相続対策の相談なら

ほけんの窓口がおすすめ

✔ 全国650店舗以上、知名度No.1

✔ 年間相談件数97万件

✔ 相談は何度でも無料

「ほけんの窓口」評判が特に良い店舗

ここでは、良い評判の中でも特段いい評価がついている「ほけんの窓口」の直営店舗を調査しました。具体的には、Google口コミ「★5」もしくは「★4.9」で、口コミ50件以上、都市圏にある17店舗を紹介します。

| 所在地 | 店舗名・予約URL | 評価★/口コミ数 |

|---|---|---|

| 千葉県印西市 | イオン千葉ニュータウン店 | ★4.9 493件 |

| 埼玉県越谷市 | イオンレイクタウンmori店 | ★5 110件 |

| 東京都北区 | ララガーデン赤羽店 | ★5 130件 |

| 東京都世田谷区 | 桜新町店 | ★5 66件 |

| 東京都港区 | 青山通り表参道店 | ★5 89件 |

| 東京都墨田区 | 錦糸町北口店 | ★4.9 306件 |

| 東京都江東区 | カメイドクロック店 | ★5 88件 |

| 東京都練馬区 | 練馬駅前店 | ★4.9 393件 |

| 東京都八王子市 | セレオ八王子店 | ★4.9 353件 |

| 神奈川県川崎市 | 武蔵小杉西口駅前店 | ★5 268件 |

| 愛知県名古屋市 | イオンモール名古屋茶屋店 | ★4.9 223件 |

| 京都市 南区 | イオンモールKYOTO店 | ★5 73件 |

| 大阪府吹田市 | ららぽーとEXPOCITY店 | ★5 113件 |

| 大阪市北区 | リンクスウメダ店 | ★4.9 551件 |

| 大阪市阿倍野区 | あべのand店 | ★4.9 458件 |

| 大阪府堺市 | 鳳店 | ★4.9 363件 |

| 大阪府岸和田市 | 岸和田店 | ★4.9 449件 |

最後にあわせて読みたい不動産を生前贈与する際の手続きは?メリットや注意点もあわせて紹介