金価格が史上最高値から急落!10年の推移と価格を押し上げた正体は?「安全資産なら借金してでも買いたい」という人に警告

2026年2月3日現在、「金(ゴールド)」の価格が乱高下しています。

先月末、国内の金価格は1g=29,000円という、数年前には想像もできなかった史上最高値を叩き出しました。しかし、そこからわずか数日で急転直下。数千円規模の乱高下を見せ、テレビやSNSでは「バブル崩壊か」「絶好の買い場」と、投資のプロから未経験者までが騒然としています。

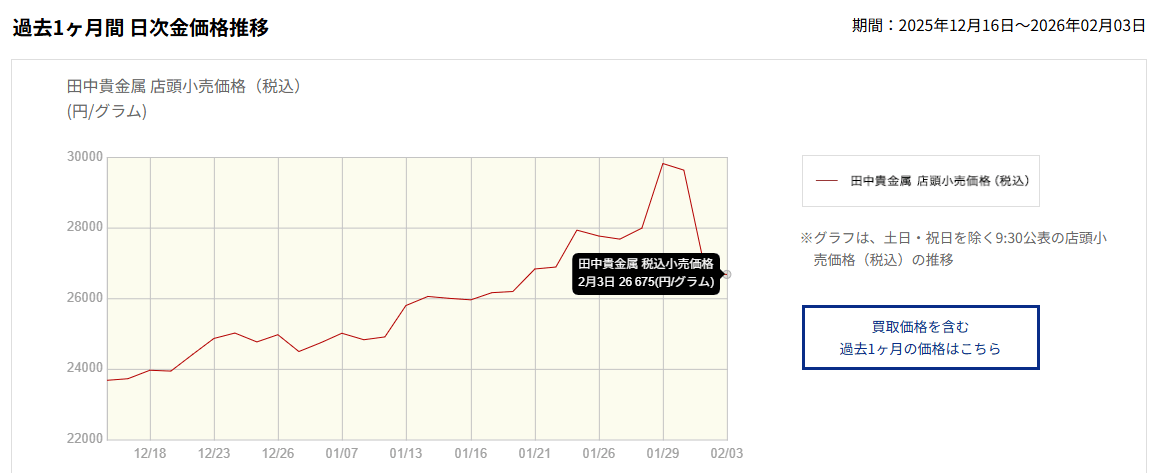

※田中貴金属工業株式会社│過去1ヶ月間 日次金価格推移

心斎橋の田中貴金属店の店頭には、朝から大行列ができていたようです。

今朝の心斎橋田中貴金属の行列をお納めください

— RBX71 @auedon2 Feb 3, 2026

X(旧Twitter)では、さまざまな声が散見されます。

売りに来た?買いに来た? ピコ本 太郎 |

投げ売りと押し目買いの攻防 Takady |

上がったら売る 下がったら買う 売買成り立つから田中は店を開けれるんかな 自分は売って 横の人が倍以上買ってたら焦るんやろな ポン太 |

一般的に「安全資産」と呼ばれる金。この大幅下落の局面で「今こそ買うべきなのか」「借金をしてでも買った方がいいのか」と頭をよぎる方もいるかもしれません。

本記事では、金価格の10年の推移と、その裏で金の価格を動かしてきた「真の買い手」の正体を整理しながら、私たち個人が今取るべき「本当に賢いお金の守り方」を解説します。

新規契約率の多いカードローントップ3

2025年最新のIR情報から新規契約率を出しています。

【2026年2月版】金価格の推移と「誰が買っているのか」の真実

まずは、金価格の10年間の推移と今起きていることについてデータで見てみましょう。

10年間の推移:4,000円台から2万円超えへ。金はなぜ輝き続けた?

金価格の推移を振り返ると、約10年前の2016年ごろは1g=4,500円〜5,000円程度でした。

当時の金は、「値上がりを期待して買う資産」というよりも、どちらかといえば地味で存在感の薄い資産だったと言えるでしょう。

しかしその後、世界は大きく変わります。

2020年のコロナショックでは、各国が大規模な金融緩和を実施。2022年にはロシア・ウクライナ情勢によって、地政学リスクが一気に顕在化しました。さらに日本では歴史的な円安とインフレが進行し、2024年以降、金価格は急ピッチで上昇します。

そして2026年1月、国内金価格はついに3万円の大台をうかがう水準に到達。2026年2月現在も、高値からの急落と反発を繰り返す激しい値動きが続いています。

金価格の推移【過去10年】(国内・1gあたりの目安)

| 年 | 国内金価格(1gあたり目安) | 社会背景など |

|---|---|---|

| 2016年 | 約4,500円 | 平時。金は「地味な資産」 |

| 2020年 | 約6,000円 | コロナショック。世界的な金融緩和 |

| 2022年 | 約8,000円 | ロシアのウクライナ侵攻。地政学リスク増大 |

| 2024年 | 約13,000円 | 歴史的な円安とインフレの加速 |

| 2026年1月 | 約29,000円 | 史上最高値更新。世界的なドル離れ |

| 2026年2月 | 激しい乱高下中 | 高値からの急落と反発 |

金価格を押し上げたのは誰?買っているのは「個人」ではない

ここまで急激に金価格が上がると「金を買いに行列を作る個人」が主役のように見えます。実際に、昨年は貴金属店に金を買いに来る人が殺到し、一時販売停止に追い込まれた店もありました。

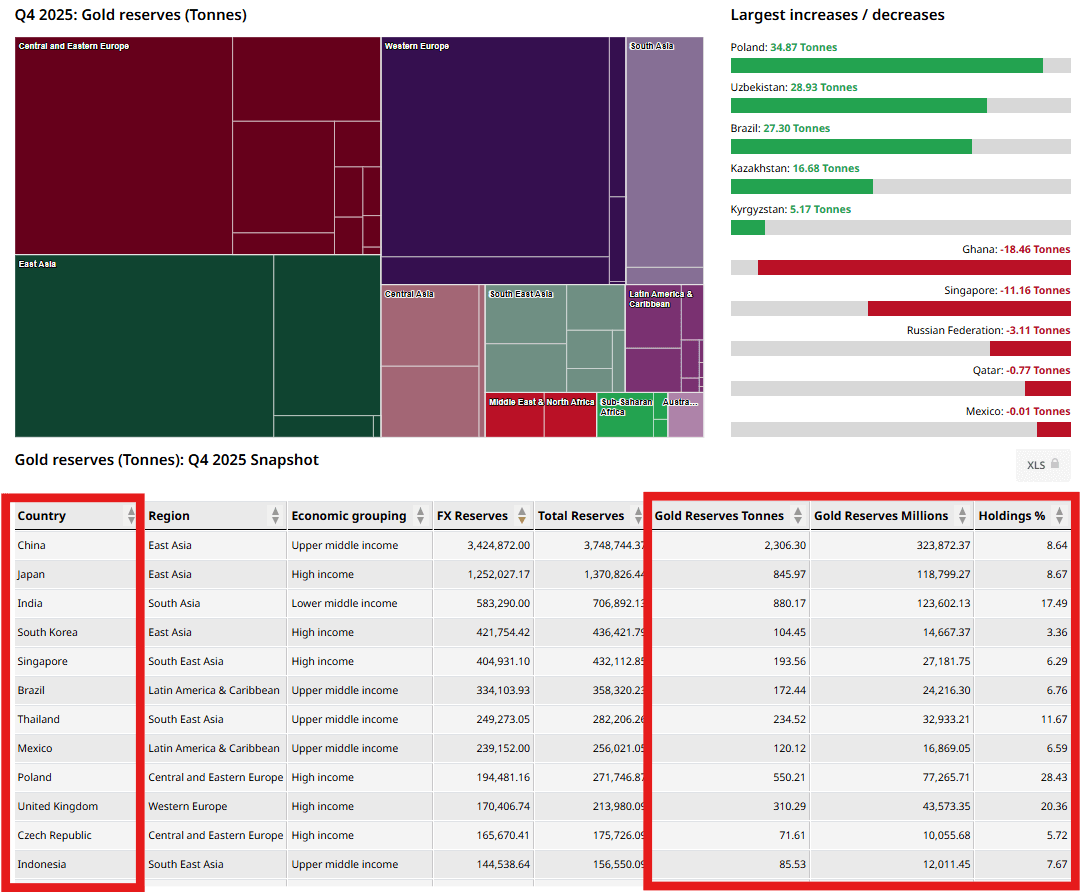

しかし、実際に金価格を押し上げているのは、私たち個人ではありません。それは、新興国の中央銀行(国の銀行)です。世界ゴールド評議会(WGC)の2025年のデータを見ると、

・中国

・インド

・ポーランド

・ブラジル

といった国々が、準備資産として金を記録的なペースで買い増していることがわかります。

※参考:World Gold Council│Central Bank Gold Demand

なぜ中央銀行が金を買うのか?―もうけではなく国を守るため

中央銀行が金を買うのは、投資目的ではありません。多くの国はこれまで、外貨準備として米ドルや米国債を中心に保有してきました。

しかし近年、以下のよう事態が現実のものとなりました。

- 戦争や制裁によって、他国の資産が突然凍結される

- アメリカの金融政策ひとつで、世界経済が大きく揺れる

- 自国通貨が急落し、インフレが制御できなくなる

そこで各国が「ドルだけに頼るのは、リスクがある」と判断し、注目されたのが「金(ゴールド)」なのです。

「金(ゴールド)」は、

- どこの国の通貨でもない

- 政治的な制裁で凍結されない

- 紙幣のように無制限に増やせない

つまり「世界共通で通用する、最後の安全資産」なのです。

特に新興国にとっては、自国通貨やドルの価値が揺らいだときに国を守る「保険」の役割として、金の重要性が急速に高まり、結果的に世界的な金価格の上昇に寄与したというわけなのです。

これは「ドルを捨てる」という極端な動きではなく、ドルへの依存を少しずつ減らすための静かな分散だと言えるでしょう。

「金は安全資産」にまつわる誤解

ただし「金は安全資産だから」 という言葉だけを信じて、価格上昇や暴落のタイミングで飛びつくのは注意が必要です。

価格が安定しているという意味ではない

金(ゴールド)が安全資産と呼ばれる理由は、現金や債券のように「値動きが少ないから」という理由ではありません。現に、2026年に入ってからの金価格は、ビットコインやハイテク株のような激しい乱高下を見せています。1日で1gあたり1,000円単位で価格が動くことも珍しくありません。

金(ゴールド)の安全性は「発行体がない、つまりどこかの国がつぶれても価値がゼロにならない」という点にあります。株は会社が倒産すれば紙屑になりますが、金(ゴールド)は、そのもの自体に価値が残ります。

有事の金、皮肉な性質

金の需要が増えるのは、世界が不安定な時と言われています。戦争、大規模な災害、通貨崩壊。極端に言えば「世界が不安定になればなるほど、金は輝く」のです。

裏を返せば、世界情勢が落ち着き、平和への兆しが見えれば、金価格が大きく下落する可能性も否定できません。今の価格は、いわば「世界への不安」が上乗せされた価格とも言えるかもしれません。

「金は安全資産」借金してでも買ったほうが良い?

いま、金の波乱相場や貴金属店の行列を見て

「今買わないと一生後悔するかも」

「お金を借りてでも買うべきでは?」

そう感じている人も少なくないでしょう。しかし「負債(借金)」で「安全資産(金)」を買うことは、最大の矛盾です。その理由を解説します。

長期保有と借金は相性が悪い

金は長期で保有することで価値を発揮する資産です。返済期限のある借金で購入すると、価格が下落した際に強制的に売らざるを得ません。市場から退場することは、本来の金が持つ「安全性」を失う結果となってしまいます。

資産規模とリバランスのコスパの悪さ

金は総資産の5〜10%程度を保有するのが理想と言われています。総資産が小さいうちに、金価格の変動に合わせて借金までして調整するのは、労力とリスクの割に効果が限定的です。無理な資金配分はコスパが悪くなります。

借金は投資のためではない

そもそも投資資金として借金をすることはおすすめしません。生活資金や緊急時のバックアップとして活用する場合のみ、セーフティネットとして意味を持ちます。

たとえば、消費者金融を活用する場合は「急な出費で資産を売らずに済む一時的な現金確保」として使うことができます。

まとめ:守るべきは「手元の現金」とセーフティネット

盲目的に行列に並ぶのではなく、まずは自分の家計を整え、いざという時に「資産を売らずに現金を調達できる手段」を確保しておくこと。それこそが、歴史的な乱高下を見せる2026年の荒波を乗りこなす、唯一の正解です。

- 借金をしてでも金を買っておくべきか、迷っている人に

- 借金で(ゴールド)に投資するのは避ける

- 消費者金融は大切な資産を手放さずに現金を確保するためのセーフティネット

- まずは家計を整え、いざという時に自分の意思で資産を売れる状態を作る