iDeCo改悪、資産運用はNISAに一本化すべき?

ニュースやSNSで「iDeCoが改悪された」と叫ばれています。今回の税制改正案が可決されれば、年金受給時に支払う税金が増えるかもしれません。

しかし、制度変更による影響を受ける人は限定的で、勤めている会社の状況によっては「メリットのある改善」となる可能性もあります。では、どのように制度が変わるのでしょうか。

ニュースの概要

2024年12月に、2025年度の税制改正大綱が発表されました。大綱の中で「確定拠出年金を受け取るときの退職所得控除(いわゆる5年ルール)の変更案」が発表されて、「改悪だ」とSNSやネットで声が上がっています。

一方で、掛金の上限額を引き上げる案も盛り込まれました。今回の改正案が可決されれば、iDeCoの入口部分は改善され、出口部分は改悪となります。

iDeCo改善・改悪の内容とは? 何が変わるのか

SNSやニュースで「iDeCoが改悪された」と話題になっています。しかし、実際には「入口部分は改善され、出口部分は一部の人を対象に改悪された」のが正しい認識です。

2025年度に行われた与党税制改正では、iDeCoの制度改正に関する議論が行われました。概要は以下のとおりです。

- iDeCoの制度改正概要(2025年)

- 【改善】掛金の上限額が引き上げられた

- 【改悪】退職金を受け取るときの「5年ルール」が「10年ルール」に変更された

改善と改悪の部分について、それぞれ解説します。

【改善】掛金上限額の引き上げ

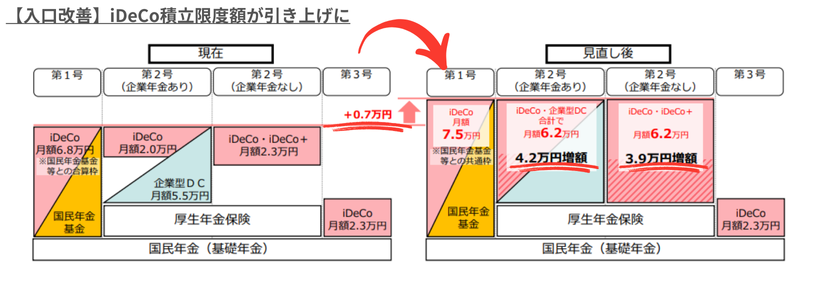

iDeCoで改善される部分は、掛金上限額の引き上げです。それぞれの属性に応じて引き上げられる金額が異なるので、以下を確認してみてください。

自営業者・フリーランスなどの第1号被保険者

自営業者やフリーランスなどの第1号被保険者は、拠出限度額が月6.8万円から月7.5万円に引き上げられます。毎月満額積み立てた場合、年間90万円を退職金の積立に回しつつ、拠出した金額が全額所得控除となります。

企業年金がある会社員

社内に企業年金がある会社員は、企業型DCとiDeCoの合計で月額6.2万円積み立てられる形に変更となります。現行の制度では、会社に運用責任がある確定給付企業年金DBや、企業型DCと合算して月5.5万円(iDeCoは最大月2万円)までしか利用できませんでした。

しかし、今回の税制改正が可決されれば、iDeCoに課されていた月額2万円の上限は撤廃されます。6.2万円までの範囲内であれば、確定給付企業年金DBや企業型DCとiDeCoを組み合わせて利用できるのです。

拠出金の上限は7,000円しか上がっていませんが、iDeCoの2万円の枠が撤廃されたことにより、自分でコントロールできる枠が大きく増えています。企業型DCの枠を使いきれていなかった人にとって、大きなメリットとなるでしょう。

企業年金のない会社員

企業年金のない会社員は、これまで月2.3万円だった拠出枠が6.2万円まで増えます。他の属性は7,000円の増枠だったのに対して、年金制度のない会社員は3.9万円の増枠です。

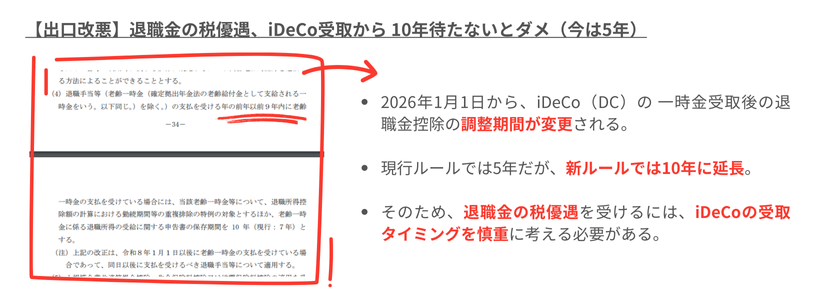

【改悪】退職金受け取りの5年ルールが10年ルールへ変更

iDeCoの入り口部分が改善されたのに対して、出口部分は改悪されています。退職所得控除の二重使いが難しくなり、退職金を一時金で受け取ったときに支払う税金が増える可能性が出てきました。

これまでは、iDeCoなどのDCを先に一時金で受け取ってから5年後に退職金を受け取ると、「もう一度退職所得控除を満額使える」という判断をされていました(いわゆる5年ルール)。しかし、今回の税制改正によって、5年ルールを10年に変更する案が明記されたのです。

引用:自由民主党|令和7年度税制改正大綱 第二令和7年度税制改正の具体的内容 6その他(国税)(4)P34

この制度改正が可決されると、DCを受け取ってから5年後に退職金を受け取るプランを想定していた方に対して、新たに数十から数百万円単位の税負担が生まれる可能性があります。

これから加入する人・すでに運用している人への影響

今回の税制改正によって、これから加入する人とすでに運用している人に「改善」と「改悪」でどのような影響が出ているか、属性ごとにまとめました。

| 主な影響 | ||

| 個人事業主・フリーランス | ・小規模企業共済をしっかり活用している人は悪影響 ・小規模企業共済を活用していないなら、改善による拠出限度額の増大がメリット | |

| 年金制度のある会社員 | ・退職金をしっかりもらえる会社なら改悪の影響あり ・65歳で退職金をもらう予定だった人は改悪の影響あり ・改善部分によるメリットは享受できる | |

| 年金制度のない会社員 | ・改善によるメリットが大きい ・改悪による影響は基本的にない | |

| 扶養に入っている人 | ・配偶者の退職金プランによって影響は異なる | |

表からもわかるように、改悪の影響があるのは全員ではありません。改悪の影響を受けるのは、以下に当てはまる人です。

- 改悪の影響を受ける人

- 退職金をしっかりもらえる会社員

- 65歳以降に退職金を受け取る予定だった人

- 小規模企業共済を数十年間満額掛けつつ、iDeCoも利用できる個人事業主

改悪の影響を大きく受けるのは、退職金制度が整っている会社で働いている会社員や、しっかり稼いで小規模企業共済をフル活用している個人事業主です。「60歳で退職予定の人」「iDeCoを年金形式で受け取る予定の人」「まだ稼げていない個人事業主」などの特徴に当てはまる人は、改善による影響を強く受けます。

資産運用はNISAに一本化すべき?現役FPの筆者の意見

ここまでiDeCoに起こる制度改正について解説しました。多くの人は「制度改正についてはざっくりわかったが、どのようなアクションを取るべきかわからない」と悩んでいるのではないでしょうか。

筆者は「優先順位が高いのは新NISAや小規模企業共済。iDeCoはそのあと」と考えています。その理由について、会社員と個人事業主それぞれの視点で解説します。

【会社員】新NISAをフル活用してからiDeCoを活用

会社員でiDeCoの加入を考えている人は、新NISAをフル活用したあとで良いと考えています。主な理由は以下の2つです。

iDeCoより新NISAのフル活用がよい理由

- iDeCoは仕組みが複雑で出口戦略を考えるのが難しい

- iDeCoは退職金受け取りまでの突発的な出費に備えられない

iDeCoは受け取りが60歳からと決められており、数十年間の資金拘束のあとに利益を出していることが求められます。仮にインデックスファンド(主要な指数に連動する投資信託のこと)に投資をしていたとしても、受け取り直前に暴落が来てしまったら台無しです。

リスクを抑えて運用するのであれば、受け取りをはじめる数年前から一部の資産を元本確保型の商品に組み替える必要が出てくるでしょう。

このように入口はかんたんでも出口戦略が難しい仕組みとなっているため、柔軟性の高いNISAから枠を埋めるべきだと考えています。

また、iDeCoは60歳になるまで資金がロックされます。積立期間中に起こる子どもの進学や家族の病気、マイホームやマイカーの購入などのライフイベントには備えられません。

突発的な出費に対応できる体制を整えておくためにも、資金拘束のない新NISAの1,800万円の投資枠から埋めたほうが、生活全体のリスクを抑えられるのではないでしょうか。

【個人事業主】iDeCoよりも新NISAや小規模企業共済が優先

個人事業主やフリーランスの人は、新NISAに加えて小規模企業共済の枠(最高月7万円)を先に埋めるのがおすすめです。小規模企業共済とは、個人事業主や会社役員向けの共済制度です。詳しい説明は省きますが「全額所得控除になる貯金」だと思っておけば問題ありません。

小規模企業共済であれば、65歳の年齢条件を満たす以外にも、現在行っている事業の廃業も受け取り条件となります。掛金の全額を所得控除にしつつ、事業が成り立たなかったときのリスクヘッジもできるため、iDeCoよりも優先順位を上げるべきではないでしょうか。

まとめ

2024年12月の税制改正大綱で、iDeCoの掛金上限引き上げと、退職所得控除の「5年ルール」が「10年ルール」に変更されることが発表されました。SNSやニュースでは「iDeCoが改悪された」との声が広がっています。

制度改正の内容は以下のとおりです。

- 【改善】iDeCo掛金上限の引き上げ:基本は月7,000円の引き上げ。企業年金のない会社員の掛金上限が月2.3万円→月6.2万円に増額される

- 【改悪】一時金受け取り時の「5年ルール」が「10年ルール」に変更:iDeCoの受け取り方によっては、税負担が増える可能性がある

筆者は資産運用の優先順位はNISAや小規模企業共済を優先し、iDeCoはそれらの枠を埋めてからだと考えています。NISAや小規模企業共済は資金拘束がなく柔軟に運用できる一方、iDeCoは出口戦略が難しいためです。それぞれの受け取り方でシミュレーションをしながら、税制的に一番お得な戦略は何か考えてみてください。

参考ニュース

- 東京新聞│iDeCoの「改悪」どうなっちゃうのか 年金受給時の税優遇の条件を2倍厳しく…「後出し」に納得できる?(2025年2月10日)

- 日本経済新聞│iDeCoは「改善」「改悪」どっち? 税制改正(2025年2月1日)

- 金融庁│令和7(2025)年度税制改正について(2024年12月)